您的位置:首页 >行业观察 > 行业观察

银行大额存单利率下调仍供不应求

![]() 2022-10-31 11:30:09

来源:证券日报

2022-10-31 11:30:09

来源:证券日报

简介:9月中旬,存款利率下调之后,大额存单利率虽然也相应下调,但受欢迎程度有所提升。“抢购的客户很多,大额存单一直是供不应求状态。”近日《证券日报

原标题:银行大额存单利率下调仍供不应求

9月中旬,存款利率下调之后,大额存单利率虽然也相应下调,但受欢迎程度有所提升。“抢购的客户很多,大额存单一直是供不应求状态。”近日《证券日报》记者走访北京地区多家银行网点时,有客户经理如是表示。

对此,中信证券首席经济学家明明对记者表示,上半年,权益市场波动较大,投资者风险偏好下行。同时,理财净值化转型后,原有的部分客户暂时无法接受较大的净值波动,甚至“破净”,因此转投大额存单。另外,居民消费意愿和企业投资需求不强,因此更偏好储蓄。

大额存单利率进入“3时代”

大额存单作为一项安全稳定、收益较高的银行存款类产品,一直备受投资者青睐。2018年之前,大额存单的增速相对平缓,直到2018年和2019年,在流动性宽松、市场利率持续下滑的背景下,大额存单规模迎来大幅增长。

不过,自2019年以来,监管部门加大了银行存款监管力度,为了顺应监管趋势,银行开始减少大额存单发行数量和下调利率。《证券日报》记者梳理央行近几年数据发现,2017年及以前大额存单发行量较低,2018年至2019年大额存单发行量大幅增长,发行总量分别为9.23万亿元、12万亿元,2020年,又回落至9.7万亿元。自2021年以来,大额存单需求量增加,2021年全年发行总量为11.3万亿元。2022年上半年大额存单发行总量为7.5万亿元,同比增加1.3万亿元。与此同时,在存款利率下调的背景下,大额存单利率逐渐走低。

中国银行研究院博士后杜阳对记者表示,出现上述现象主要有两方面原因:从供给端来看,存款利率下调,银行进行主动负债管理成本降低,提高大额存单发行规模,将有助于提升其服务实体经济能力,为进一步增加信贷投放奠定基础。从需求端来看,今年以来,受国内外一系列因素的影响,国内资本市场波动加剧,部分投资产品收益波动较大,投资者避险情绪升高,包括大额存单在内的“无风险”投资产品更加受到青睐。

尽管大额存单的利率逐渐走低,但仍受投资者的青睐。以北京地区的情况来看,记者走访多家银行网点了解到,大额存单利率在今年9月份下降后,目前保持相对稳定。整体来看,国有大行三年期大额存单利率一般能达到3%左右,股份制银行三年期大额存单利率在3.25%至3.3%之间,城商行同类产品利率在3.25%至3.4%之间。

多位银行客户经理表示,尽管大额存单利率已经连续多次下调,从去年的4%左右降至目前的3%左右,不过,投资者对大额存单的青睐有增无减。某城商行理财经理告诉记者,目前该行3年期大额存单利率已经降至3.45%,已经低于3年普通定期存款3.5%的利率水平,仍有投资者选择购买。

“即便大额存单的利率在下调,但并不影响投资者抢购的热情,目前大额存单产品额度显示为‘售罄’。”一位城商行理财经理对记者表示。

有些银行已无大额存单产品发放。某国有大行客户经理称,“目前该行北京分行大额存单已经连续两三个月没有额度,需要等通知,目前没有释放计划。”

《证券日报》记者在多家银行的手机银行App上查询大额存单额度时发现,20万元起存的3年期大额存单额度多显示不足或已售罄。

发放量仍有稳健扩张趋势

近年来,金融监管部门一直在引导银行降低负债成本,引导和鼓励存款端利率的下降。近日,国务院办公厅印发的《第十次全国深化“放管服”改革电视电话会议重点任务分工方案》要求继续深化利率市场化改革,发挥存款利率市场化调整机制作用,释放贷款市场报价利率(LPR)形成机制改革效能,促进降低企业融资和个人消费信贷成本。

杜阳表示,存款利率市场化调整机制的深化提升了大额存单发行的灵活性,有助于商业银行提高自身负债管理能力,变“被动吸收”为“主动管理”。在利率市场化机制作用下,银行业可以更加充分发挥大额存单特点,增强主动负债意识,合理安排资产分配,避免流动性错配以及负债成本盲目拉高等问题,使金融机构能够有更多让利于实体企业的空间。未来,在存款利率市场化改革稳步推进以及贷款利率持续下降的背景下,预计银行在负债端更加注重成本管理,存款利率稳中有降,存贷利差位于合理水平。

在明明看来,在利率市场化背景下,银行大额存单利率出现下调,是顺应长期利率下行趋势的必然之举,也是促进投资与消费的配套措施。银行在“金融让利实体”的要求下不断压降实际贷款利率,因此需要通过存款利率下调来降低负债端成本,从而维持稳定的息差,确保经营发展。

招联金融首席研究员董希淼对记者表示,当前,应抓住市场流动性较为充裕、存款增长较快的有利条件,积极稳妥推进存款利率市场化,推动存款利率“两轨并一轨”,不断提高存款利率市场化程度。考虑到中小银行负债吸储难度大、成本高,在存款并轨过程中,应发挥市场机制的作用,允许中小银行采取更大的利率浮动幅度。同时,通过市场利率定价自律机制等方式,加强对金融机构的引导和监管,保持存款市场良好的竞争秩序,推动银行理性吸收存款并降低负债成本。

“当前,实体经济复苏仍面临一定压力,银行业需要继续加大信贷投放力度,稳固实体经济恢复基础。在此背景下,主动进行负债管理仍是银行业下一阶段需要重点发力的领域,大额存单作为存款产品的一种,虽然其成本相对较高,但随着存款利率的下调,仍是银行揽储的重要渠道之一,预计大额存单发放量仍有稳健扩张的趋势。此外,从发行主体来看,中小银行发行大额存单的动力更强,由于其在存款稳定性等方面弱于其他商业银行,故增加大额存单发行量是其提高揽储能力的重要手段之一。”杜阳表示。

相关文章

- 银行大额存单利率下调仍供不应求

- 公募三季度运行平稳 份额逆势增长

- 多位明星基金经理出手!最新重仓动向揭晓

- 快讯|南京银行:前三季度实现归母净利润149.71亿元,同比增长21.28%

- 行业观|贵州茅台成公私募基金头号重仓股 30家百亿私募最新400亿重仓股曝光

- 金融报道|公募FOF获资金青睐 年内数量增超百只

- 快讯|张家港行:前三季度实现归母净利润12.68亿元,同比增长30.1%

- 贵州茅台蝉联基金头号重仓股

- 金融科技成最亮的“星” ,银行理财子公司全方位抢人

- 百亿级私募持仓浮出水面 光伏等板块受青睐

- 最新出炉!安信、中庚、中泰资管主动权益规模逆势大增

- 汇丰人寿注册资本增至16.6亿元 公司:重点满足大湾区保险保障需求

- 前瞻布局医药修复,财通资管健康产业守正出奇

- 快讯|中信银行:前三季度实现归母净利润471.03 亿元,同比增长12.81%

- 金融报道|年内26家银行获机构调研471次 重点关注资产质量、净息差走势

- 国寿寿险数据管理能力成熟度获高等级评价

- 财富保障新趋势:保险金信托服务代际传承,如何健康理性发展?

- 快讯|央行:三季度末本外币绿色贷款余额20.9万亿元,同比增长41.4%

- 企业观丨爱和谊财险前三季实现净利润4760.38万元,月内刚获成立后最高金额增资

- 快讯|工商银行:前三季度实现净利润2665.10亿元,同比增长5.20%

随机图文

-

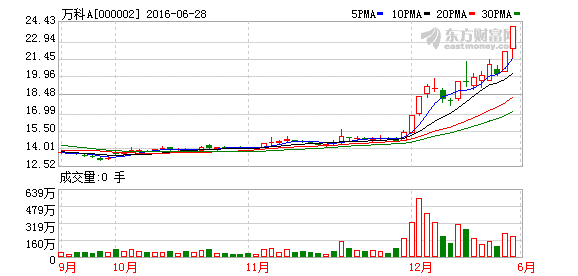

万科“内战”基金看戏 基金经理:复牌至少2跌停

【万科“内战”基金看戏 基金经理:复牌至少2跌停】近日,万科大股东之间的争斗成为资本市场的大戏,然而和大股东之间谁让谁出局相比,众... -

2019年基金经理变动档案:96家公司233人离职 “业内跳槽”成为新主流丨基金经理X档案

由于私募基金行业转为“红海”,经营门槛及展业难度快速上升,加上太多不成功的“奔私”案例以及公募激励机制日渐完善,2019年基金经理更多... -

2021年第三季度中银添利债券发起A基金持仓了哪些股票和债券?2020年基金所属公司管理规模有哪些?

2021年第三季度中银添利债券发起A基金持仓了哪些股票和债券?2020年基金所属公司管理规模有哪些?南方财富网为您整理的中银添利债券发起A基 -

记者观察:C919,让中国大飞机翱翔蓝天

2022年7月18日在陕西省蒲城县拍摄的C919大型客机的试飞机。新华社记者 丁汀 摄新华社上海9月30日电 题:记者观察:C919,让中国 -

2021年第三季度银华汇益一年持有期混合A基金持仓了哪些股票和债券?2021年第三季度基金资产怎么配置?

2021年第三季度银华汇益一年持有期混合A基金持仓了哪些股票和债券?2021年第三季度基金资产怎么配置?南方财富网为您整理的银华汇益一年持有 -

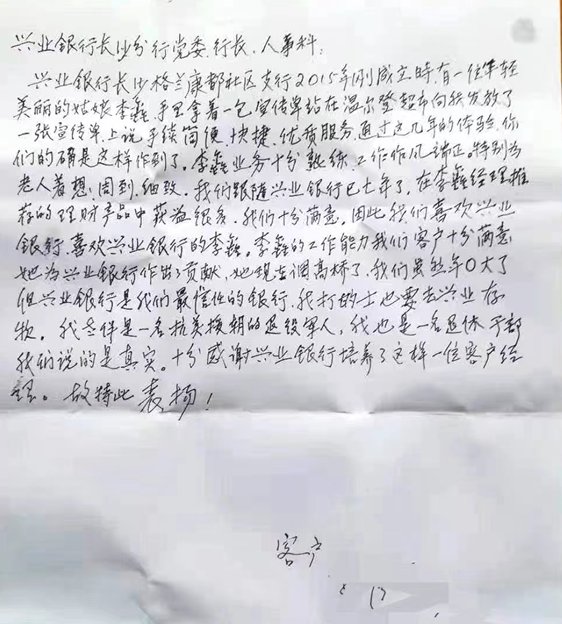

表扬信作证!兴业银行长沙分行护航银发客户幸福晚年

上午9点,盛夏的长沙骄阳似火,气温已超过30度。兴业银行长沙高桥社区支行走进来一位衣服都汗湿了的老奶奶,直接奔向正在忙碌的客户经理李... -

民生银行举办“资金e收付”系列产品发布会

9月14日,民生银行在北京举办“资金e收付”产品发布会,推出体系完善、功能强大、场景多元、体验优异的产品体系,将为客户提供“精准、便捷... -

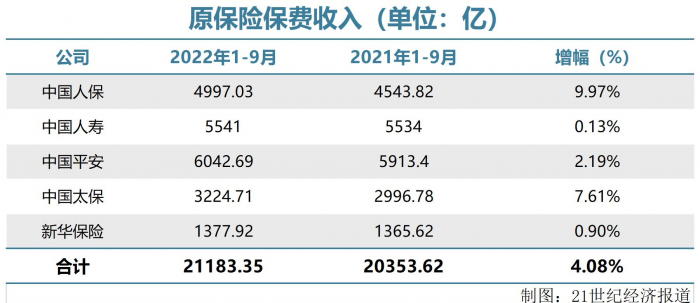

上市险企2022中报观察①上市险企代理人转型加速 银保等多元渠道收益渐显

南方财经全媒体记者 孙诗卉 实习生 徐若萱 上海报道随着新华保险于8月30日晚披露2022年中期业绩报告,中国平安、中国人保、中国太保、中国