您的位置:首页 >行业观察 > 行业观察

二马由之:银行股风光还在吗?

![]() 2020-12-07 15:26:47

来源:新浪财经

2020-12-07 15:26:47

来源:新浪财经

简介:12月5日,2020雪球嘉年华在深圳举行,本届雪球嘉年华主题为“与财富同行,与知己共赢”。2020年,一场疫情给投资市场带来众多变数,震荡与

12月5日,2020雪球嘉年华在深圳举行,本届雪球嘉年华主题为“与财富同行,与知己共赢”。

2020年,一场疫情给投资市场带来众多变数,震荡与分化已成新常态,机遇与挑战并存。当市场的不确定性越来越大,普通人该如何做出投资决策?雪球汇聚知名经济学家,明星公私募基金经理和雪球人气用户,共同展望市场发展,助力投资者穿越迷雾。

活动上,雪球人气用户二马由之带来了《银行股风光还在吗?》的主题分享。他表示,我从来不单独说银行,唯一说的是零售行,如果说你投资银行,一定把自己的注意力聚焦在零售。因为零售业务的特点是高息差,或者说资产质量或者说风险是比较低的,我们可以看到像民生这样的小微贷款,小微企业可能会破产,但是个人破产的难度我觉得太大,这个其实是我投资零售行最基本的逻辑。零售业务是非常好的赛道,所以我只投零售行,我说我买平安银行从来没有觉得难受,就是赛道的选择。

以下为二马由之演讲全文:

大家好,我是二马由之。投资银行股非常长的时间了,我想今天跟大家一起分析我对银行股的观点。

昨天跟张佳男聊了一下,9月份我发过一篇文章做过直播,说要择机离开银行股,导致很多人清仓割肉了,我觉得大家没看过这个文章或者没看过这个直播,我的观点很清楚,长期我对银行股没那么看好,短期我是看多的。今天我想跟大家完整地分享关于银行股的观点。

台下很多人看到老师的观点,以及对银行的看法。我来雪球的时候,我知道有相当多的人在研究银行股,投资银行股,雪球有非常庞大的群体,你发表看法有很多人非常在意,但这是我自己的看法。我想跟大家分享一下,因为这是有逻辑,有数据的。

第一,我们看银行,先看行业,抛开具体的公司,我们看银行股长期的前景。我从几方面:从银行业务角度看问题。存贷业务是银行最主要的业务,我们从三个关键点来看:贷款规模、息差和不良。把这三点把握住就可以看清楚。接下来分别从这三个维度看一下。

贷款规模分析。先做定性的分析,我认为银行的增长,贷款规模会逐步提升,现在我这个观点有一些变化,变化来自于什么?金融脱媒的趋势企业融资从间接融资慢慢向直接融资转换,这个趋势我们说了很多年,这是定性的判断,很多人没有在意定性判断后面的定量数据是什么。我们看一下数据,人民银行公布的数据,2019年社融规模增量中贷款占比66%,同比下降3.7%。2020年上半年贷款占比59.2%,同比下降9.4%。我们不敢说是断崖式下降,但也是非常恐怖的数据。我们看企业债的数据,2019年占比是12.7%,同比提升1%,这个数据到了2020年上半年的时候变成16%,同比提升5.3%。这个趋势非常明显,贷款比例的下降,直接融资提升了,金融脱媒的趋势明显。我们今年看银行的贷款规模是增加的,2018年底或者2018年下半年经济出了点问题,2019年和今年疫情原因的放水,我们实际看贷款规模是增加的,一旦经济好转,M2经济增速降下来,银行贷款规模都会下降。这是我们从规模角度看银行发展的情况。规模有两个因素,这相当于贷款规模。我们从收入增长的角度来说,我们看息差的情况。从息差来看,我先说一个结论,我认为息差的下降是一个大的趋势。我们现在国家的GDP增长到美国的三分之二,考虑今年疫情,我们比三分之二还多,我们长期的高速增长是无法支撑这种情况的。息差的下降也是合理的情况。简单参考两个数据:

一是来自于德意志银行的数据。全国政府负利率债券的数据,2019年是15万亿,2016年是7万亿,短短几年时间负利率提升的比例可以看出,低速增长经济体利率状态的反映。

二我们国家的数据有限,我用LPR的数据。LPR2019年出来一个数据,叠加了2019年经济情况不太好、降息的背景,我们看这个数据时可以看到一个下降的趋势。因为这是比较短的趋势,可能说明不了太多的问题。明年经济回暖可能会上升一点,但方向没那么好把握。总体来说,经济走势、降速、调结构的趋势,基本有定性的预期我们息差是往下走的趋势。从刚才说的规模角度来看,再从其他角度来看,一个规模,一个息差,这两个因素把银行的收入卡定了。收入卡定了,收入不太增长或者没那么快的增长,有收入才有利润,它的前景没那么积极正向了。

再看银行另一个很重要的原因,银行的杠杆,我投资银行最关注的是不良的数据。我觉得杠杆行业安全是第一位的,虽然我觉得它的发展还可以或者估值方面让我愿意投资,但一定要控制住风险。我们看不良趋势,两个因素影响长期不良:

一是金融脱媒背景下,更优秀的企业选择直融,剩下的企业相对来说比较差,但直融趋势愈演愈烈时,银行的存贷业务的客群是比较差的客群。所以资产质量方面不一定真的下降,但没那么确定,没那么保障。

二是经济放缓,有可能好的企业并不会受明显影响,要看结构性的调整。好企业还是有利润,人家走直接融资。留下的企业盈利能力、偿债能力都不好,从这两个角度来看,我们看不出银行在资产质量方面未来会向好,我指的是非常长远的未来,不表示今年、明年。这是很短期的经济波动,不在我的考虑范围内。我看企业是往长看趋势怎么样,跟一年半年,甚至两年的投资没太大关系,拉长来看,你的判断和选择是非常关键的。

我对这一块做一个总结,我们谈了不良等等东西,我更多的聚焦点是银行的对公业务,企业相关的这部分业务,从这部分业务来看,我们存在着规模息差不良,整体的趋势不说是一定下降,至少是一种不积极或者不正向的状态。

很多人说,存贷业务是下降了,银行还有一块很重要的业务是非息业务,它的增长会弥补存贷业务的下降,因为这是我们讨论必须回答的问题,有的银行像兴业银行是商行加投行,是不是未来投行的发展会弥补商行的情况?我们从一个银行说明不了问题,但是我们做一个定性的分析,投行的业务说起来很好,但是我们主要看一下它聚焦在什么地方,更多的是聚焦在发企业债,我们就以企业债为例来说投行业务,以这个为代表来说。原来企业贷款息差是比较高的,发企业债的时候是赚手续费,所以从收益角度来讲,提升的非息收入是弥补不了贷款业务这种息差下降的收益的减少。所以非息收入我没有研究很细,但是我做一个简单判断,我觉得非息收入的提升弥补不了银行在息差规模下降方面的收益。所以从大的面上来讲,以前对公业务的评价是周期性的,可能按投资周期股的思路看,但是如果是往下走的时候,再按照周期去判断,难度就是非常大的,有可能你觉得它是底部,最后没抄到,这些年很多在投资大行的时候,这个情况已经表露出来了。

银行业到底值不值得投资?因为就我自身而言,我是不投对公业务的银行的,因为我是从风控角度看的,对公业务类似于风控、企业破产的事情很难把握。我投资银行基本上是聚焦在零售行,我们说零售业务的特点或者说零售业务会不会受刚才情况的影响。零售业务的特点是什么?高息差或者说资产质量或者说风险是比较低的,我们可以看到像民生这样的小微贷款,小微企业可能会破产,但是个人破产的难度我觉得太大,这个其实是我投资零售行最基本的逻辑,即使深圳出了个人破产法之类的事情,但是那个相当艰难,所以从这个角度讲,银行的零售业务还是非常不错的业务,如果你投资银行的时候,你关注一下零售的银行。

我们看一个数据,平安银行2020年半年报数据,个人贷款息差是7.63%,不良率是1.56%,我知道很多银行的息差只有一点几,平安银行能到7%,这是多么高的息差水平。有人跟我说平安银行不良,我说这个不良即使是3%,我都不会再买,因为相比于7%的息差,3%算什么?平安银行的不良一直在好转。所以从这个角度讲,零售业务是一个非常好的,如果我们认为这是一个赛道的话,零售业务是非常好的赛道,所以我只投零售行,我说我买平安银行从来没有觉得难受,就是赛道的选择。如果大家都看出这个赛道,银行业都看出零售是好的赛道,那这个赛道会不会出问题?会不会后面变得非常拥挤?银行个人贷款的出入或者竞争格局是什么样的?

这张图是蚂蚁上市前夕,中泰证券给它做的分析,他把个人贷款分为了两部分,一个是前面的低息的部分,大概4%以下的部分,他认为这部分义务是传统银行的,我觉得也不尽然。很多银行是在抢这部分业务,我2015年办个人消费贷的时候,民生银行的利率是8%左右,现在农行个人消费贷的利息已经到了3.9%,所以这部分绝对是竞争激烈的红海,这也不是我们关注的,很多人说个人贷款竞争多激烈,这部分我们不考虑,我们考虑的是画红圈的部分,这一部分是银行个人贷款方面,如果你想做好,一定在这方面拿出自己的真功夫来,这部分的机会在哪呢?其实是在科技的能力,因为主要是风险定价的能力,风险定价有两个核心点,你的科技能力,你的数据能力,当时分析蚂蚁的时候,蚂蚁是具备这个能力的,但是我们认为跑出来的零售行也是具备这个能力的,比如说招行做零售业务很早,做得不错。现在我们重点说平安银行,为什么平安银行能跑出来?因为它依靠了平安集团,有平安集团庞大的资金投入、科技优势还有更多的场景、保险、银行、证券、普惠金融综合的数据,所以平安银行能跑出来,其他想学平安银行的银行就可能没有这些资源和条件,跑不出来。

所以零售业务我们看到一个情况,首先是非常好的赛道,另外还有很多的门槛,不是谁都能把零售做成的。好赛道又有门槛的时候,其实从投资者的角度来讲,就是一个非常好的投资机会了。所以我们说银行,我从来不单独说银行,唯一说的是零售行,如果说你投资银行,一定把自己的注意力聚焦在零售,我就说这么多,谢谢大家!

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

相关文章

- 二马由之:银行股风光还在吗?

- 基金经理观市:顺周期板块崛起如何看?深度价值基金经理经理夏明月来了!

- 李晓西:投资要关注成长、质量和估值

- 超4亿美元资金上周流入加密货币基金和产品 创历史第二高纪录

- 年内私募基金清盘3172只 逾八成属于提前清盘

- 诺亚控股:股债相对性价比回归中性 “股债混合”策略布局2021年投资

- 一大波“妖券”落幕 这类基金明年还能火吗?

- 华商基金李双全:券商板块今年严重滞胀未来或有集中表现

- 从0到18万亿元 公募基金正道致远

- 上市仅8天 华夏科创50ETF规模突破100亿元

- 摩根士丹利华鑫基金王大鹏:立足深度研究 把握内需增长机会

- 南方基金将于下周正式发行南方产业升级基金

- 11月22日晚间上市公司重要公告汇总

- 专家建议金融机构从碳排放强度等多维度分析资产配置风险

- 钟蓉萨:要注重系列基金 保持风险收益特征的一致性和稳定性

- 19只基金近两年收益翻番 华夏基金主动权益投资大爆发

- 最“差”基金榜:十年12只公募基金仍在亏损

- 7座大奖诠释实力 华安基金老将杨明再度挂帅

- “固收++”为绝对收益投资添利器

- 2020年,已有808家基金“销声匿迹”

随机图文

-

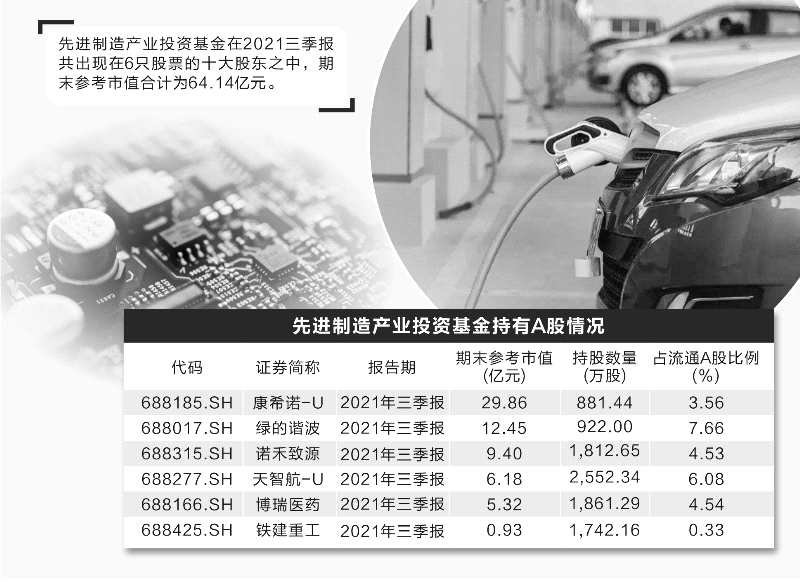

先进制造大基金加码碳化硅赛道 构建新能源汽车朋友圈

资料来源:公开信息 创意 供图 陈锦兴 制图证券时报记者 阮润生【斯达半导(603290)、股吧】(603290)最新披露的35亿元非公开发 -

参与定增有利 上千只基金扎堆入局

随着2020年再融资新规落地以来,公募机构参与非公开发行股票(又称定向增发,以下简称“定增”)的锁定期及折扣力度均较此前具有相对优势,... -

机构赎回大成惠益纯债走向清盘,净资产仅剩1万元,持有人大会费用大成基金“自掏腰包”

10月27日,大成基金发布关于大成惠益纯债基金份额持有人大会表决结果暨决议生效的公告,会议审议并通过了《关于终止大成惠益纯债型证券投资... -

存量分级基金告别市场进入“读秒”阶段

数据来源:Wind 李树超 制表 官兵 制图证券时报记者 李树超诞生于2007年、最高管理规模曾达到5000亿元的分级基金,历经13年的 -

公募基金最新代销格局曝光!招行仍居“权益销冠” 银行上榜数增加

公募基金代销机构最新保有规模浮出水面。11月10日,中国证券投资基金业协会披露数据显示,银行渠道仍牢牢占据公募基金代销“C位”,股混、非货币 -

京东白条怎么借钱出来(京东白条套线扫码商家)

京东白条是京东授予我们的一种可以先消费后付款的金融产品,而且京东会根据我们平时的购物情况给予不同的白条额度以及还款账期,跟支付宝的... -

静中有动 打通“微循环”——“世界工厂”东莞抓抗疫保生产一线见闻

新华社广州3月26日电 题:静中有动 打通“微循环”——“世界工厂”东莞抓抗疫保生产一线见闻新华社记者车晓蕙、黄浩苑“我们一天都没停产!如果 -

前11月62家券商分229亿保荐承销费 中信中金海通领先

互联网北京12月3日讯 (记者韩艺嘉关婧)2021年1-11月,两市共计新增436家上市企业,其中创业板新增数量最多,达175家。此外,科创