您的位置:首页 >行业观察 > 行业观察

年内超70只债基选择清盘 是何原因让如此众多债基遭市场抛弃

![]() 2020-11-09 09:19:41

来源:互联网

2020-11-09 09:19:41

来源:互联网

简介:临近年末,踩雷违约债、规模缩水、集中清盘……债券基金正在经历各方因素带来的挑战,在今年的市场环境中,众多债券型基金备受煎熬。一方面债券市场风

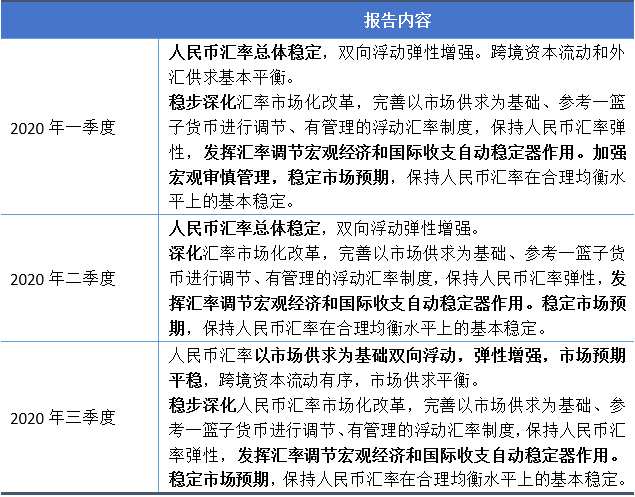

临近年末,踩雷违约债、规模缩水、集中清盘……债券基金正在经历各方因素带来的挑战,在今年的市场环境中,众多债券型基金备受煎熬。

一方面债券市场风波乍现,一些债基也因而踩雷;另一方面,股市表现强势,导致众多资金从债基中撤离,转而投奔偏股基金。上述背景下,债基规模不断缩水,中基协公布的数据显示,自5月底以来债券基金份额不断下降,从3.07万亿份一路下滑至8月底的2.44万亿份。不少债基最终采取清盘的处理方式。截至目前,今年以来,至少已有70只债券型基金发布了清算公告。

业内人士表示,在债券型基金产品数量急速扩张的同时,“二八”现象愈发明显,大量基金沦为迷你基金,或规模直接降到清盘红线以下。未来,这种被迫清盘的现象也会越来越多。不过,这种“洗牌”有利于行业资源的合理配置,会助力行业健康发展。

债基频繁踩雷

临近年末,债券市场再现风波,2020年对于债券市场而言显然难言乐观,而近期紫光集团在债券市场上的大幅波动,无疑最受外界关注,部分债基也因此“踩雷”。

上周,紫光集团部分存续债继续出现较大波动,最低收盘价仅30.19元。部分重仓持有“18紫光04”债的二级债基也迎来大幅回撤。刚刚公布的三季报中,某大型公募旗下两只二级债基持有“18紫光04”合计35.64万张,持仓总市值达到2653.04万元。两只产品持仓该只债券的市值占基金净值比分别为9.76%、6.69%,均位居前十大重仓债券之列。

无独有偶,此前华晨集团发行的私募债券17华汽05于10月23日到期,总额为10亿元,公司公告称无法按期兑付。公司表示当前资金确实出现暂时困难,因此未能按期兑付到期债券。同日,华泰资管旗下多只公募产品决定,自10月23日起对旗下基金所持有的华晨集团发行的“17华汽01”等债券进行估值调整。

近期,市场对债市违约风险讨论再次增多,尤其是对踩雷债基的影响。中邮证券资管投资经理马亚伟表示,踩雷对产品的影响较大。在满足收益考核的前提下,产品择券需慎之又慎,才能提高获益的概率。国内疫情后基本面的逐步修复,风险偏好的抬升提升了债市的配置价值。同时,下半年股市的反复震荡,冬季疫情和国际重大事件对未来会造成一定不确定性,无风险利率向上空间有限,但信用债可能会进一步结构性分化,违约频发高风险地区产业债和城投债融资会受到很大影响,信用下沉无论是从区域、层级或者产业角度选择,可能都需要进一步注意尾部风险。

不过,从数据看,年内信用债违约情况较去年同期有所下降。近日,中金固定收益研究研报数据显示,截至10月29日,今年信用债市场新增首次违约发行人共29家,违约债券105只,涉及本金金额1144亿元。今年新增违约发行人数量有所下降,违约债券只数和金额也低于2019年同期。

谈及上述现象,某债基经理认为,与2018年企业部门整体债务率较高、金融严监管导致的违约增多外,今年企业违约主要是受宏观经济下行和债务规模推高等因素影响,部分企业短期兑付压力增加,尤其是部分汽车制造、地产等大型发债企业违约,一度推高了三季度违约规模,但整体违约债券与往年相比仍相对较少。

债基业绩规模承压

事实上,由于债券市场违约事件的发生,不少此前踩雷的债券基金遭遇巨额赎回,因此规模不断缩水,维持正常运作耗费成本较高,基金公司最终采取清盘的处理方式。

以踩雷债基华商双债丰利、人保鑫盛纯债为例, 2018年一季末,华商双债丰利A的份额锐减至3.89亿份,到了2020年三季末,该基金的总份额为2.87亿份,规模为2.04亿元;人保鑫盛纯债的成立规模为3.85亿元,由于业绩表现欠佳,2019年,人保鑫盛纯债A被赎回了2.88亿份,远超同期的申购份额;2020年一季度,又被赎回了3239.17万份,截至2020年三季末,人保鑫盛纯债的管理规模已不足5000万份。

上述背景下,据不完全统计,截至目前,今年以来,至少已有70只债券型基金发布了清算公告。仅10月以来,包括益民信用增利纯债一年、农银汇理可转债基金、中科沃土沃详在内的多只债券型基金陆续发布了清算报告。其间,今年8月,曾踩雷信威集团而备受争议的东吴鼎利、东吴增利、东吴鼎元双债也先后发布了清盘公告。

此外,另一大不容忽视的原因是,年初受疫情影响利率大幅下行,4月底以来利率又经历快速上行阶段,债券市场持续震荡调整,股债跷跷板效应下不少资金由债市流向股市,导致债券基金业绩与规模均有所下滑。中基协公布的数据显示,自5月底以来债券基金份额不断下降,从3.07万亿份一路下滑至8月底的2.44万亿份。

Wind数据显示,截至最新,年内二级债基首尾业绩差距超过55%。整体而言,截至当前,二级债基中,年内收益率超过15%的债基共有68只(不同份额分开计算,下同),收益率在10%-15%之间的基金共有104只。与此同时也有210只二级债基年内收益率为负。不过,从近三个月的业绩表现来看,部分二级债基的回撤幅度较大,下跌幅度最大的基金,其净值下跌了近13%。

中长债基金方面,截至当前,今年以来,业绩排名前三的鹏华丰尚A、金鹰添利中长期信用债A、金鹰元祺信用债的收益率分别为9.18%、8.67%和8.07%。而表现最差的人保鑫盛纯债C年内收益率为-6.64%。

业内人士表示,短期内,在经济数据不断改善,基本面随之好转背景下,债市难有大幅改善,或将呈现震荡走势。未来,被迫清盘的现象也会越来越多。但这种“洗牌”,有利于行业资源的合理配置,会助力行业健康发展。

相关文章

- 年内超70只债基选择清盘 是何原因让如此众多债基遭市场抛弃

- 小市场酝酿大反弹 锂价或现“暖冬”

- 大摩华鑫基金:海外不确定性落地 关注盈利确定性增长

- 布局消费“长期好赛道” 富国消费精选30股票即将发行

- 亚太房地产协会(APREA)发布《中国REITs手册》

- 民航领域改革提速 国企混改年末冲刺

- 中加基金郭智:要学习科学的投资理念 长期投资、定期投资

- 覃璇:普通投资者应尽可能在股票指数低估的时候进行投资

- 芯片巨头北上扩产 国家大基金斥资80亿元力挺

- 广发基金费逸: 着眼长远 躬耕价值

- 权益类ETF规模年内大增

- 何璁担任前海开源基金首席信息官

- 二马由之:银行股风光还在吗?

- 基金经理观市:顺周期板块崛起如何看?深度价值基金经理经理夏明月来了!

- 李晓西:投资要关注成长、质量和估值

- 超4亿美元资金上周流入加密货币基金和产品 创历史第二高纪录

- 年内私募基金清盘3172只 逾八成属于提前清盘

- 诺亚控股:股债相对性价比回归中性 “股债混合”策略布局2021年投资

- 一大波“妖券”落幕 这类基金明年还能火吗?

- 华商基金李双全:券商板块今年严重滞胀未来或有集中表现

随机图文

-

前海开源王宏远:警惕美股牛市终结对中国核心资产的外溢效应

近期,前海开源基金联席董事长王宏远 “美股12年牛市会结束,A股市场不具备单边行情”的市场预判,在业内引起了极大的关注。2月26日,王宏远再 -

媒体:从“盈利”到盈利 拼多多还要走多远

非美国通用会计准则(NON-GAAP)与美国通用会计准则(GAAP)最大的不同是股权激励计算方式不一样。由于互联网上市公司经常搞大额股权激励 -

存量分级基金告别市场进入“读秒”阶段

数据来源:Wind 李树超 制表 官兵 制图证券时报记者 李树超诞生于2007年、最高管理规模曾达到5000亿元的分级基金,历经13年的 -

6月2日晚间沪深上市公司重大事项公告最新快递

6月2日晚间,沪深两市多家上市公司发布公告,以下是重要公告汇总。【重大事项】中国核电:江苏核电6号机组即将具备商运条件中国核电(601985 -

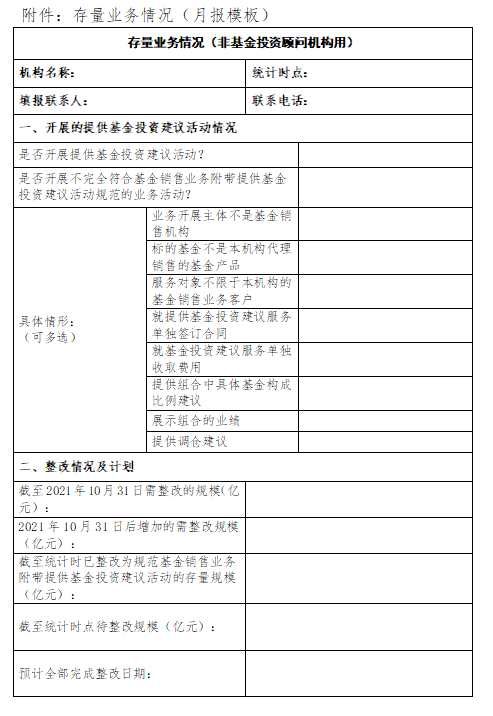

基金投顾行业规范化实施细则出台,不符合清单的要求限期整改

记者从深圳多家基金公司了解到,近期广东证监局已对辖内基金公司及销售机构下发《关于规范基金投资建议活动的通知》,重点对基金投资组合策... -

50秒看完A股市值增长排行榜

时至今日,沪深两市上市公司数量已增至4000余家,各公司上市至今股价起起伏伏,市值也随之有增有减。以目前A股市值首位的贵州茅台为例,上市之初 -

前11月62家券商分229亿保荐承销费 中信中金海通领先

互联网北京12月3日讯 (记者韩艺嘉关婧)2021年1-11月,两市共计新增436家上市企业,其中创业板新增数量最多,达175家。此外,科创 -

中生代基金经理崛起时 华泰柏瑞景气成长闪耀登场

权益投资时代,随着居民财富管理需求日益增加,优秀的中生代基金经理获得了越来越多的市场关注。据悉,即日起至9月3日,华泰柏瑞中生代代表...