您的位置:首页 >行业观察 > 行业观察

公募定增基金裂变记:再融资新规下 坚守还是转身离开?

![]() 2017-02-24 08:43:12

来源:互联网

2017-02-24 08:43:12

来源:互联网

简介:公募参与定增的这场“盛宴”尚未完全展开,就迎来了严峻的挑战。近日,监管机构对《上市公司非公开发行股票实施细则》(以下简称《实施细则》)部分条

公募参与定增的这场“盛宴”尚未完全展开,就迎来了严峻的挑战。

近日,监管机构对《上市公司非公开发行股票实施细则》(以下简称《实施细则》)部分条文进行了修订,并发布了《发行监管问答——关于引导规范上市公司融资行为的监管要求》(以下简称《监管要求》),对非公开发行股票的募集时间、定价、规模等都做出了详细并且严格的限定。

理财不二牛在采访中了解到,新规对于整个再融资生态都会产生非常深远的影响。而作为定增市场的主力军之一,公募基金怎么看待相关规定、继续坚守还是转型求变则成为业内和投资者关注的焦点。

从某种程度上来说,再融资新规的出台或许是一针催化剂,乃至一道分水岭,一场公募定增基金的“裂变”正在从这里展开。

折价进一步收窄,定增基金受质疑

某公募定增基金的基金经理最近有点忙。由于再融资新规的出台,不少担忧的投资者纷纷前来询问,而他要一遍一遍地向对方解释:“其实对公募定增基金的影响没有那么大,还是要关注定增项目本身的超额收益。”

不过这显然无法完全打消投资者的疑虑。众所周知,此前定增基金火爆的一项重要原因就是定增发行折价效果优势明显,动辄30%以上的发行折价率帮助这类产品迅速蹿升为市场“爆款”、受到投资者热捧。不过从2016年中开始,随着参与定增发行规模大增,一年期定增的发行折价率已经出现了非常明显的降低,曾经最大的产品亮点开始出现一抹暗色。而随着本次再融资新规的出台,剧情的走向发生了更微妙的转变。

1、定价机制上,发行期首日成为唯一的定价基准日。

2、发行规模上,发行的股份数量不得超过本次发行前总股本的20%。

3、发行节奏上,申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。

4、申请再融资时,借予他人款项、委托理财都将受限。

某资深投行人士告诉理财不二牛,具体条款中影响最大的一条是“18个月”这条,因为可能会影响到整个定增市场的规模。此外,定价基准日的调整也意义深远,因为“原先是可以提前锁价的、在董事会已经锁定价格,现在都要按照市价进行发行,这种情况下套利空间就没有了”,而3年期的定增可能会因此退出历史舞台。

对于定增基金来说,这可不是个好消息。根据资讯,从2015年底起,一年期定增的发行折价率便已经出现下滑,到了2016年中更是跌至10%左右,俨然回到了2015年那波下跌时的水平。上述公募定增基金透露,去年一年期项目的平均折价率不到10%,低谷的时候更是低于5%。“新规出来之后,对一些发行量比较大的项目影响更明显,因为未来可能没有这种机会了,理论上折价率都会在10%以内。”

不过他同时指出,大部分定增项目的折价率并没有大幅收窄、继续下降的可能性也不大,再加上定增新政原则上实行新老划断,短期内市场不会发生大的变化。

另一位定增基金经理、博时基金陈鹏扬也对理财不二牛表达了同样的观点,即3年期的定增将淡出视野,而1年期的定增将由于严控规模而成为稀缺资源,短期来说新规对已经发行的存量产品“影响有限”。

那目前的公募定增产品业绩究竟怎么样呢?我们再来一探究竟。

整体表现“平平”,不了解还是不出彩?

在一家大型公募的内部报告上,理财不二牛看到了该公司统计的2016年定增基金业务情况:去年全年市场一共发行了40只定增基金,规模达530亿元,其中实现全年正收益的有26只,另外8只没建仓、6只出现亏损。

该公司的整体评价是:规模井喷,业绩两级分化。

而根据资讯,定增基金的业绩表现确实分化得比较厉害。成立以来的回报有高至38.36%的,也有不少还处于负收益阶段,而处于中间地带的绝大多数定增基金回报率都在0~1%以内。这样的成绩单,乍看上去确实谈不上令人满意。

从上述统计可以看出,定增基金业绩呈现相当明显的两极分化。出众的一骑绝尘,其余大部分则停留在“打平”的状态,即便是排名前15的多数也是表现平平,更不用说还有一些从去年下半年成立之后便一路亏损,短短几个月的亏损幅度已经接近5%了。

从上述统计可以看出,定增基金业绩呈现相当明显的两极分化。出众的一骑绝尘,其余大部分则停留在“打平”的状态,即便是排名前15的多数也是表现平平,更不用说还有一些从去年下半年成立之后便一路亏损,短短几个月的亏损幅度已经接近5%了。

作为2015年横空出世、2016年大放异彩的“爆款”基金,为何定增基金目前的表现如此疲软?

恒天中岩助理总裁高文龙对理财不二牛分析,从2016年开始进入定增市场的机构越来越多,水平参差不齐,无形中也拉低了参与定增的平均收益,因此到现在给大家的感觉是整体业绩不如前两年那么突出。而随着折价的缩小,这种感觉越来越明显。

“到2016年11月~12月份,进行定增的本身就是中小股票较多,而这一时期中小股票的估值正在经历市场的重构,折价的缩小又带来安全垫的变薄,定增跌破发行价的情况大比例出现,也就形成了当前定增业绩比较平淡的印象。”他进一步表示。

另一方面,多位定增基金经理也颇为无奈地向理财不二牛解释,由于特殊的计价方式,普通投资者对于定增基金业绩表现的判断或许不太公允。

九泰基金定增投资中心总经理刘开运就直言:“定增基金的计价方式是摊余成本法,看到的净值并不能反映基金的真实价值。而如果按照市价法来计算,一些定增基金投资的项目回报率其实是很可观的。有的投资者会直接把定增基金和其他权益类基金例如股基做比较,尤其在一个上涨的行情里,对比之下表现很大可能不如后者。但这本身其实是没有可比性的,对不同的基金应该用不同的评价规则去看。”

一方面是并不出彩的业绩,另一方面定增基金的门槛确实更高、普通投资者了解不足,再加上再融资新规出台后大家对定增折扣进一步收窄的疑虑,对公募定增产品的担忧似乎也在情理之中。那投资者应该怎样对待这类产品呢?

高文龙分析称,回顾过去几年定增产品的最终收益可以发现,在市场高点发行的产品,规模都比较大、而最终收益都不是太好。“比如在2015年11月~12月大跌反弹后、2016年1月熔断前小高点发行的定增产品,体量都不小,而最近更好赶上解禁退出,现在看收益远不如其他时期,而那个时期又是市场最容易发行产品的时期。因此在市场狂热时保持定力,也是包括定增在内的所有策略和管理人必须坚持的。”

刘开运也建议,一般投资者要用更长远的眼光来看待定增投资:“比如我手头的项目退出周期一般是一年,而且我们建仓也是循序渐进的。理论上如果大盘是涨的,和指数相关性很大的定增基金一定会涨,所以还是要保持耐心。”

上海证券基金评估研究中心负责人刘亦千直言,再融资新规对定增折价率和规模都会产生不小的影响,因此投资者要理性降低对定增投资的回报预期。

向左走向右走?公募定增江湖或发生“裂变”

对于再融资新规对定增市场可能带来的影响,定增基金经理们都心知肚明。

在采访中他们表示非常理解监管机构的意图,“定增以更市场化的价格去发行、减少资产套利空间,让大家回到同一起跑线”,不过也坦承新规使得定增这类资产的吸引力有所下降。

“存量产品还好,未来新增资产的影响会比较大。大家可能不会像以前那样(对定增)感兴趣了,很大程度上影响了投资人的投资情绪、心理和认识。”

也正因如此,公募定增基金就像走到了一个十足路口,管理人们或早或晚都正在做出自己的选择。正如一位基金经理感慨的:“未来这类资产的产品形态、投资策略和现在相比一定会有新的变化,还有一些机构对定增业务可能也不会那么重视了,所以会出现资金退出的现象。”

作为被业内称为“定增牛”的代表,刘开运显然在采取积极应对的策略。在他看来,首先大部分定增项目的折价率从去年已经开始下滑、新规出台后并不会出现大幅收窄的现象,其次历史上的项目除开折价率之外,和沪深300指数相比平均每年仍然有10%以上的超额收益。“所以定增投资本身还是有非常扎实的逻辑之称,是长期可持续投资的产品类型,还是值得配置的。”

他对理财不二牛坦言,过去基金有一个策略叫做“高折价策略”,就是如果项目折价特别高、但是基本面不大好,也有可能去投。“但现在没有折价之后这种策略就不行了,要更按照企业基本面、核心竞争力、内生增长性等指标来投。所以我们关注项目的基本面更多了,折价率考虑得很少,未来投资的侧重点也有所变化。”

陈鹏扬也表示,将继续推行“定增+固收”的模式,发挥主动管理竞争优势:“2016年我们只投了15%的定增标的,仍有精选空间。”

融通基金投资经理付村则告诉理财不二牛,未来的定增投资将需要多策略配合,同时不盲目追逐市场热点,以绝对回报的目标寻找存在预期差的适合定增参与的投资项目,此外还要加强投后管理能力。

除此之外,还有一些本身涉足定增业务不多、时间也不长的基金则开始考虑“撤离”。一位大型公募人士就称,该公司参与的项目到期后“资金可能就退出定增市场,往其他方向投了”。

“在新规出台后如何进一步做好定增,我们觉得对公募基金来说还是要从投研和投行两个方面入手。加强投研能力,在新规本身就会自动限制那些无厘头定增的助力下,加强对个股的基本面研究,更好把握定增时点是第一点。另外一方面加强投行化思维、加强相关人员的配置,恐怕是未来的必由之路。我们也相信,随着上市公司多元化融资方案兴起、股债结合类再融资工具进一步丰富,具备上下游资源整合能力的公募机构将拥有更大的话语权。”高文龙地总结道。

(:DF058)

相关文章

- 公募定增基金裂变记:再融资新规下 坚守还是转身离开?

- 明星经理彭敢加入东吴基金 能否扭转局面值得期待

- 隔夜外盘:美股牛市迎来八周年纪念日 金价险守1200油价跌破50

- 板块轮动明显 基金经理重构投资逻辑

- 证监会回应退市等热点问题 将从严监管忽悠式重组

- 去年四季度亚洲对冲基金流入1104亿美元

- 一带一路引爆两会行情 长盛基金产品领跑

- 第三方基金销售机构临洗牌 部分销售机构将消失

- 证监会拟对鲜言操纵匹凸匹股价行为罚没34.70亿元

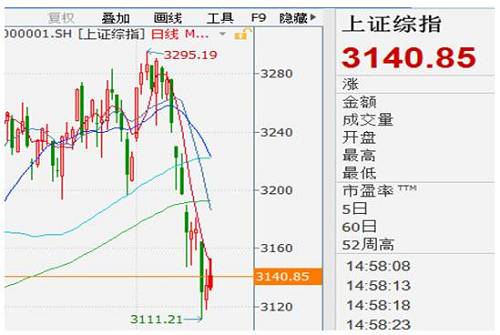

- 沪指微幅收跌全日振幅仅0.4% 中国联通盘中一度涨停

- 巴菲特唯一推荐投资品种:指数基金到底是个啥 怎么投?

- 次新股成交量超越创业板 从海外市场寻找投资方向

- 一年定开债成热销品 民生加银汇鑫正在发行

- 博时基金裁邵凯:长久期利率债已现配置价值

- A股盈利能力改善 基金经理布局景气行业

- 多只公募基金主动清盘 行业向好发展

- 沪港深基金取代QDII成港股投资主力军

- 公募基金委外规模骤变 9万亿体量或缩水

- 把握周期性行业复苏机会 东方周期优选3月10日即将结募

- 细数基金“女神” 人数翻番会赚钱

随机图文

-

国家大基金持股明细来了!17家 490亿 平均涨幅95%

炒股就看【金麒麟(603586)、股吧】(603586,股吧)分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 12月20日消息, -

为什么它能比股市反弹得更漂亮?

本文首发于微信公众号:分级掌柜。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。好不容易盼来反弹,但尾盘又收... -

一季度权益基金几乎全线沦陷 期内募集规模骤减近8000亿

受疫情反复、地缘冲突的袭扰,令投资者颇感烦心的一季度终于“收官”。开年以来,两市在跌跌撞撞中前行,各大指数如同坐上“过山车”般起起... -

盈科资本完成新一期50亿元基金募集

据投资界报道,盈科资本完成新一期基金募集,基金规模为50亿元。据悉,本基金重点将聚焦上市公司定增机会,在包含一级半市场在内的全市场寻... -

花呗怎么借钱出来(花呗风控怎么解除)

1、如何实现花呗风控:如何应对花呗风控,只能收款不能收款?您好,花呗风控的处理方法有以下几种:网购改善方法:有的朋友在使用花呗网购... -

6月2日晚间沪深上市公司重大事项公告最新快递

6月2日晚间,沪深两市多家上市公司发布公告,以下是重要公告汇总。【重大事项】中国核电:江苏核电6号机组即将具备商运条件中国核电(601985 -

悄悄走红!三大原因解密这类基金为什么这么香?

市场最不缺的就是机会大蓝筹涨停刷屏,创业板飙升,A股车速一快,上车的心慌,没上车的更心慌,“我还有机会吗?”市场最不缺的就是机会,... -

偏股公募发行显着回暖 如何落子后市值得深思——A股投资策略周报(1105)

本文首发于微信公众号:招商策略研究。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。近期主动偏股型基金(主动...