您的位置:首页 >行业观察 > 行业观察

华宝兴业:2017年权益市场吸引力上升

![]() 2017-02-08 09:02:48

来源:中国证券报

2017-02-08 09:02:48

来源:中国证券报

简介:华宝兴业基金副总经理、投资总监认为,从大类资产配置角度看,2017年权益市场的吸引力正在上升。在债券、股票、商品、房地产等几大类资产中,房价

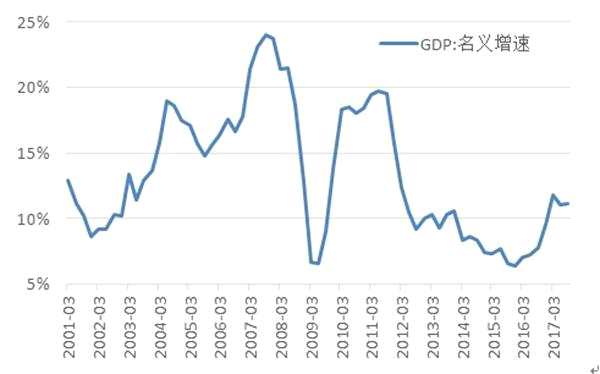

华宝兴业基金副总经理、投资总监认为,从大类资产配置角度看,2017年权益市场的吸引力正在上升。在债券、股票、商品、房地产等几大类资产中,房价2016年上涨幅度较大,房地产政策也已经发生一些变化,2017年由于政策变化和居民短期加杠杆能力受限,流入房地产的资金一定程度上可能被挤压;大宗商品价格2016年涨幅也比较大,2017年的吸引力降低,而且商品市场本身也不是非常大众化的市场;债券市场目前处于调整之中,如果调整比较充分,2017年可能还是比较好的投资市场,但因为绝对收益率比较低,难以获取高收益;有可能获取比较高收益的只有权益市场。

从整个社会流动性看,2017年依然很充足,但在边际上大概率比2016年会紧一些。

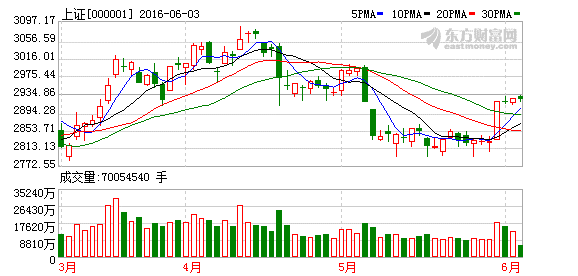

由于经济增速依然有压力、流动性边际收紧、特朗普上台后外部环境存在比较大的不确定性等因素,预计2017年A股出现大行情的概率并不大,市场总体将震荡向上。指出,A股市场正在发生深刻的变化。从供给角度讲,当前上市交易的股票已经超过3000只,未来新股仍将源源不断地发行上市,股票不再稀缺。从需求角度讲,预计2017年增量资金主要来源于机构,例如社保资金、保险资金、银行资管、QFII等,这些资金偏好稳健而非高风险的投资品种。供给和需求两个方面都说明市场正在向注重价值的方向转变。投资者应该深刻认识到这种转变,自觉适应这种转变,相应地调整自己的投资方法,树立价值的概念,更加注重基本面和估值,回避高风险的股票。

2017年在配置方向上,有四条主线值得关注:第一条主线是增量资金资产配置思路。从目前看,社保资金、保险资金、银行资管、QFII等机构资金是主要的增量资金,这些资金偏好稳健的投资品种,例如高股息、低估值、行业格局稳定的公司以及确定性成长的公司;第二条主线是精选成长股,即精选那些业绩增长确定性强、所在行业发展前景广阔、所在行业竞争格局比较好,同时估值又比较合理的公司;第三条主线是改革方向的突破,例如国企改革等;最后一条主线是周期盈利复苏、行业库存低、需求稳定且行业集中度上升的细分子行业的龙头,这些公司的盈利修复更有可能具备持续性。

相关文章

- 华宝兴业:2017年权益市场吸引力上升

- 基金市场一周观察:年末市场边际改善,灵活配置参与行情

- 分级基金周报:大盘震荡下挫,场内份额持续流出

- 1月份债券市场托管数据点评:商行基金偏保守,保险机构大举吸纳金融债

- 基金周报:交易量继续萎缩,A隐含收益率继续提高

- 基金经理频频变更 已有5家公司发生变更

- 2016年四季度QDII基金业绩回顾:四季度全球股债出现分歧,欧美区QDII季度...

- 博时基金魏凤春:A股短期或有下行压力 投资者应以防

- 分级基金周报:定折潮来袭,警惕流动性风险

- 大摩华鑫:题材概念板块深度回调 未来或将延续结构

- 分级基金周报:关注春节“红包”行情给分级带来的机会

- 博时基金余军:2017年股债博弈大棋局

- 博时基金:完善量化投资模型 拓展多资产多策略

- 基金专题报告:专户业务基金管理人分析报告

- 创金合信陈玉辉:紧盯供给侧与国企改革两条运行线

- 分级基金:分级A隐含利差优势降至低点,分级B时隔5月回归平价区间

- 2月份基金投资策略:央行变相加息影响有限,保持均衡风格

- 兴业货币是什么意思?兴业货币有风险么?

- 华泰柏瑞张慧:明年A股市场风格或将多元化发展

- 华夏基金:公募FOF时代 锻造资产配置利器

随机图文

-

主力准备拉抬指数了 60日均线成多空对决主战场

【主力准备拉抬指数了 60日均线成多空对决主战场】周四的尾盘拉升似乎在宣告盘整要告一段落,主力准备拉抬指数了,下一阶段股指会由题材股... -

哪些基金更“耐摔”?哪家基金长期绩优?五大维度评选 5年“王者”重磅出炉!

今年以来,A股市场受多重因素影响呈现震荡下行态势,上证指数一度跌至3023 3点。权益类产品表现普遍不佳,截至3月30日,积极偏股型基金年内 -

2021年第三季度中银证券安弘债券A基金持仓了哪些股票和债券?基金基本费率是多少?

2021年第三季度【中银证券(601696)、股吧】安弘债券A基金持仓了哪些股票和债券?基金基本费率是多少?南方财富网为您整理的中银证券安弘 -

2021年第三季度民生加银转债优选A基金持仓了哪些股票和债券?该基金分红负债是什么情况?

2021年第三季度民生加银转债优选A基金持仓了哪些股票和债券?该基金分红负债是什么情况?南方财富网为您整理的民生加银转债优选A基金持股和债券 -

面对疾风吧!基金回调20%,爆款也没了!基金跑输大盘,加仓还是减仓?

基金一上热搜就绿!这一波阴跌不止,抄底抄的快叫“爹”了 3月8日,A股各大指数又崩跌,创业板指大跌5% 抱团股掀跌停潮。基金净值从去年的 -

12月16日国泰中证新能源汽车ETF联接A基金怎么样?2020年公司QDII基金规模30.73亿元

12月16日国泰中证新能源汽车ETF联接A基金怎么样?2020年公司 QDII基金规模30 73亿元,以下是南方财富网为您整理的12月16日 -

见“基”知“理”:冠军基金背后的男人

东方财富Choice统计显示,2017年第二个交易周(1月9日-1月13日)权益类基金涨少跌多,541只股票型基金中仅3只周涨幅超过1%;1 -

网信理财李伟:四维度为投资者提供安全保障

第五届“金牛财富管理论坛”暨2016年度“金牛理财产品”颁奖典礼于2017年6月3日在北京钓鱼台国宾馆举行。网信理财荣获2016年度最佳互联