您的位置:首页 >投资创新 > 投资创新

华夏银行高溢价定增获通过,多家上市银行亟待补充核心一级资本

![]() 2022-07-01 18:30:05

来源:华夏时报

2022-07-01 18:30:05

来源:华夏时报

简介:定增预案发布一年多,华夏银行增资计划有了新进展。6月28日,华夏银行发布公告,宣布非公开发行A股股票申请获证监会审核通过,同时表示,将在收到

原标题:华夏银行高溢价定增获通过,多家上市银行亟待补充核心一级资本

定增预案发布一年多,华夏银行增资计划有了新进展。

6月28日,华夏银行发布公告,宣布非公开发行A股股票申请获证监会审核通过,同时表示,将在收到证监会的正式核准文件后另行公告。

对于本次非公开发行的主要目的,华夏银行方面表示,扣除相关发行费用后,全部用于补充该行的核心一级资本,提高该行的资本充足率。

核心一级资本亟待补充

去年5月,华夏银行披露了定增预案。根据这份《非公开发行A股股票预案》,华夏银行本次非公开发行拟发行A股股票数量为不超过15亿股(含本数),募集资金总额不超过200亿元(含本数)。

今年4月30日,该行发布《关于延长非公开发行A股股票股东大会决议有效期及授权有效期的公告》称,此次发行方案的有效期延长12个月。

如今,增资计划有了进展。6月28日,华夏银行发布《非公开发行A股股票申请获得中国证监会发行审核委员会审核通过的公告》(下称“《公告》”)。

《公告》中提到,2022年6月27日,证监会发行审核委员会审核了华夏银行非公开发行A股股票的申请。根据审核结果,华夏银行本次非公开发行A股股票的申请获得通过。

华夏银行方面表示,扣除相关发行费用后,全部用于补充该行的核心一级资本,提高该行的资本充足率,支持未来业务持续健康发展,增强该行的资本实力及竞争力。

从最新的经营数据显示,华夏银行的资本充足率有所下滑,核心一级资本充足率低于上市银行平均水平。

2022年一季报显示,截至今年一季度末,华夏银行核心一级资本充足率8.75%,较上年末下降0.03个百分点;一级资本充足率10.91%,较上年末下降0.07个百分点;资本充足率12.76%,较上年末下降0.06个百分点。

Wind数据显示,截至今年一季度末,42家A股上市银行的平均资本充足率为14.34%,一级资本充足率为11.71%,核心一级资本充足率为10.26%。

华夏银行在定增预案中表述:“本次非公开发行的主要目的是通过补充核心一级资本,提高资本充足率水平,以适应日趋严格的资本监管要求,同时增强公司风险抵御能力,以应对国内外经济形势的不断变化和挑战,并支持公司各项业务持续稳健发展,提升公司盈利能力,为全体股东创造长期良好的投资回报。”

实际上,随着资管新规等监管规定实施,表外业务正在回归表内,加快资本金消耗,一些商业银行面临着较大的资本压力。

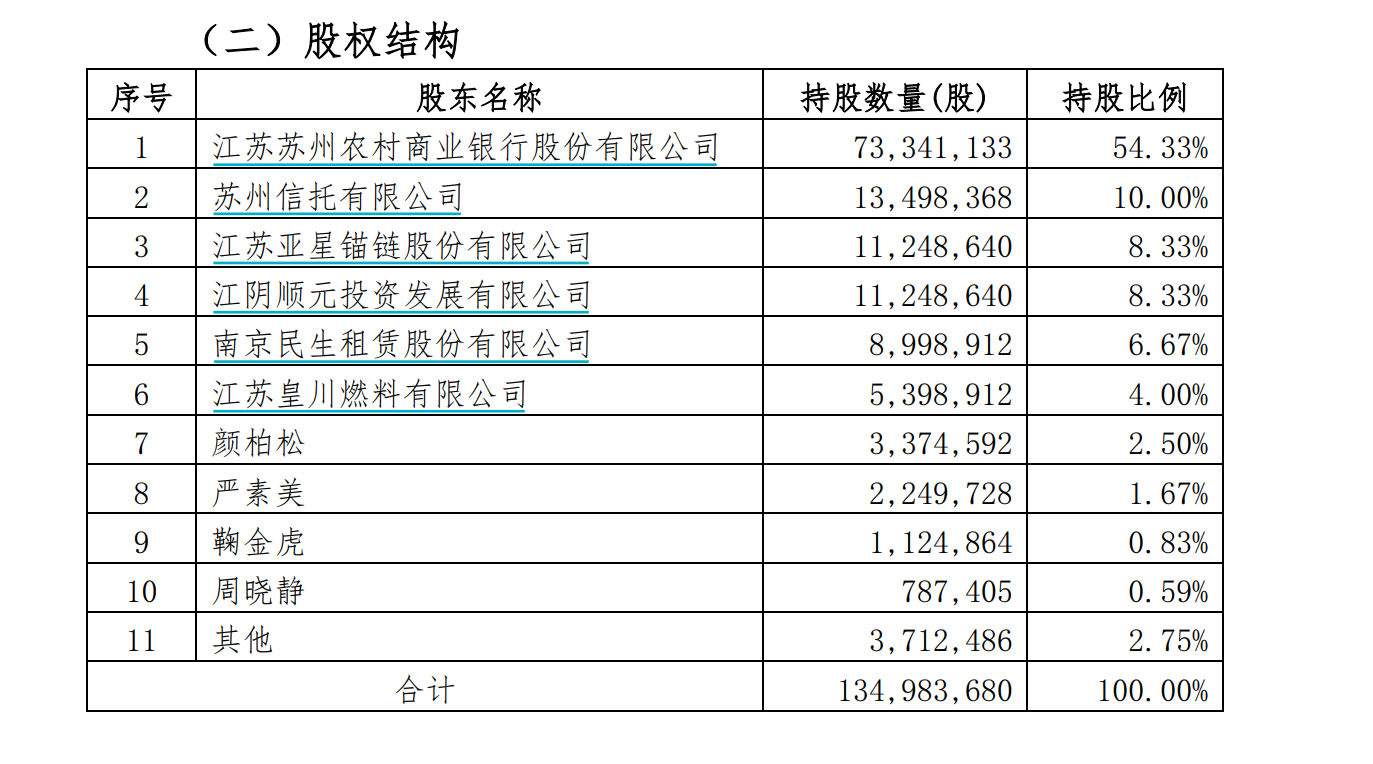

就在同一天,无锡银行也发布公告称,非公开发行A股股票申请获证监会审核通过。

无锡银行的情况类似,本次拟非公开发行不超过3.205亿股普通股(含本数),预计募集资金总额不超过20亿元(含本数)。经相关监管部门批准或核准后,扣除相关发行费用后全部用于补充核心一级资本,提高该行的资本充足率,支持未来业务持续健康发展,增强该行的资本实力及竞争力。

今年5月初,中原银行发布公告,其已于2022年5月10日按每股1.80港元的配售价,向不少于6名独立承配人成功配发及发行合共31.5亿股新H股,分别占H股总数及普通股总数的约45.36%及13.56%。募集资金总额约为56.7亿港元,扣除佣金及相关开支后,所得款项净额将全部用于补充中原银行的核心一级资本。

关于商业银行资本补充机制,招联金融首席研究员董希淼提到,银行需内外源相结合进行资本补充,统筹运用各类资本工具。

董希淼曾对《华夏时报》记者表示,下一步,还应加快建立商业银行资本补充长效机制。银行需要内外源相结合进行资本补充。内源性资本补充主要依靠提升盈利能力,通过利润留存补充资本,并适当控制风险资产的增长速度。外源性资本补充需要从审慎角度出发,根据市场情况统筹运用境内外各类资本工具适当补充,比如适时通过优先股、可转债、二级资本债等资本工具补充资本。

溢价定增概率较大

目前来看,华夏银行和无锡银行均存在破净的情况,因此溢价定增的概率较大。

以华夏银行为例,该行计划非公开发行不超过15亿股A股股票,募集资金总额不超过人民币200亿元。

照此计算,此次华夏银行的每股定增价格为13.3元,与去年5月13日定增方案公布当日收盘价元6.35元/股相比,溢价了109%。

而这并不是华夏银行第一次这样以较高溢价定向增发股票了。2018年9月,华夏银行公布定增预案,拟向首钢集团、国网英大和京投公司发行不超过25.65亿股。定增预案公布后不久,银保监会和证监会先后核准了华夏银行的定增申请,2019年1月,该行定增顺利落地,累计募集资金292.36亿元。从披露预案到落地,耗时不过4个月。

彼时华夏银行股价为7.5元左右。其中,京投公司当时以11.40元/股的价格,耗资149亿元认购华夏银行13.07亿股,认购数量是三家股东里面最多的。

实际上,由于股价低迷,市场价低于定增价,已成为近年来上市银行普遍面临情况。2021年12月,广州农商银行定向增发13.38亿股内资股,认购价为每股内资股5.89元,相当于7.21港元,彼时该行港股市场价约为3.01港元/股,溢价超过一倍。

2021年4月,贵阳银行发布公告称,该行向17家机构定增4.38亿股,募集资金总额达45亿元,发行价格为10.27元/股,与二级市场价相比溢价约37%。

对此,招商证券首席银行业分析师廖志明分析称,上市银行作为国有金融机构,其定增价格其实是有约束的,定向增发的价格不能低于最近一期经审计的每股净资产价格。此外,对于股东而言,愿意参与定增是从长期战略合作业务的角度出发,愿意支持银行的发展转型。

年报显示,2021年华夏银行业务规模稳步增长。截至报告期末,全行资产规模达36762.87亿元,较上年末增长8.13%;实现营业收入958.70亿元,比上年增加5.61亿元,增长0.59%;实现净利润239.03亿元,较上年增长10.83%。

华夏银行表示,将以全面提升发展质效为主线,进一步优化资产负债结构,保持合理息差水平,加快非息收入增长,持续做好不良资产管控,全力推动高质量发展,保持盈利稳定增长。

相关文章

- 华夏银行高溢价定增获通过,多家上市银行亟待补充核心一级资本

- 坚定生物医药螺旋上升趋势 大摩健康产业成立6年收益率超186%

- 地产系股东入主后开启“买买买”模式 和谐健康提名招行董事会席位失败

- 议案获得近七成反对票 和谐健康保险为何执意闯关招商银行董事会?

- 股债联动追求超额收益 金鹰民稳混合基金正在发行中

- 行业观|上半年近百只基金清盘 超千只基金规模处于“红线”下

- 惠民保产品细分化发展 北京推出女性专属癌症医疗险

- 工银瑞信中证上海环交所碳中和ETF正式获批

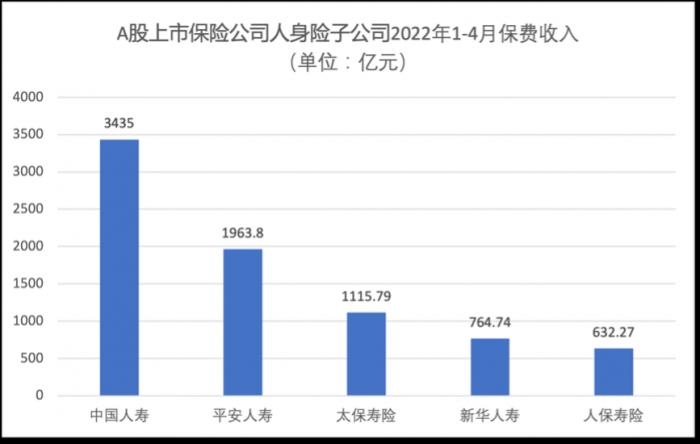

- 上半年保险股走势出现分化 下半年保险股行情几何?

- 易方达等8只碳中和ETF一次性批出 十万亿投资机会一键布局

- 资金兑现浮盈冲动显现 基金预判成长股分化加剧

- 快讯|公募基金整体规模再次突破26万亿 固收类产品为“主力军”

- 2021年版“沪惠保”总赔款达6.73亿元 赔付率近80%

- 央行逆回购加量呵护半年末流动性 专家认为下半年仍存降准可能

- 扭亏为盈的百信银行,可以高枕无忧了吗?

- 昆仑银行第三大股东拟“清仓”转让股权 净利润连续两年下滑

- 用阅读点亮孩子们的未来 广发基金爱心助力2022年阅读马拉松

- 预制菜搅动餐饮市场“味蕾” 行业发展还需解决哪些?

- 强监管持续 6月份以来超百家上市公司因信披违法违规被罚

- 6月份制造业PMI回升至扩张区间

随机图文

-

银河颐年稳健养老一年持有混合(FOF)基金今日首发

7月12日,资本邦了解到,银河颐年稳健养老一年持有混合(FOF)今日发行,基金全称为银河颐年稳健养老目标一年持有期混合型基金中基金(FOF) -

加强控制!苏农银行拟收购靖江润丰村镇银行股权至90%以上 回应:经营战略考虑

财联社6月13日讯(记者 高萍)苏农银行(603323)拟进一步加大对江苏靖江润丰村镇银行股份有限公司(以下简称“靖江润丰村镇银行”)的持股 -

2021年第二季度富国优质发展混合A基金重点卖出哪些股票?2021年第一季度持仓了哪些债券?

2021年第二季度富国优质发展混合A基金重点卖出哪些股票?2021年第一季度基金持仓了哪些债券?南方财富网为您整理的富国优质发展混合A基金债 -

创业股B紧随国防B也下折了 更有这15只分级基金发出警告!

随着市场的波动,不少指数下行,很多分级B的净值就几毛钱,几十块钱就能买100份。100块左右就可打涨停时,但也不可忽视分级B的下折风险。5月 -

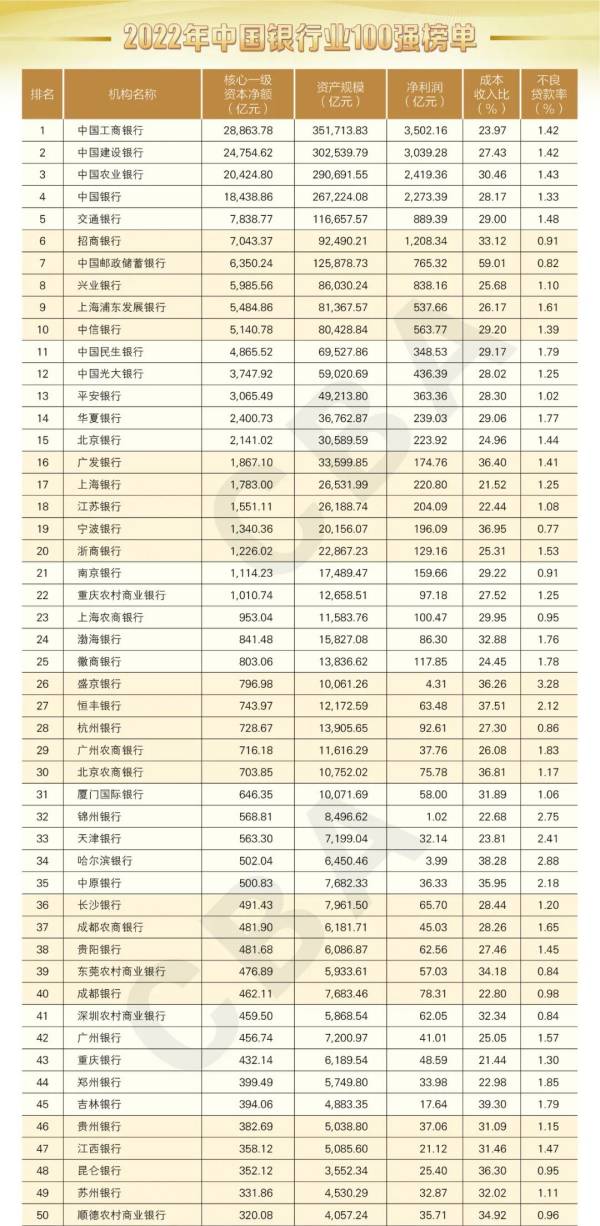

中银协连续七年发布中国银行业100强榜单

为推动银行业高质量发展,中国银行业协会连续七年发布“中国银行业100强榜单”。榜单遵循简单、客观、专业的原则,参考巴塞尔协议Ⅲ和监管... -

谁是通道? 华宸未来子公司专户“嵌套”迷局

根据21世纪经济报道记者独家了解,围绕安徽滁州的中普城市广场建设项目,一例非典型的金融风险事件逐步铺开。“野蛮扩张”背后,基金子公司... -

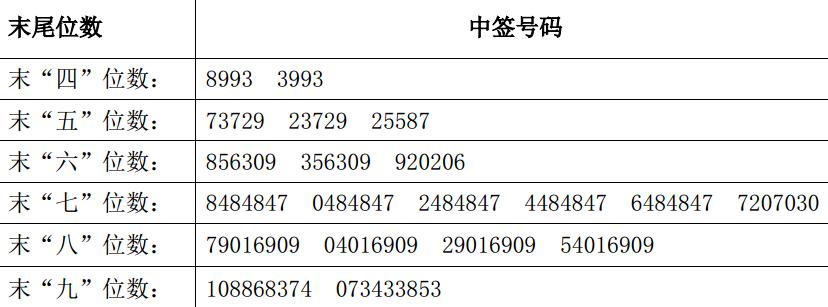

金溢科技、伟隆股份、金牌厨柜网上申购中签结果出炉

摘要 【兑奖了】金溢科技网上申购中签结果出炉,中签号码共有53136个。 -

1月6日富国中证国企一带一路ETF联接A基金怎么样?2020年公司指数型基金规模697.18亿元

1月6日富国中证国企一带一路ETF联接A基金怎么样?2020年公司指数型基金规模697 18亿元,以下是南方财富网为您整理的1月6日富国中证