您的位置:首页 >投资创新 > 投资创新

两天吸金超60亿,任相栋的兴全合衡成新年首只爆款基,称未来三五年A股仍值得投资

![]() 2022-01-11 22:26:08

来源:财联社

2022-01-11 22:26:08

来源:财联社

简介:炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!财联社(记者,韩理 沈述红)1月11日,兴证全球基金发布了提前结束募集的公

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

财联社(记者,韩理 沈述红)1月11日,兴证全球基金发布了提前结束募集的公告,旗下基金兴全合衡三年持有自1月12日起不再接受投资者的认购申请。记者从渠道了解到,最终该基金认购规模超过了60亿元。

作为曾经发行过爆款基金的基金经理,任相栋挂帅的2022年开年新基在发行前就备受市场关注,有渠道曾预测该基金会遭到抢购。然而在A股接连下跌的市况之下,新基金发行也受到了牵连。

1月10日,兴全合衡三年持有正式发行,多个渠道向财联社记者透露,仅发行第一天该基金认购规模就接近50亿元。尽管没能实现“一日售罄”,但也一扫新年以来基金发行遇冷的局面。

在任相栋看来,未来三五年的时间,A股市场仍值得投资。“经济下滑的趋势在扭转,注册制加快落地,在产业升级、政策红利、工程师红利等背景下,中国在光伏、新能源汽车、新一代信息技术、家居等行业集中度逐步提升,股票市场有望提供更多的盈利机会。”

两天吸金超60亿元

1月10日,作为兴证全球基金“开年大作”的兴全合衡三年持有正式发行。公开资料显示,这只基金募集上限80亿元,计划募集截止日为1月14日。

在这只基金发行前,多只由明星基金经理执掌的新基金发行成绩因市场低迷而归于平淡。“基金不见开门红”成为近期热议的话题。在此背景下,尽管兴全合衡三年持有没能“一日售罄”,但是依然取得了不错成绩。

根据多位渠道人士透露,截至上午10点,该基金认购规模就已经达到20亿,上午半天认购规模就已经超过30亿。

下午3点左右,据不完全统计,兴全合衡三年持有的全渠道销量超过45亿元。据悉,在发行的第一天,这只基金募集规模就已经接近50亿元。这一成绩一扫新年以来基金发行遇冷的局面。

1月11日,兴证全球基金发布了提前结束募集的公告,旗下基金兴全合衡三年持有自1月12日起不再接受投资者的认购申请。记者从渠道了解到,最终该基金认购规模超过了60亿元。

该基金的拟任基金经理任相栋,为兴证全球基金年青一代知名基金经理。相较于同公司的谢治宇、乔迁等人,任相栋相对低调,不过早在2019年他就已经发行过一只爆款产品。

2019年10月,任相栋转会兴证全球基金后发行的第一只产品——兴全合泰,在一天之内吸引了近500亿资金的认购。这一“战绩”即便是现在也让很多基金经理“望尘莫及”。

作为一位崇尚“自下而上”投资方法的基金经理,任相栋尤其擅长发掘冷门股的投资机会。由他管理的兴全合泰,从2019年10月17日任职至今回报达到了95.58%。对于长期持有和短期操作的关系,他坦言,长期投资、价值投资作为投资的主基调并不意味着排斥其他方法,基金经理如果能够发展出多策略,以长期投资、价值投资为主,以其他策略为辅,业绩稳定性可能会有所提高。

“看未来三五年的时间,A股市场仍值得投资。”任相栋直言,经济下滑的趋势在扭转,注册制加快落地,在产业升级、政策红利、工程师红利等背景下,中国在光伏、新能源汽车、新一代信息技术、家居等行业集中度逐步提升,股票市场有望提供更多的盈利机会。

长期投资与短期操作不相悖 未来三五年A股仍值得投资

拟任上述产品的基金经理任相栋,毕业于上海交通大学金融学专业,拥有11年投研经验。先后覆盖汽车、机械、国防军工、电气设备等制造业多个领域。他历任交银施罗德基金研究员、基金经理,金鹰基金权益部上海权益总监。2019年8月起,他来到兴全基金,出任基金经理。

由他管理的兴全合泰,从2019年10月17日任职至今(2022年1月10日),回报达95.58%。截至2021年三季度末,该产品规模达到了102.37亿元。

任相栋是一位崇尚“自下而上”投资方法的基金经理,尤其擅长发掘冷门股的投资机会。他认为,最终决定股价的是上市公司的增长质量,而增长质量又由公司质地与商业模式决定,这类企业可以实现更可持续、深挖护城河的增长。基金经理的任务就是通过调研公司质地和商业模式,去寻找具备有质量增长的企业。

在他看来,投资收益的来源主要是预期差,包括认知带来的上市公司业绩预期差、公司实现预期差的能力以及市场对于公司业绩情况预期差的反应程度,这三个因素将决定上市公司股价的最终涨幅。不断学习、深入调研,能保持对市场预期差的鉴别能力,可以获得上述预期差修正的能力。

任相栋认为,万物皆有周期,投资需要用周期的角度来去看待。对于个股而言,往往同时受到经济周期和产业周期两个因素影响。他理想中的公司是“潮平两岸阔,风正一帆悬”,也就是行业赛道很广阔、商业模式也很好,并且公司的竞争格局很好。

在行业选择上,任相栋偏好具有长期竞争力、处于自身或行业周期有利阶段的资产,同时适度逆向左侧布局。为了平衡组合的波动和收益,他会将不同周期阶段的制造业细分行业做搭配,同时会配置部分业绩稳定的消费股,用非制造业对冲制造业的波动,带来更好的投资体验。

对于长期持有和短期操作的关系,他坦言,长期投资、价值投资作为投资的主基调并不意味着排斥其他方法,股票市场的构成机制决定它天生的高波动,会出无数意外,基金经理如果能够发展出多策略,以长期投资、价值投资为主,以其他策略为辅,业绩稳定性可能会有所提高。至于其他策略,可以是仓位选择、短期标的选择、套利等等,这要基于自身的资源禀赋包括性格、研究平台等。

“我希望未来在长期投资、价值投资的基础上,发展多策略融合,这样相当于在投资上多了一根拐棍。”

“看未来三五年的时间,A股市场仍值得投资。”

任相栋直言,在过去三年,市场一直是结构化运行,部分当下低景气度板块的估值、市值都没有泡沫,具备个股挖掘的空间,范围在扩大。2021年的景气赛道之外,无论交易拥挤程度,估值、市值情况都还不错。他同时认为,产业升级有望给投资人提供取得中长期高质量回报的机会

展望未来,任相栋认为,经济下滑的趋势在扭转,注册制加快落地,在产业升级、政策红利、工程师红利等背景下,中国在光伏、新能源汽车、新一代信息技术、家居等行业集中度逐步提升,股票市场有望提供更多的盈利机会。

相关文章

- 两天吸金超60亿,任相栋的兴全合衡成新年首只爆款基,称未来三五年A股仍值得投资

- 财经大V转型私募频见翻车 中小规模、股票策略清盘居多 从财经大V到成功私募究竟隔着多远?

- 杨德龙:业绩为王行情之下,坚守优质龙头股

- 杨德龙:消费和新能源有望引领跨年度行情

- 视频|嘉实基金ESG研究部负责人韩晓燕:应将环境、经营可持续性纳入高污染、高耗能行业的估值体系中

- 基金年度风云榜:重仓“宁王”能否笑到最后?“中生代”携小基金逆袭

- 泰达宏利基金张勋:基建/地产、新能源、军工、消费服务等有机会

- 多家基金投顾暂停产品购买持牌机构业务整改期限临近

- 国内首批QDII-FOF-LOF正式登场,解锁海外投资新体验!

- QDII主动债基年内业绩表现:4只产品回报为正,鹏华基金两只债基跌幅超35%

- 今年来305只私募产品业绩翻倍,平均收益高达185%,年末私募冠军争夺战打响

- 创新药表现领跑医药细分行业 银华创新药ETF成立以来回报超34%

- 刘格菘:2022年将是分化年,单一赛道投资性价比不高,坚定看好“全球比较优势制造业”

- 光伏产业指数开盘暴涨超4%

- 两只基金上榜晨星 这家基金公司的固收铁军如何炼成?

- 超募“正流行”!去年12月IPO超募比例高达68.89%,相较10月已翻倍!

- 西藏紫光投资基金收警示函 一私募基金产品未备案

- 易方达基金投顾解析“养基”为何难

- “发行难”蔓延 多只ETF延期

- 泰达宏利基金王鹏:更稀缺的景气行业搭配更好的流动性

随机图文

-

量化私募九章资产25只基金年内均亏损 10只跌幅超10%

中国经济网北京3月22日讯(记者李荣康博)近年来,基于海量数据,通过大数据、概率学、统计学计算形成投资模型,实时捕捉交易机会的量化投... -

【财经翻译官】30年后,气候变化可能让许多国家的GDP“打折”

原标题:【财经翻译官】30年后,气候变化可能让许多国家的GDP“打折”2021年入夏以来,极端天气频繁侵袭我们的星球。7月,我国河南出现历史 -

5年时间能改变什么?

原标题:5年时间能改变什么?5年到底有多长?它等于1825天43800个小时157680000秒在这样一段时间里究竟能发生哪些变化?五年前, -

上海银行白条闪付风控(白条怎么提现到银行卡里)

如今互联网金融已经发展的非常的成熟了,有现金借贷,还有消费型贷款,比如说花呗白条任性付这些都是属于消费型,可以在平台消费,但是不允... -

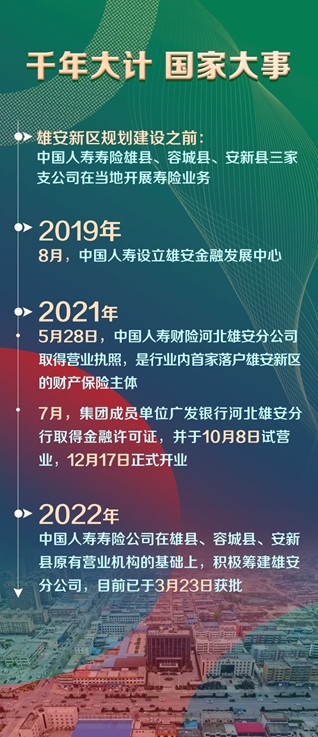

中国人寿服务雄安新区投资存量规模近280亿元

设立雄安新区,对承接北京非首都功能、探索人口密集地区优化开发模式、调整优化京津冀空间结构、培育推动高质量发展和建设现代化经济体系的... -

太平人寿“守沪”时刻在线

上海地区疫情防控进入关键阶段,太平人寿积极应对、主动作为,疫情防控、服务保障两手抓,上海地区内外勤员工,始终站在服务一线,确保太平... -

京东白条是什么意思(新人激活白条立减80)

我觉得弊端影响不大,我个人也是开通了京东白条,但实际上我非常非常少去使用,所以我的额度也不高;记得上次使用是买小爱同学,因为我的钱... -

“专业基金买手”掌舵 富国鑫汇养老2045五年持有期FOF即将结募

今年全国两会上,“养老”依然是热点话题之一。《2022年政府工作报告》中明确提出要“积极应对人口老龄化”,老龄化应对之道从“关心”上升...