您的位置:首页 >投资创新 > 投资创新

港股基金收益率大幅滑坡,“低估值陷阱”是主因?

![]() 2021-09-23 07:51:14

来源:互联网

2021-09-23 07:51:14

来源:互联网

简介:“低估值更像是结果”中秋小长假A股休市期间,9月20日香港恒生指数重挫逾3%,再度刷新年内低点。盘面上,港股中蓝筹地产股、内险股跌幅居前。今

“低估值更像是结果”

中秋小长假A股休市期间,9月20日香港恒生指数重挫逾3%,再度刷新年内低点。盘面上,港股中蓝筹地产股、内险股跌幅居前。

今年以来,伴随着港股相关板块的“跌跌不休”,主动权益类基金中港股基金的回报率,远远未及其他产品。

以普通股票型基金为例,Choice数据显示,投资范围中包含“港股”的295只基金,在2021年1月1日至2021年9月22日这段时间内的区间平均回报率仅为3.93%。

而普通股票型基金中投资范围不含“港股”的405只基金,在2021年1月1日至2021年9月22日这段时间内的区间平均回报率达到12.93%。

而在偏股混合型基金中,投资范围中包含“港股”的1295只基金,在2021年1月1日至2021年9月22日这段时间内的区间平均回报率仅为4.86%。

而偏股混合型基金中,投资范围不含“港股”的1130只基金,在2021年1月1日至2021年9月22日这段时间内的区间平均回报率为9.36%。

有市场人士认为,投资领域常见的“低估值陷阱”,或许是造成港股基金回报率不佳的重要原因之一。

此外,相聚资本对第一财经记者表示,今年的港股(基金)收益率较低,还有几方面原因。一是外资积极性减弱,使得市场资金没有像去年那么宽裕。其二,香港市场有一些体量较大、又很独特的行业,比如互联网和教育板块,因政策和监管影响今年以来表现不佳。

流动性不足形成的“估值陷阱”

从估值百分位分析,港股目前的确处于低位。

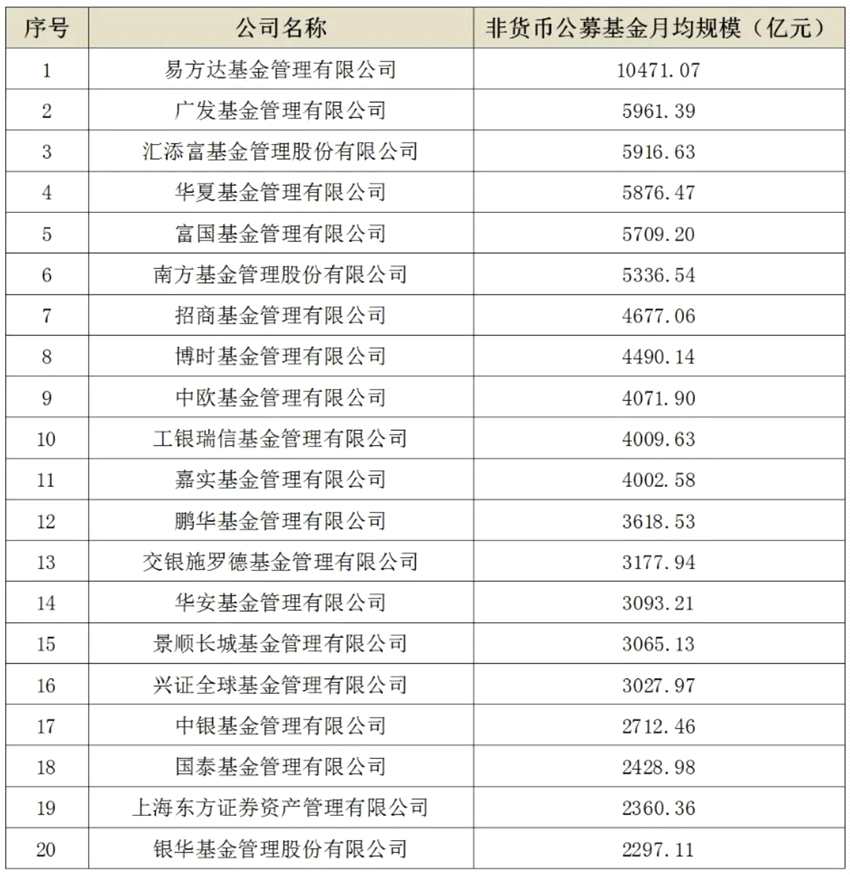

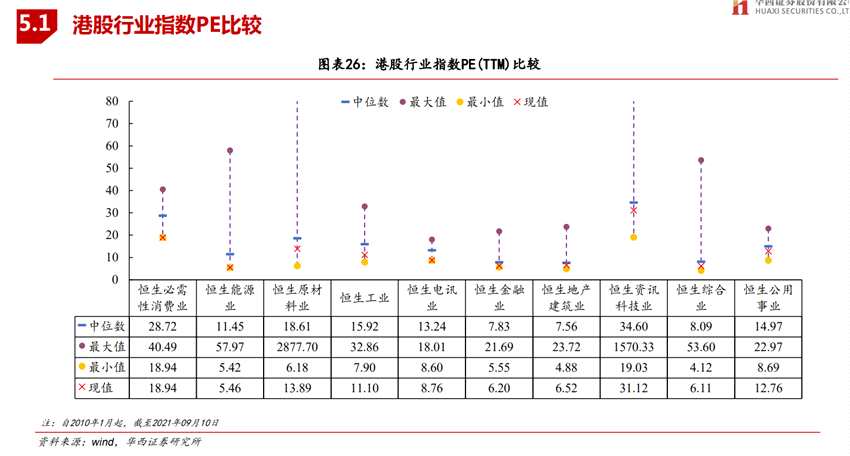

华西证券研究所报告显示,港股中大部分行业近十年市盈率(PE(TTM))低于历史中位数。

比如恒生能源9月10日PE(TTM)仅为5.46倍,而该指数近10年PE(TTM)中位数为11.45倍;恒生必需性消费业业9月10日PE(TTM)仅为19.84倍,而其近10年PE(TTM)中位数为28.72倍。

港股市场的低估值,在2020年末、2021年初吸引了不少基金经理的目光。

比如格雷资产在其2021年一季度投资报告中表示,要抓住港股的重大投资机遇。

格雷资产曾在今年一季报中表示,港股目前是全球主要市场中估值最低的市场,也是近30年来第四次估值底部。这个估值优势也体现在AH股差价上,A股溢价率达到了150%。

格雷资产在其一季报中总结道,港股就是中国版的纳斯达克。短期来看,港股估值最低,有估值的提升,股价=EPS×PE,PE全球最低,资金往低处流,同时抬高估值,这是短期的逻辑。

而根据2020年四季报,易方达明星基金经理张坤所掌管的基金中,扣除易方达中小盘(110011)、易方达新丝路两只未将港股纳入投资范围的基金,其他三只基金合计规模接近800亿元,其中持有资产40%为港股股票。

从张坤管理的规模最大的易方达蓝筹精选基金来看,在2021年一季度对于港股仍然保持较高持有仓位,一季度末持仓比例高达37%。

德邦沪港深龙头混合在今年基金一季报中表示,2020年下半年开始,该基金基于三方面看好港股的投资机会,2021年经济基本面的改善、市场流动性会维持相对充裕,以及彼时港股的估值优势。

私募排排网基金经理胡泊对第一财经记者表示,海外成熟市场整体估值水平确实要低于A股,对于港股也确实存在估值的“陷阱”,首先是流动性比较差,所以会出现流动性的折价。

其次是部分的权重股确实没有太多的成长空间;另外,因为利益错配的原因,部分上市的国企或者内资股,没有维护其股价表现的动力。在香港市场没有可见的新增资金的情况下,整体港股的估值仍然会维持一个比较低的水平,估值修复的概率并不大,也会影响港股基金的表现。

榕树投资研究员周毅则表示,港股的部分权重股一定程度上拖累了市场。这些传统行业的权重股估值本来就较为合理(行业可能衰退,未来业绩存在不确定,市盈率低是合理的),下半年一些行业整体出现下滑,加之全球流动性拐点将近,风险逐步暴露股价也随之走低。

星石投资首席研究官方磊则给出了另外一个观点,股市表现一定程度上由供求关系决定,港股市场中股票供给强于需求,是造成港股估值低的另外一个原因。

Wind数据显示,今年以来,香港IPO募资3007亿港元(折合约2500亿元),而同期A股IPO募资为3723亿元。

与此同时,市场需求端流动性并不充足。一方面从成交金额/总市值的指标来看,今年以来港股明显低于美股和A股;另一方面,香港发达的衍生品市场也对投资港股的资金有一定分流作用。

方磊同时表示,估值高低并不是决定是否购买股票的主要原因,投资关注的还是资产的性价比。如果目前资产价格已经充分反映出后续成长性,那么低估值并不是买入的原因,更像是一个结果。

后续还会加码港股吗?

一个引人关注的话题是,在收益率遭遇“滑铁卢”后,基金经理们后续还会加码港股吗?

张坤首先用实际行动做出了回答。

9月10日,易方达基金公司公告称,易方达中小盘也将港股市场纳入了投资标的。

建信龙头企业基金经理刘克飞对第一财经记者表示,伴随新经济占比提升、阶段性负面因素消除、H股折价较高,建信基金将乐观看待港股后市表现。

刘克飞认为,如果分析AH比价结构,会发现优质个股、一线龙头折价率低,即在H股众多折价个股中,基本面变化较大的公司,有望获得比A股更大的涨幅。

部分基金经理,则对于港股后市给出了警示。

周毅表示,相较而言科网股的下行对指数的拖累可能更大,一方面是行业的规范,监管趋严影响了短期的预期;另一方面是海外投资者对政策的担忧。

7月26~7月27日,A股、港股均大幅下跌,上证综指两个交易日跌幅近5%,27日港股单日跌幅超过4%。

招商银行研究院当时认为,监管所出台的一系列涉及互联网反垄断、教育培训、地产等行业的监管政策,市场做出收紧理解,在政策影响存在不确定性的情况下,资金为寻求安全,从已经受到影响或有潜在风险的相关行业流出。

方磊表示,目前海外经济动能放缓但政策空间有限,股市可能面临着上涨动能阶段性不足的局面,可能会对港股造成一定的联动影响。

“部分龙头港股已经出现了超跌现象,长期来看处于价值区间内。但港股市场采用注册制,港股上市公司质量参差不齐,投资者仍需仔细甄别标的质量。” 方磊总结道。

相关文章

- 港股基金收益率大幅滑坡,“低估值陷阱”是主因?

- 杨德龙:优质龙头股迎来难得的配置机会

- 首份基金半年报发布 恒越基金认为下半年仍以结构性行情为主

- 年内新发ETF数量逼近200只 创历史新高

- 平安基金贾志:投资者自己可以多逆向思考 别人狂欢我冷静 别人吐槽我布局

- 张忆东:乱投资好比"没有金刚钻揽瓷器活,把瓷器搞破了"

- 医药板块为何回调?中信建投医药首席贺菊颖:集中于两大核心原因

- 扎入热门赛道 基金经理感叹“确实没有办法” 基金风格偏移何解?

- 杨德龙:抓住好公司短期大跌机会 逢低布局优质龙头股

- 公募“绩优则仕”背后:基金经理离职成潮 年内离任236人

- 优秀FOF团队实力打造 华安慧萃组合精选FOF即将发行

- 华泰保兴稳健募集失败 年内募集失败基金达20只

- 中信保诚:低估值基建板块下半年增速有望回升

- 泰康优势精选三年持有期混合基金今日首发

- 多家A股公司积极参与 央视融媒体产业基金成立

- 重阳投资王庆:经济活动年内或放缓到年底 明年初或企稳

- 基金公司抢人大战

- 首只外资公募基金贝莱德中国新视野获批

- 参与定增有利 上千只基金扎堆入局

- 量化基金正迎来历史性黄金时期:主动量化基金年内收益超主动权益

随机图文

-

国泰基金梁杏:看好2022年养殖行业的增长空间

在公募行业大发展的时代背景下,近年来国泰基金在ETF赛道上持续发力、深度布局,成为业内行业ETF种类最为丰富的公募机构之一。站在岁末年终布局 -

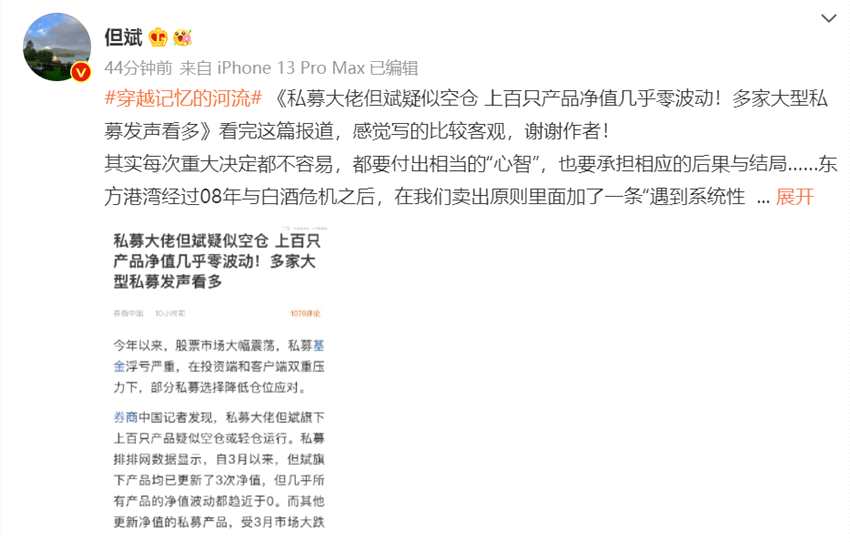

但斌旗下上百只产品疑似空仓?本人回应:每次重大决定都不容易,遇到系统性风险也会考虑卖出暂避

私募大佬、深圳东方港湾投资管理股份有限公司董事长但斌今日在新浪微博回应媒体报道“私募大佬但斌疑似空仓 上百只产品净值几乎零波动”。... -

太平人寿“守沪”时刻在线

上海地区疫情防控进入关键阶段,太平人寿积极应对、主动作为,疫情防控、服务保障两手抓,上海地区内外勤员工,始终站在服务一线,确保太平... -

越秀房产信托基金(00405)发行2016.06万个新基金单位以支付管理人费用

越秀房产信托基金(00405)发布公告,2021年7月1日至2021年12月31日期间的相关期间管理人费用总额为人民币6865 49万元。根 -

港股基金收益率大幅滑坡,“低估值陷阱”是主因?

“低估值更像是结果”中秋小长假A股休市期间,9月20日香港恒生指数重挫逾3%,再度刷新年内低点。盘面上,港股中蓝筹地产股、内险股跌幅居前。今 -

医药赛道内卷,万家基金王霄音是如何突破重围的?

2015年,药化博士王霄音加入万家基金。对所有研究员,万家基金投资研究部总监莫海波拷问最多的一句话:“这个公司的预期差在哪里?”莫海波... -

九泰基金刘开运:用中长期视角看待投资,寻找符合自身理念的公司

作者丨雷达君编辑丨播种基审核丨投基君定向增发是上市公司融资方式的一种,是指上市公司向符合条件的少数特定投资者非公开发行股份的行为。... -

天弘永丰稳健养老目标一年持有期FOF将于11月5日发行

随着我国老龄化情况日益严重,养老体系面临双重压力,建立健全多支柱的养老体系迫在眉睫。2018年8月,首批养老FOF基金获准发行,意味着公募基