您的位置:首页 >投资创新 > 投资创新

发挥公募基金专业优势 推进养老金第三支柱建设

![]() 2020-11-23 06:56:11

来源:中国证券报

2020-11-23 06:56:11

来源:中国证券报

简介:老有所养、老有所依、老有所乐、老有所安,这是每个人对美好生活的期待和向往。要实现这个目标,需要做的准备还有很多。特别是在我国老龄化进程加快、

老有所养、老有所依、老有所乐、老有所安,这是每个人对美好生活的期待和向往。要实现这个目标,需要做的准备还有很多。特别是在我国老龄化进程加快、养老体系发展尚不充分的背景下,需要发挥公募基金公司的专业优势,加快推进养老金第三支柱建设,为居民实现美好的养老生活提供有力的保障。

老龄化进程加快

目前我国正处于深度老龄化的过程中。截至2017年,中国65岁以上老年人已达1.6亿人,老龄化人口占比为11.5%。尽管当前已有越来越多的人意识到社会老龄化进程的加快,仅依靠基本养老不足以支撑理想中的退休生活,但绝大多数人对养老的长期投资规划准备不足。

《中国养老前景调查报告2018》收集了超过28000位调查对象的养老规划反馈,全方位展现了当下我国年青一代群体(18-34岁)的养老储备现状。统计结果显示,57岁是年青一代理想的退休年龄,他们认为至少需要163万元才能过上舒适的退休生活。然而,仅有44%的年轻人已经开始为退休而存钱,还没有开始养老储备的人计划开始这项“工程”的平均年龄则是40岁,这距离他们理想的退休年龄仅剩17年。

我国的养老体系是“三支柱”模式。第一支柱是基本养老金,即社保;第二支柱是企业年金和职业年金;第三支柱是个人商业养老。数据显示,截至2018年末,“第一支柱”基本养老保险金结存金额约5.81万亿元,全国社保基金2.24万亿元;“第二支柱”企业/职业年金约1.48/0.49万亿元;“第三支柱”个人商业养老累计保费收入0.45万亿元。对比发现,“第一支柱”占比77%、“第二支柱”占比19%、“第三支柱”占比4%,“三支柱”呈现出“一支独大”的局面。

居民对前两大支柱依赖度较高(95%以上),但仅靠前两大支柱难以保障我们在退休后维持当前生活水平。“第一支柱”提供的替代率有待改善(目前为40%左右),“第二支柱”企业年金覆盖面较小,因此“第三支柱”个人养老基金是实现美好退休生活的必要补充。要达到国际定义的养老金替代率水平(70%),需要我们未雨绸缪,通过理财等方式提前为养老做准备。而养老目标基金是以配合基本养老实现替代率水平(70%)作为目标进行规划设计。

发挥多资产配置优势

养老目标基金作为“第三支柱”的一种方式,是海外养老资金的重要来源。以美国为例,养老金第三支柱——个人养老账户(IRAs)是美国养老金持续增长的主要动力,截至2017年底,IRAs账户规模达到8.92万亿美元,在养老金体系中总规模达到32%。值得一提的是,在IRAs计划8.92万亿美元资产中,投资于共同基金的占比为48%,规模达到4.29万亿美元。

养老目标基金分为目标日期和目标风险策略两大类。所谓目标风险策略,顾名思义是指在风险一定的情况下,选取适当的风险测度指标和方法,设定相应的风险目标值,将各类资产进行最优配置,以追求既定风险水平下的收益最大化。从中可以看出,目标风险策略的一大优势是风险水平明确。

目标风险基金的风险水平通常直接体现为权益类资产的配置比例,一般可以分为“积极型”、“平衡型”和“稳健型”三类,相对应的权益类资产配置占比约为80%、60%、30%,权益资产占比递减的同时,其风险水平也相应降低。

从国内基金市场的发展情况来看,目标风险策略基金的出现有助于完善我国基金品种,进一步丰富理财产品线,为个人实现养老目标提供优质的配置工具。数据显示,2005年-2015年,十年间我国股票型基金的波动率通常在25%以上,债券型基金波动率在5%以下,国内市场缺少波动率在5%-8%的产品。目标风险策略风险定位明确,其中,稳健型和平衡型的产品对应的波动率大约是5%、7%,恰好可以满足稳健理财的需求。在银行理财净值化转型的趋势下,低波动且提供稳定回报在5%-8%的稳健养老基金,可以达到类似企业年金的收益水平,能提供更为长期的养老储蓄。同时,由于理财收益率逐步走低,稳健养老基金也可作为理财类产品的替代,进行长期投资。

2020年,A股权益是大类资产中表现最好的类别,沪深300指数全年收益超过19%,主动偏股基金更是达到40%以上。展望2021年,A股的收益率大概率将低于今年的水平,如果组合中只配置投资A股的权益基金,组合业绩的波动或许会增加。而以资产配置为核心的FOF,将最大可能地发挥多资产投资的优势,通过配置港股、美股、黄金等与A股相关性较低的权益类基金分散波动风险,在降低组合风险的基础上实现长期稳健回报,为投资者提供更好的盈利体验,帮助投资者实现长期养老和理财的投资目标。

相关文章

- 发挥公募基金专业优势 推进养老金第三支柱建设

- 前11个月公募成绩单出炉!冠军争夺战进入最后一个月倒计时,谁会是最后的冠军?

- 11月24日晚间上市公司重要公告汇总

- 年末白酒掀涨价潮:飞天茅台批价维持在2830元/瓶左右 终端价近3000元/瓶

- 兴全合兴两年封闭运作混合型证券投资基金(LOF)上网发售有关事项通知

- 好消息接踵而至 黑色系昂首奋蹄

- 北向资金今日净买入近40亿 抢筹歌尔股份、宁德时代

- 创金合信基金周志敏:科技行业投资重点关注数字化赛道

- 泰达宏利基金王鹏:布局高景气度行业 新能源汽车是首选

- 万家基金:市场向上压力充分消化,春季躁动行情可期

- 杨德龙:做好价值投资的三大要点

- 上交所修订《交易型开放式指数基金业务实施细则》有关条款

- 桂浩明:从三个角度把脉岁末行情 A股或在震荡中走高

- ST威龙:鑫诚一号私募获得公司18.81%股份 公司目前暂无实控人

- 11月23日晚间上市公司重要公告汇总

- ETF赛道添新品 农业ETF正式发行

- 瑞信:明年股市将带来可观收益 新兴市场资产将有不俗表现

- 多项政策利好释放 互联网医疗蝶变

- 博时宏观策略月度观察|进战:周期复辟

- 博时基金尹浩新能源车板块解读:新能源车为何热度不减?还能继续走强吗?

随机图文

-

新基动态|年内第三只纯债基金发行失败

3月31日,公募基金2021年年报基本披露完毕。天相投顾数据显示,2021年,公募基金整体利润为7171 89亿元,债券型基金成为最赚钱品种 -

“专业基金买手”掌舵 富国鑫汇养老2045五年持有期FOF即将结募

今年全国两会上,“养老”依然是热点话题之一。《2022年政府工作报告》中明确提出要“积极应对人口老龄化”,老龄化应对之道从“关心”上升... -

磊哥投资笔记|④投资中最大的不变就是变化本身

郑磊(博客,微博):汇添富基金经理,具有11年证券从业经验,其中7年投资管理经验,拥有复旦大学社会医学与卫生事业管理硕士学位。郑磊先生从业以 -

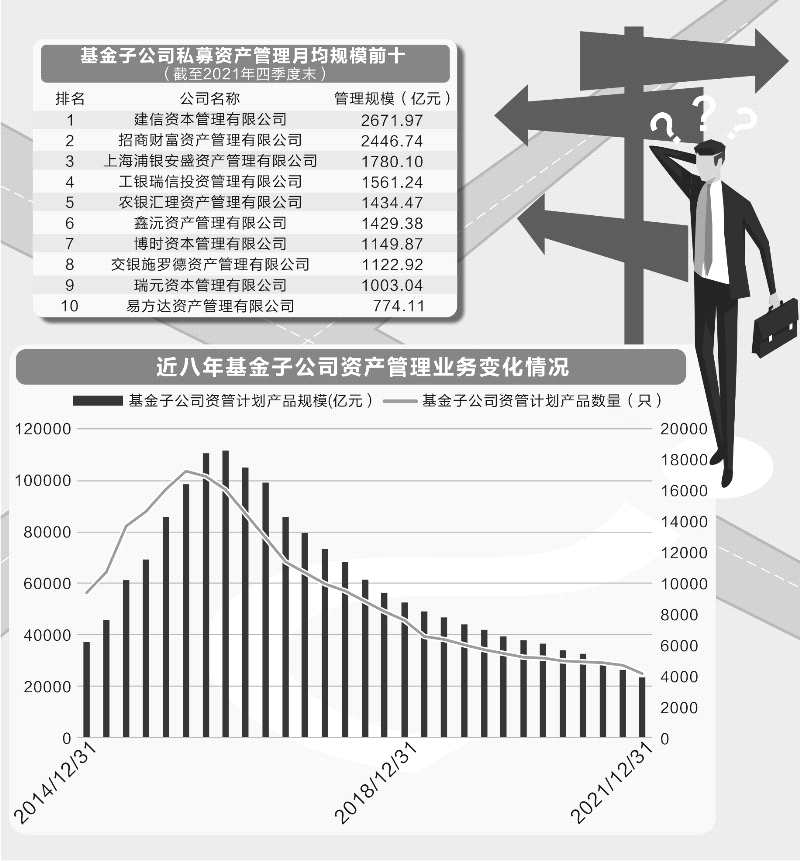

11万亿规模缩水近八成 基金子公司待破局

裴利瑞 制表 陈锦兴 制图证券时报记者 裴利瑞 陈书玉“风流总被雨打风吹去”,从首批基金子公司获批成立,到第一家基金子公司解散注销,仅仅 -

上海银行白条闪付风控(白条怎么提现到银行卡里)

如今互联网金融已经发展的非常的成熟了,有现金借贷,还有消费型贷款,比如说花呗白条任性付这些都是属于消费型,可以在平台消费,但是不允... -

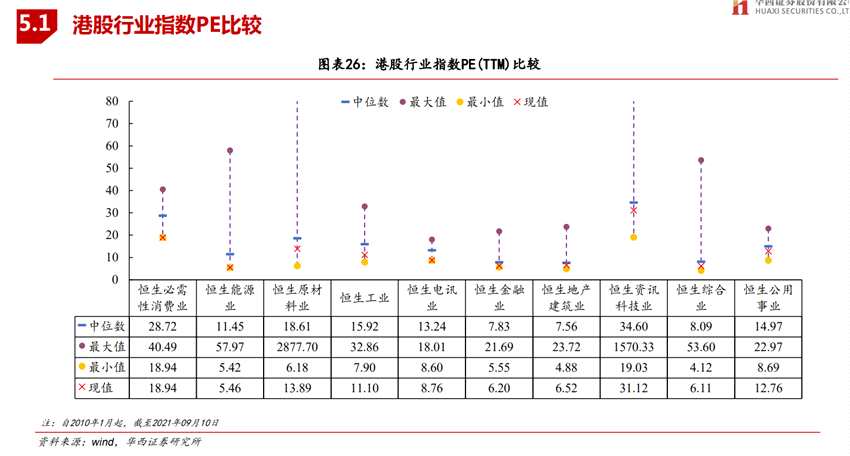

港股基金收益率大幅滑坡,“低估值陷阱”是主因?

“低估值更像是结果”中秋小长假A股休市期间,9月20日香港恒生指数重挫逾3%,再度刷新年内低点。盘面上,港股中蓝筹地产股、内险股跌幅居前。今 -

6.7万亿元!今年权益类ETF成交额创历史新高

数据来源:Wind(截至10月19日) 李树超 制表 创意 供图 官兵 制图证券时报记者 李树超随着股票交易型开放式指数基金(ETF)市 -

食品饮料α掘金:6月是配置白酒最佳时间,过去15年白酒在6月跑赢大盘概率100%,次高端白酒迎新一轮“牛市”

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!【公告淘金】千禾味业:2020年12月2日-2020年12月11日,持股5