您的位置:首页 >投资创新 > 投资创新

短期理财基金迎转型 余额理财格局或再生变

![]() 2018-07-19 08:05:19

来源:互联网

2018-07-19 08:05:19

来源:互联网

简介:今年以来,短期理财基金和短债基金的规模增长明显,成为投资者进行余额理财的又一新宠。不过,近期短期理财基金将迎来整改转型。业内人士表示,对货币

今年以来,短期理财基金和短债基金的规模增长明显,成为投资者进行余额理财的又一新宠。不过,近期短期理财基金将迎来整改转型。业内人士表示,对货币基金和短期理财基金的规范主要从流动性风险管控、去杠杆、禁止期限错配等角度展开,瞄准余额理财需求的基金产品,其吸引力最终取决于收益率和交易的便利性。新型理财债基上报

近日,华安基金旗下的华安月安鑫、华安月月鑫短期理财债券基金发布公告,将在本次运作期到期后暂停下一期运作,不再接受申购申请。

据记者了解,相关基金暂停运作或是缘于有关部门近日发布的《关于规范理财债券基金业务的通知》(简称《通知》)。其将短期理财债券基金分为固定组合类理财债券基金、短期理财债券基金两类,并要求自发布之日起的首个封闭运作期到期后,短期理财债基需按开放式债券基金规则进行规范,并以市值法计量资产净值。在投资范围和期限方面,要求固定组合类理财债基需满足调整投资范围和投资比例至“80%以上资产投资于债券”,延长封闭运作期限至90天以上。此外,在未完成整改前需确保规模有序缩减。

自2012年发行第一只短期理财基金以来,短期理财基金曾作为银行短期理财产品的“替代品”而受到追捧,但随着货币基金的出现规模逐步萎缩。截至2016年末,据choice数据统计,114只短期理财基金产品(A、C类分开计算)规模为1364.62亿元。不过到了2017年末,短期理财基金的规模上升至1669.83亿元,同比增长22.37%。今年以来,这一规模上涨明显加快,截至2018年7月17日,规模攀升至6994.18亿元,比上年末增长318.86%。

“短期理财基金近期规模暴涨主要因为其特点近似于货币基金。但规范以后,预计短期理财基金的吸引力已没有那么大了,尤其是80%需投资债券,更靠近传统的债基。此外,若采取市值法计算,短期理财基金的净值可能会有回撤。这都会降低短期理财基金的吸引力。”天相投顾投研总监贾志说。

目前市场上的短期理财基金期限在7天至90天不等,多数集中在30天以内。在存量短期理财基金进入整改期的同时,已有公司上报新型理财债券基金。据证监会官网显示,南方基金于7月13日上报南方恒庆一年理财债券型基金,审批进度显示已接收材料。按照《通知》要求,该产品或满足80%以上资产投资于债券;封闭期90天以上;采用市值法计算或符合会计准则的摊余成本法对其进行计量三方面要求。

短债基金规模大增

除了短期理财基金的热销,短债基金今年以来也备受追捧。“短期债券基金目前是我们的主推产品。收益率比货币基金更高,虽然风险属于中低等级,但没有货币基金单只产品单日赎回的限额。一些客户有短期不用的大额资金,都配置了短债基金。”某商业银行网点理财经理表示。

不过,也有银行对短债基金并不感兴趣。北京某大型商业银行支行理财经理表示,并没有把短债基金作为主要的产品进行推荐。“债券型基金有一定风险,事实上前两年的债券基金盈利情况并不好。今年以来虽然债市局部回暖,但却存在违约的信用风险。而且相比货币基金,短债基金还有申购费。”她说。

据choice数据统计,截至7月17日,短债基金规模达6952.95亿元,比去年底的2305.03亿元增加201.64%。其中,不少短债基金规模甚至出现数倍增长,例如广发理财30天债券B规模从145.33亿元快速增长至652.28亿元,易方达月月利理财债券B规模从101.48亿元到405.39亿,光大保德信添天盈理财债券B规模从17.13亿元暴涨至386.35亿元。

虽然去年底至今的短债基金数量仍然保持121只,但近期处于排队审核或是募集期的短债基金数量增加。例如,创金合信恒利超短债近期处于募集期,同时安泰短债、人保鑫瑞中短债、添祥中短债、鸿益中短债也在排队审核中。

收益率与便利性考验

可以说,货币基金、短期理财基金、短债基金都已成为普通投资者余额理财的主要选择,但随着相关规范陆续出台,这一格局有望改变。对于短期理财基金转型后的投资吸引力,有业内人士认为,若将80%的资产投向债券,风险收益将有所提升,从原来投资大额存单等转变为债券,安全性降低,且时间期限上升导致流动性降低。他表示,未来短期理财基金将会逐渐减少甚至退出市场,对安全性和流动性有所要求的个人投资者,可以关注短债基金等债券型基金。

前述大型商业银行理财经理说:“相比短期理财基金和短债基金,由银行自己发行的理财产品更为稳健。但资管新规发布之后,银行理财产品发行越来越少,销售速度也很快,供不应求。现在一般情况下,如果客户属于保守型,不愿意承担本金损失,就推荐保本保收益的结构性存款;至于半年以内的理财需求,建议购买理财或货币型基金。”

“由于规模的快速增长,有关部门对货币基金和短期理财基金的规范主要是从流动性风险管控、管理人合规运作、去杠杆、禁止期限错配等角度展开。”贾志表示,“在打破刚兑的大背景下,机构和个人投资者都要修正过去的投资理念,对传统固收投资的观念也需要转变。未来,在打破刚兑、净值化管理的前提下,只有接受资产配置和组合投资的理念,才能既保证一定流动性,又能实现相对稳健的收益。”

贾志认为,未来余额理财的发展方向仍是以比拼收益为主。采用市值法、净值化后,货币基金如果出现阶段性相对较大的回撤,甚至在极端情况下出现亏损,货币基金在人们心目中的位置就会发生巨大变化。他说:“在打破刚兑的大环境下,普通投资者进行理财还是要靠资产配置和组合投资,要对股债进行合理搭配,才能获得相对稳健的收益,保证一定的流动性。”

“任何一类基金的快速增长,肯定是满足了投资者在某些方面的需求,例如货币基金曾经的大发展便是源于此类产品有远高于定期存款的收益率,同时还具有相当于活期存款的流动性,性价比非常高。”前述业内人士表示,“基金产品的吸引力取决于收益和交易的便利性。短期理财基金从火热到暗淡,再到重新兴起,与其收益和交易的便利性有很大关系。无论何种监管规范,基金产品如果收益率不好,性价比不高,便没有生命力。余额理财严格来说是将闲散资金集中化管理,在资管新规大背景下,是考验各家、各类型财富管理机构的一个新命题。”

相关文章

- 短期理财基金迎转型 余额理财格局或再生变

- 十大基金纵论A股后市策略:积极政策效果逐步显现 长期配置迎好起点

- 创新基因驱动中文传媒领跑 社保基金连续持有养老金新近入驻

- 公私募大佬解读目前行情的市场走势

- 成长股料成反弹龙头

- 股票私募业绩惨淡 中长期仍乐观

- 盛世景资产管理集团股份有限公司董事长吴敏文:大资管生态圈与私募机构的未来

- 公募FOF投资货基比例不得超5% 首批FOF调整持仓

- 金牛看市:市场利好不断累积 择机定投把握低位配置价值

- 基金上半年分红约500亿 委外定制产品分红意愿强

- 预期向好 公募基金加紧5G布局

- 《资管新规》打“补丁”明确公募产品可适当投非标

- 部分量化私募暂停接受增量资金

- 外资动向露端倪 耐心等待机会来临

- 时隔三年公募基金再度超配地产 255只基金放弃万科A“爱上”保利

- A股跟随外盘大跌近3%!外资半天净流出超60亿 投资大佬表示不悲观

- 恒生前海基金:A股估值处于历史低位 下行空间相对有限

- 李扬:注重协调配合 把握新规实施节奏和力度

- 纺织服装板块整体表现抢眼 机构联袂看好4只概念股

- 机构调研多只医药生物潜力股

随机图文

-

“王石的底牌”被深交所问询

【“王石的底牌”被深交所问询】“宝万之争”惊动主管部门,“王石的底牌”被深交所问询,万科回函。上周“宝万之争”同时惊动了主管部门。... -

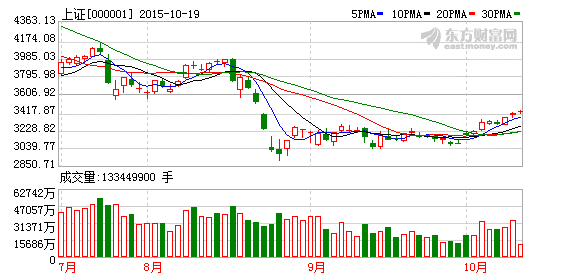

A股四大利好共振 三大信号显示投资者正在跑步回场

【A股四大利好共振 三大信号显示投资者正在跑步回场】证券保证金时隔5周再次出现净流入、融资余额回升等多个迹象显示,投资者正跑步入场。... -

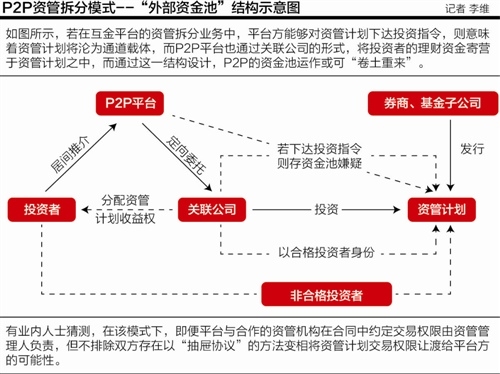

证监会叫停私募拆分术:部分P2P仍照做 或“寄营”外部资金池

继21世纪经济报道去年9月和12月独家报道一些P2P平台以“定向委托投资”为名义,对私募性质的资管产品拆分、销售的现象后,该类活动终被监管部 -

市场基金整体表现不俗 6年超百只基金收益翻倍

6月15日,资本邦了解到,自2015年6月12日上证指数上攻至5178 19点,到今年6月12日上证指数收盘于3589 75点,6年期间指数 -

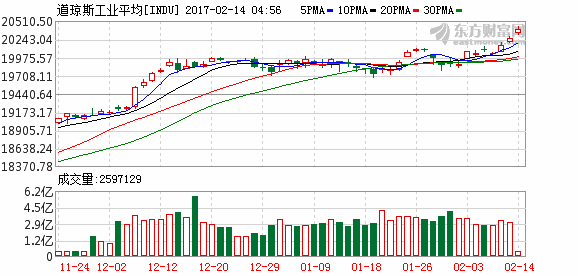

美股连续三日收创新高 标普市值首次突破20万亿美元

摘要 【隔夜外盘】美股连续三日收创新高,标普市值首次突破20万亿美元。 -

国投瑞银基金李达夫:耐心等待债市长期趋势性信号

国投瑞银 李达夫深耕公募固定收益领域11年,国投瑞银基金(博客,微博)固定收益部副总监李达夫形成了一套颇具个人特色的投资体系。在他看来,在一 -

乐视网:董事长贾跃亭辞职孙宏斌任非独立董事 股票延期复牌

摘要 【乐视网公告:董事长贾跃亭辞职 股票延期复牌】乐视网晚间公告称,贾跃亭先生将辞去 -

新基动态|年内第三只纯债基金发行失败

3月31日,公募基金2021年年报基本披露完毕。天相投顾数据显示,2021年,公募基金整体利润为7171 89亿元,债券型基金成为最赚钱品种