您的位置:首页 >投资创新 > 投资创新

新规念“紧箍咒” 货币基金面临四大变局

![]() 2017-09-04 05:49:13

来源:互联网

2017-09-04 05:49:13

来源:互联网

简介:四大变局01货币基金规模或告别高增长02货币基金将告别相对高收益时代03类货币基金产品或崛起04高流动性证券资产将受追捧近日,证监会正式发布

四大变局

01货币基金规模或告别高增长

02货币基金将告别相对高收益时代

03类货币基金产品或崛起

04高流动性证券资产将受追捧

近日,证监会正式发布《公开募集开放式证券投资基金流动性风险管理规定》,近10万亿元规模的开放式基金将受新规影响,产品设计、投资限制、申赎管理、估值与信息披露等方面受到系统规范和风控管理。

新规针对公募产品规模最大的货币基金的流动性风险管控做出了专门规定,多位业内人士在接受记者采访时表示,新规的出台或让货币基金市场酝酿四大变局,货币基金规模或告别高增长时代,货币基金将告别相对较高收益,类货币基金产品将崛起,高流动性证券资产将受到市场追捧。

货币基金规模

告别高增长时代

货币基金规模在近两年均保持高速增长势头。中国基金业协会数据显示,货币基金规模从2014年底的1.96万亿元,攀升至今年7月末的5.86万亿元,货币基金规模在公募总规模中占比也升至54.86%。

占据公募基金“半壁江山”的货币基金规模持续攀升,引发市场对货币基金流动性的担忧,尤其是2016年末一些货币基金大额赎回一度引发市场恐慌,而新规对货币基金资产配置、风险准备金和基金公司风控责任的强化,也有助于货币基金扎紧流动性安全的“篱笆”,提高货币基金运作的透明性和安全性。

北京一位次新公募基金公司研究员认为,新规将对货币基金规模过快增长产生遏制效应,约束力量主要来自三大因素:一是新规要求货币基金规模与风险准备金挂钩,而目前市场上存续基金有相当比例不达标,必须在规模增长与风险准备金之间抉择,部分基金公司可能主动限制申购,控制规模增长甚至是主动降规模;二是目前市场上存在大量机构持有人占比较高的货币基金,按照新规必须缩短组合剩余期限,提高流动性好且收益率偏低的利率债券配置,对机构投资者的吸引力下降,或导致货币基金的被动赎回;三是新规对货币基金持有同业存单和银行存款等资产做出限制性规定,部分超大规模货币基金投资难度增加,也将导致管理人必须主动降规模。

北京一中型公募基金公司研究部总监表示,新规主要针对超大规模货币基金(500亿以上受影响较大),预计余额宝受冲击最大。中长期看,货币基金规模的整体增速将持续下滑。

北京一家券商的债券研究员也称,当前货币基金对投资人来说是无风险的,对基金公司来说则是无限风险的。规模越大,意味着基金公司面临的风险越大。新规一定程度上会影响货币基金规模发展,但实质上帮助基金公司规避了更大的流动性风险,从而保障了持有人利益。

货币基金将告别

相对高收益时代

业内人士称,新规要求降低货币基金资产配置的集中度,限制低评级资产的占比及持仓久期,预计货币基金未来收益率将会下行,告别相对高收益时代。

上述北京中型公募基金研究部总监表示,货币基金为了满足流动性需求,收益水平会受到一定损失,通过牺牲收益率的方式是可以实现平稳过渡的,但总体看影响不大,特别是规模较小的基金。

机构持有人占比较高的货币基金收益率下行趋势或将更加明显。沪上一位公募基金监察稽核部人士表示,前十大持有人持有份额占比与货币基金久期一一对应,这一条对货币基金影响最大。新规规定,当货币基金前十大份额持有人持有份额合计超过基金总份额的50%时,货币基金投资组合的平均剩余期限不得超过60天,平均剩余存续期不得超过120天。考虑到目前机构在货币基金中占比很高,未来货币基金久期将缩短很多,收益率下行将会很明显。

该人士称,新规对货币基金在投资层面的一些限制性指标,主要是让货币基金投资高信用等级资产和缩短投资久期,这些要求都会导致货币基金收益率告别相对高收益时代。

类货币基金产品或崛起

基于货币基金收益下行预期,多位业内人士预计,货币基金作为流动性管理工具的属性会更加突出,当收益率下行到一定程度,将利好银行理财和券商资管发行的类货币基金产品。

上述北京中型公募基金研究部总监坦言,货币基金收益率下行将导致货币基金吸引力减弱,与理财产品(目前收益率仍能做到4%~5%)如果拉开两个点左右的收益差的话,预计产生较大的资金转移现象,货币基金在资管产品中的占比会明显下滑。

北京一大型公募的固收类基金经理也认为,如果货币基金因受新规约束而收益走低,与银行理财等产品有较大的利差,可能会出现货币基金资金分流,导致规模下降。

该基金经理称:“如果市场上有类似的产品,投资者就去比较,权衡收益率和流动性。如果有流动性相对较好,收益率却明显超过货币基金的产品出现,会引发货币基金规模下滑,也将有利于其他类货币基金产品的崛起。”

高流动性证券资产

将受追捧

谈及新规对开放式基金仓位和资产配置的要求,多位业内人士称,在新规下,有些基金需要强制降杠杆和降仓位,利率债、高等级债券及高流动的资产将受到市场追捧。

上述北京中型公募基金研究部总监认为,新规对资产配置和流动性做出了要求,预计货币基金资产中利率债等高流动性证券配置价值将明显提升。

北京一小型公募投资经理也认为,新规一定程度利好固收投资中的其他券种选择,低评级的债券流动性会更差,信用利差也会更大。然而,评级机构可能会调高一些债券的评级,毕竟AA评级的债券需求量还是很大。

事实上,在金融危机后,以美国为代表的主要发达国家对公募基金监管规则做出较大调整,不断提升货币基金透明度,增强货币基金流动性和提高挤兑性赎回成本。

业内人士称,主要发达国家针对货币基金监管主要有两个方面,一是重点围绕货币基金进行监管改革,大幅提高风控要求,使货币基金具有更高的抗风险能力,防控大规模集中赎回引致的系统性风险隐患;二是在基金管理人内控层面完善流动性风险管控要求。鉴于基金流动性风险的复杂性,最新改革趋势均更强调基金管理人的自我管控与约束,强调压力测试及应急预案的制定。

相关文章

- 新规念“紧箍咒” 货币基金面临四大变局

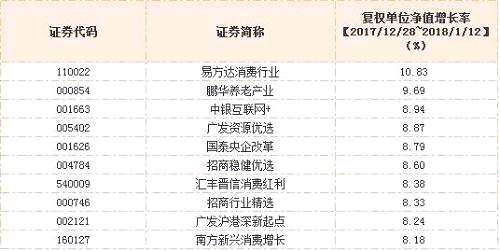

- 沪指突破3300点 A股稳步上涨有望延续

- 沪港深三地齐涨,国富沪港深成长精选近三月涨超20%排名第一

- 新富资本近三月业绩掉队 百亿私募一年两曝违规

- 汇添富民丰回报混合增聘赵鹏飞为基金经理

- CTA策略8月业绩亮眼,知名私募长期看好商品市场盈利机会

- 五大基金公司资深专家谈指数、FOF及量化投资(全程干货)

- 500万金融民工无眠:资管新规7大绝招盘点!

- 又有分析师把目标价提到670元 茅台的股价到底贵不贵

- 郭磊:居民家庭资产迎中长期配置时代

- 点滴身边:都说借钱难,其实借钱一点儿都不难

- 封闭式基金“爆款”能持续吗

- 包公有财利用大数据实现安全理财

- 股市赚钱效应渐显委外权益投资比例提升

- AI在手 平安金融壹账通发起信贷领域“工业革命”

- 母基金投资子基金也有坑 尽调很重要

- 昆仑健康保险:做好风险管理,强化“保险姓保”

- 不懂指数 何以懂指数基金?

- 龙光金服:供应链金融迎来政策红利,服务实体经济是关键

- 基金清盘那些事

随机图文

-

洞察|南京证券子公司富安达基金违反资管业务缴纳行政和解金180万元 新任董事长李剑锋曾任富安达基金总经理

1月20日,证监会公告称,上海司度、富安达基金、千石资本等5家公司及其相关工作人员,就其涉嫌违反账户管理有关规定以及资产管理业务有关规... -

什么是基金溢出效应,形成基金的溢出效应的原因有哪些

随着经济的发展,金融行业体系逐步健全,金融的发展发现也多样化,其中基金也是其中的热门,那么我们就来看看基金中的基础知识——什么是基... -

北京首笔公募REITs项目成功募资13.38亿 场外销售机构含北京银行等8家

昨日晚间,全国首批9只基础设施公募REITs均发布公告,确认基金成立。其中,“中航首钢生物质封闭式基础设施证券投资基金”刷新了公募基金历史最 -

首批基金投顾试点券商又有新布局:中信建投上线京东金融,中金财富推港股组合策略,银河证券探索智能定投

财联社(北京,记者高云)讯,券商基金投顾如火如荼,首批7家基金投顾试点券商近期又有何新动作,一时成为行业关注焦点。财联社记者获悉,... -

抱团股大跌,基金赎回潮来临?大型基金渠道人士:还不至于!

每经记者 李娜每经编辑 吴永久昨日(3月8日),A股基金抱团股再次重挫。贵州茅台(600519,股吧)跌破2000元关口,亿纬锂能(3000 -

创业板注册制开市首周 公募打新获得感挺强

数据来源:Wind 周靖宇 制图上周,首批18只创业板注册制新股上市,参与创业板新股申购的基金也斩获不俗收益。多位公募机构投资人士表示, -

傻眼了!5只基金蜂拥热门赛道,基民却夺路而逃!有ETF份额暴降近70%

指数早盘高开高走,一改昨日行情,创业板指一度涨近2%,鸿蒙概念、云游戏等多板块活跃,化工、钢铁等周期股回暖,锂电股卷土重来,两市超3400家 -

沪指重现11连阳,哪些基金赚欢了?

过去的一周里,不少投资者茶余饭后最关心的事情一定有一件——大盘到底能创下多少个连阳? 虽说最终记录会定格在多少尚不可知,但随着周五...