您的位置:首页 >投资创新 > 投资创新

星石投资:美联储缩表对股市的流动性冲击有限

![]() 2017-07-29 05:01:58

来源:互联网

2017-07-29 05:01:58

来源:互联网

简介:国内宏观经济韧性强劲 美联储缩表对股市的流动性冲击有限 ——美联储议息会议与工业企业利润数据点评【事件】北京时间7月27日凌晨2点,美联储公

国内宏观经济韧性强劲 美联储缩表对股市的流动性冲击有限 ——美联储议息会议与工业企业利润数据点评

【事件】北京时间7月27日凌晨2点,美联储公布7月份议息会议决议,保持联邦基金利率1%-1.25%的区间不变。同时提出如果经济发展总体符合预期,将会相对较早的进行缩表。会后,美元指数和美债收益率出现下跌,黄金出现上涨。

7月27日上午9:30,国家统计局公布6月规模以上工业企业利润数据,6月规模以上工业企业利润同比增长19.1%,增速较5月提升2.4个百分点。对此,我们点评如下:

【星石的观点】

一、国内宏观经济韧性强劲,企业盈利改善明显

结合近期公布的六月份PMI数据,6月份生产指数从53.4上升至54.4,创2014年以来最高水平,表明企业的生产继续处于扩张阶段;原材料购进价格从49.5上升至50.4、出厂价格从47.6大幅上涨至49.1,二者之间的价差被拉大。可以看出,工业企业利润上涨的主要原因是工业生产加快、以及出厂价与购进价剪刀差的扩大。

在利润改善的同时,企业的杠杆水平也在改善。6月末工业企业资产负债率为55.9%,较5月份环比下降0.2个百分点,较去年同期同比下降0.8个百分点。分行业来看,受钢铁终端涨价与汽车销售较好的影响,钢铁、汽车、电子等行业的利润增速明显提升。我们判断,工业企业利润向好的趋势依然有望持续,经济仍然可以保持在较高的增速区间。

二、美国经济持续复苏,9月大概率将开启缩表

近期公布的宏观经济数据表明,美国经济复苏强劲。6月工业产出和产能利用率数据继续改善,6月制造业PMI创下近26个月的新高,就业市场上失业率持续下降。但是同时,受国际油价低位震荡的影响,美国的通胀数据持续低于目标值,薪资增幅表现也不理想。美联储在会议中也承认了通胀疲软的事实,对通胀和核心通胀的表述从“somewhat below 2 percent”变为“below 2 percent”。因此,我们判断,受此影响,美联储9月份加息的概率不大,目前联邦基金利率期货显示的9月份加息的概率不超过20%,年内的第三次加息大概率将发生在12月。

会议公告中美联储对缩表的表述从“this year”转变为“relatively soon”,我们判断美联储大概率将在9月份的议息会议上开启缩表。缩表的方式也将按照6月份议息会议所确定的路径:起初每月缩减60亿美元国债、40亿美元MBS;缩表规模每季度增加一次,国债减持规模每季度增加60亿,MBS减持规模每季度增加40亿;直到达到每月缩减300亿美元国债、200亿美元MBS为止。但是相对于美国超过2000亿美元的月度国债发行量、以及4.5万亿的资产负债表规模而言,缩表的幅度并不大,市场拥有足够的时间和空间来进行消化。根据堪萨斯州联储5月11日发布的工作论文,缩减资产负债表6750亿美元大体等效于将联邦基金利率上调25个基点。根据目前的缩表路径,2年内预计缩表9000亿美元,所带来的总效应仅仅相当于1.5次加息,对市场的影响也自然比较小。

三、人民币汇率无忧,无需担忧外围因素引发股市流动性紧张

从国内来看,近期公布的二季度经济数据表明宏观经济仍然向好,消费、投资、出口三驾马车均出现大幅上升,工业企业利润与工业增加值也出现加速上涨,表明国内的经济韧性强劲。伴随着我国经济的复苏企稳,中美之间经济的周期差正在逐渐缩小,实体经济的稳健为汇率提供了坚实的基本面支撑。同时,A股纳入MSCI、债券通的开通为国内带来了资金流入,央行也加强了对汇率的调控,未来人民币单边贬值的压力已经大大减弱。

从国外来看,美国经济的走势主要取决于特朗普的经济政策前景。特朗普的减税+基建+扩大军费支出政策面临着债务上限的约束。根据相关数据,美国政府的债务已经达到了19.8万亿美元,即将接近20万亿美元的债务上限。而美国政府债务占GDP的比率已经超过100%,每年利息支出占GDP的比重达到2.8%,联邦政府资产负债率超过300%,因此未来国会继续提高债务上限的空间并不大。近期参议院否决了共和党关于废除奥巴马医改的提案,使得市场上对特朗普政策的前景更为看低。退一步讲,即使特朗普的政策最终得到实施,其所倡导的海外企业利润汇回美国也较难得到实现。首先,根据IMF的数据,美国企业在海外的留存利润共2.6万亿美元,其中流动性好能短期内撤出的仅有1.3万亿;其次,回流回美国的这部分利润,还有一部分用于股票回购、分红、偿还贷款等,真正用于投资的占比并不大。因此,我们认为,不宜高估特朗普的政策对美国经济的作用,其政策对我国汇率的冲击也是有限的。

因此,我们认为,在目前的宏观经济形势下,央行大概率不会跟随美联储的步伐进行加息,外围因素对股市的流动性冲击相对比较有限。

相关文章

- 星石投资:美联储缩表对股市的流动性冲击有限

- 基金市场周报:偏好有所提升 中报强化结构分化

- 中国恒大再度大涨总市值首次超万科 许家印成地产首富

- 买这只基金按月领薪水 景顺长城鑫月薪定期支付债基迎来开放期

- 机构也在买买买 这些基金二季度最受青睐

- 鹏华基金尤柏年:下半年港股市场价值重估仍将继续

- 基金经理的二季度:市场热闹的地方我不凑 买雄安概念股择时不恰当损失了

- 公募基金二季报出炉 基金经理提升持仓比例成长股再受基金经理青睐

- 上证50指基成赚钱王 却遭大面积净赎回

- 七成QDII遭净赎回

- 沪指震荡收跌 金融股集体走弱钢铁与有色金属板块逆市大涨

- 千股暴跌8%!一年GDP增速一天跌完!

- 博时基金魏凤春:A股价值风格主线或持续

- 上投摩根核心成长李博:手机产业链长期机会可期

- 清科:上半年PE机构投出3000亿

- 二季度公募基金普遍加仓 配置策略出现分歧

- 国寿安保:企业盈利向好 市场风格不会转向

- 国家队降低身段青睐中小创

- QDII额度连续20个月未获新增

- 担保人难寻 多只保本基金或转型混基

随机图文

-

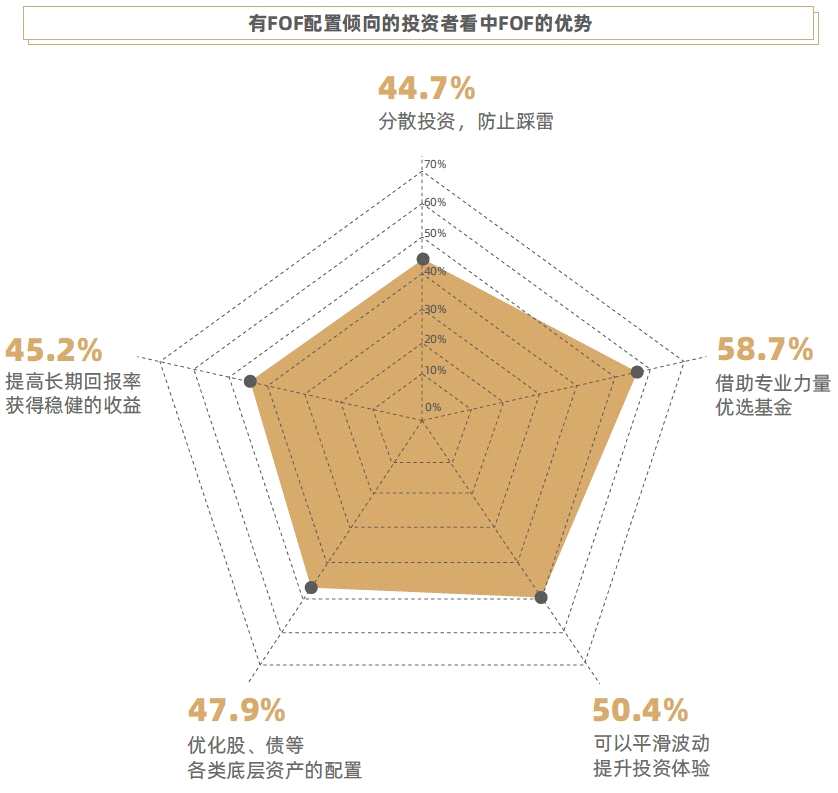

公募FOF四年规模增长超14倍 23-44岁人群成FOF投资主力军

1月13日,由广发基金出品的《FOF投资行为白皮书》(以下简称《FOF白皮书》)正式发布。这是业内首次对FOF基金客群的投资心理与行为开展深 -

规模持续缩水 基金子公司增资不易谋转型

中国证券投资基金业协会近日披露了基金公司及其子公司、证券公司、期货公司、私募机构的二季度末数据,以及各大类机构的前20强。从数据来看... -

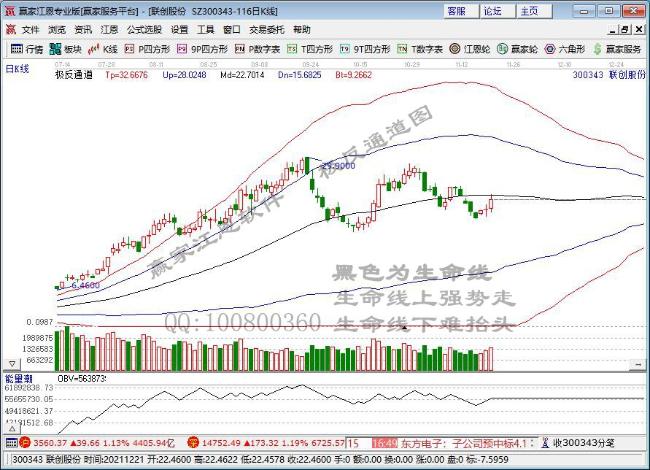

杨德龙:“行情风向标”券商股持续大涨预示着全面牛市来了!

7月3日周五沪深两市继续上攻,特别是上证指数近期在券商股连续大涨的带领下不断攻城略地。7月1日也即7月份首个交易日,大盘成功突破3000点整 -

泰信现代服务业偏离基金合同投资,年初才“收复”前期“失地”

11月22日,泰信均衡价值混合正式发行。据悉,该基金为均衡配置风格,将根据对市场风格和估值水平的判断和评估,精选匹配市场风格、具备核心... -

汇添富数字经济引领发展三年持有混合基金今日首发

7月9日,资本邦了解到,汇添富数字经济引领发展三年持有混合今日发行,基金全称为汇添富数字经济引领发展三年持有期混合型证券投资基金A、... -

智能化造就新一轮投资盛宴 华夏智能车ETF5月21日上市

数据显示,2021上海车展共有165款新车亮相,其中纯燃油车有81款,占比已不足一半,纯电动、插电混动、非插电混动等类型的汽车成为车展当之无 -

量化私募九章资产25只基金年内均亏损 10只跌幅超10%

中国经济网北京3月22日讯(记者李荣康博)近年来,基于海量数据,通过大数据、概率学、统计学计算形成投资模型,实时捕捉交易机会的量化投... -

京东白条怎么借钱提现(白条怎么提现出来)

京东白条一直以来都是大家喜欢的借款软件,不仅可以在京东购物买东西,京东白条额度还可以在我们需要周转的时候提现到微信进行消费,不过到...