您的位置:首页 >投资创新 > 投资创新

公募基金收益排行榜:量化基金大幅跑赢大盘

![]() 2016-12-23 16:19:44

来源:赢家财富网

2016-12-23 16:19:44

来源:赢家财富网

简介:截至12月22日收盘,上证综指本年度下跌11.29%,深成指下跌18.62%,沪深300指数下跌10.6%。而量化基金(剔除今年1月1日后成

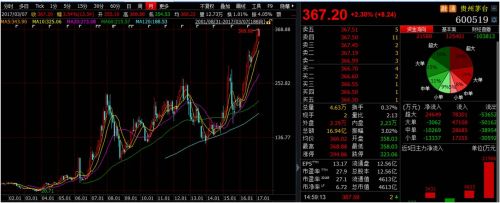

截至12月22日收盘,上证综指本年度下跌11.29%,深成指下跌18.62%,沪深300指数下跌10.6%。而量化基金(剔除今年1月1日后成立的基金,下同)今年以来的平均收益为-2.41%,远低于各大主要指数跌幅。

在公募基金今年的收益排行榜上,许多量化基金成绩优异,其中长信量化先锋取得了10.29%(截至12月21日)的收益,在所有量化基金中排名第一。此外,九成以上量化基金跑赢同期沪深300指数跌幅。

多位量化投资人士预期,明年市场将大概率延续震荡走势,只要市场风格变化不太过剧烈,明年量化基金仍然会取得不错的业绩。

量化基金大幅跑赢大盘

在风格模糊、热点更迭的市场环境下,公募基金量化投资迎来风口。

今年以来,量化基金的火热程度明显异于往年。在2016年整体震荡的市场环境下,量化基金表现出较强的抗跌性,取得了亮眼的成绩。

据Wind数据统计,从基金收益率的中位数来看,截至12月21日,主动型量化基金、普通股票型基金和偏股混合型基金分别为-1.12%,-11.25%和-13.71%;而从平均收益来看,主动型量化基金、普通股票型基金和偏股混合型基金的平均收益分别是-2.48%、-10.43%和-13.57%。可以看到,主动型量化基金年初至今的业绩表现明显优于股票型基金和偏股混合型基金。

具体到单只基金而言,今年以来业绩位于前十的量化基金净值涨幅平均涨幅为5.86%。其中,排在前三位的依次是长信量化先锋、嘉实腾讯自选股大数据和九泰久盛量化先锋,净值涨幅分别为10.29%、7.36%以及6.15%,这三只基金均为主动量化基金。

长信基金量化投资部左金保今指出,“今年市场整体表现相对较弱,好的投资标的较少,没有明确持续上涨的主题,板块轮动较快。普通基金很难踩准市场的节奏及把握市场的风格变化。量化基金配置相对均衡,可以分散一定的风险。”

值得一提的是,长信基金在量化投资领域表现出较强的整体作战能力。业绩排名前十的主动量化基金中,仅长信一家公司就占据了三席名额。

而凭借着亮眼的业绩,部分业绩突出的量化基金也迅速吸引了各类资金涌入。以长信量化先锋为例,该基金去年末的规模为26.12亿元,而截至今年三季度末,其规模上升至74.47亿元,规模暴涨近50亿元。

从整体规模来看,量化基金也几乎没有受到市场下跌的冲击。据兴业证券统计,主动权益基金中,股票型基金(不含量化)和偏股混合型基金(不含量化)的规模分别从年初的2252亿和8716亿下降至2013亿和7637亿,下降幅度分别为10.60%和12.37%。而相比之下,量化股票基金的规模则从873亿下降至 858 亿,下降幅度仅为 1.72%。

震荡市下量化投资业绩可期

尽管量化基金今年取得了不错的表现,但仍有投资人士认为,量化投资在国内受到的关注度依然很低。

华润元大基金经理李武群向记者表示,“实际上量化基金在A股市场上的表现一直都比较好,目前主动型的量化基金成立满五年的有14只,平均五年累计收益率超过120%,而股票型基金指数涨幅不到90%。虽然业绩一直相对不错,但由于这类基金整体规模和产品数量都比较小,之前一直没有得到市场的关注,另外还有像保本基金、指数增强基金、部分定增策略基金等这些准量化基金,与其基准相比业绩实际上也十分优秀,但市场关注也不多。”

李武群进一步指出,“这两年A股市场行情非常特别,1年多的时间就走完了一轮牛熊行情,这在过去一般需要3-7年的时间。由于一轮行情的周期比较短,量化投资这种比较稳健的投资策略就更容易脱颖而出。相比在较长时间的牛市和熊市中,投资者要不追捧最强最好的激进型基金,要不就是对股票基金完全没兴趣。量化基金在过去很长一段时间里,就落入这种陷阱中,所以规模没有出现爆发式增长。”

对于明年的市场而言,多位受访人士认为,量化投资仍然是不错的选择。

华润元大投资管理部负责人李孟霞表示,“预期目前股市没有增量资金进入的情形,会再延续一段时间,大概率上还是一个区间震荡的走势,只要风格变化不太过剧烈,明年量化基金还是会取得亮丽报酬。”

李武群也认为,“如果出现极端情况,如常说的一九行情、二八行情,量化基金在全市场分散选股的广度优势就会减弱,但是我们认为明年这种极端风格出现的概率比较低,在当前经济尚未复苏的背景下市场很难出现银行股领涨的大牛行情。”

值得强调的是,“长跑”一直是量化投资的关键词。南方策略优化、南方量化成长基金经理雷俊谈到,“很难对量化产品的短期预测做出判断,量化投资尤其是选股优势是在于广泛的寻找相对错误定价的投资机会,未来如果A股的交易活跃度能较好维持,那么量化的业绩应该不会太差;但投资是一个长跑,量化的出发点仍然是每年立足跑赢市场,从而在更长的投资周期获得更好的业绩表现。”

当然,国内量化投资还存在融资融券、衍生工具运用不够丰富、交易系统效率低下等问题。此外,A股资金对热点的追逐反应非常迅速,量化策略在风格转换时,需要较长时间确认,模型变化速度可能跟不上。这些因素都可能对量化基金业绩造成不利影响。

相关文章

- 公募基金收益排行榜:量化基金大幅跑赢大盘

- 重点关注三方面投资 再布局经典成长股

- 迎接公募FOF 多家公募发力工具化产品

- “万人迷”万能险波折不断 这五类产品或可替代它

- 公募基金2016共有31起持股超限

- 2016年基金排名竞跑

- 公募基金年度业绩排名冲刺 不少基金限制大额申购

- 上证指数震荡上涨 混合型基金整体跑输指数

- 公募固收遇寒冬 基金经理备受煎熬

- 成长股持续深度调整后 基金的投资难度未来将加大

- 高折溢价增多 临下折转债B杠杆达4.6倍

- 委外债基收益率大面积不达标 业务前景堪忧

- 为子公司增资扩股 公募申报股权变更

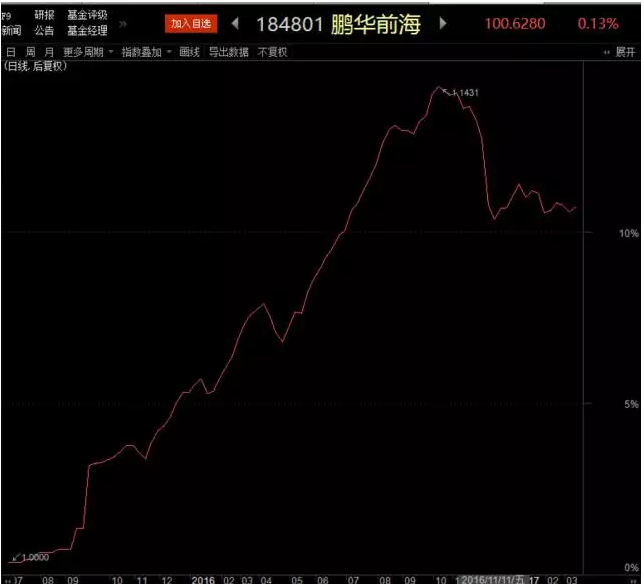

- 有只神奇基金叫做:上证涨6.32%它涨43%,上证跌4.17%它涨10%

- 浮动计价落地 美国货基“淬火”

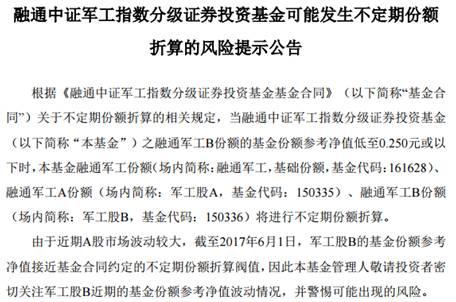

- 监管之下分级基金生死局:小散流失成必然 批量分级债基转型

- 160余只基金逆势亏损 大摩消费领航追热点垫底

- 近期货币基金赎回压力大增 部分产品收益逼近“警戒线”

- 定增收紧成趋势 主题基金伺机抢食

- 中小基金公司出路在哪

随机图文

-

追煤炭热马失前蹄 华安安信消费心疼新进的6000万

8月10日、11日,两天下跌超12%,这就是兖州煤业(600188) (600188)的凄厉走势。到底这家上市公司怎么了?又和华安基金有什么 -

“宁组合”投资领跑者 嘉实姚志鹏先锋产业“金手指”炼成记

随着公募基金二季报披露完毕,基金重仓股变化也浮出水面,宁德时代(300750,股吧)、隆基股份(601012,股吧)、阳光电源(300274 -

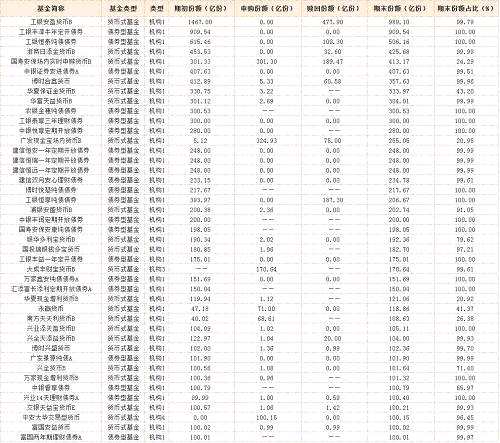

机构也在买买买 这些基金二季度最受青睐

从2017年基金一季报开始,投资者又多了一个可以捕捉机构最新动向的机会——基金定期报告中增加了“报告期内单一投资者持有基金份额比例达到... -

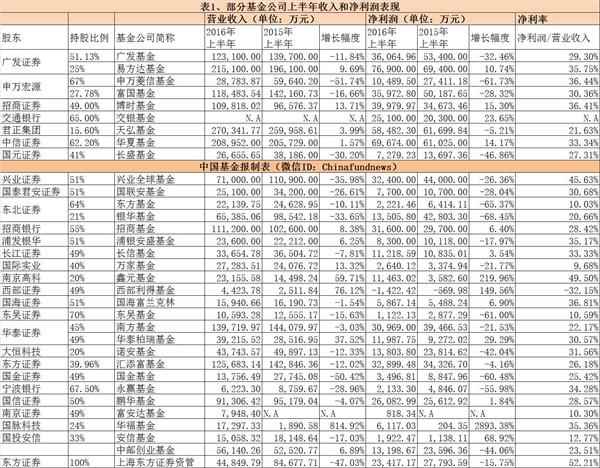

又有8家盈利曝光了 32家基金中期净利润排行榜

【又有8家盈利曝光了 32家基金中期净利润排行榜】今日,东方证券、国信证券、国金证券和宁波银行等多家金融机构发布半年报,再加上此前公... -

食品饮料α掘金:6月是配置白酒最佳时间,过去15年白酒在6月跑赢大盘概率100%,次高端白酒迎新一轮“牛市”

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!【公告淘金】千禾味业:2020年12月2日-2020年12月11日,持股5 -

公募基金2016共有31起持股超限

受到股票停牌等因素影响,近两年公募基金持股超限屡见不鲜。上周披露完毕的基金2016年四季报显示,去年底共有31起基金持有单只个股市值超过基金 -

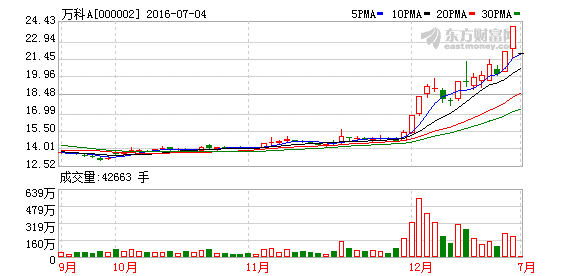

资金借道基金博弈万科A 房地产B等分级大涨

【资金借道基金博弈万科A 房地产B等分级大涨】备受瞩目的万科A昨日复牌,股价毫无悬念地跌停,截至收盘,跌停板上依然有777 7万手卖单,受巨 -

权益大司诚意之作 富国匠心精选12个月持有期(主代码:012477)盛大发行中

中国经济正处于转型机遇期,产业结构变革中孕育着中长期投资机遇,在富国明星基金经理曹晋看来,股市的发展是一个国家演进的过程,“我对自...