您的位置:首页 >投资创新 > 投资创新

混合型基金明显减仓

![]() 2016-07-18 10:59:09

来源:采编

2016-07-18 10:59:09

来源:采编

简介:【混合型基金明显减仓】从细分类型看,股票型基金中,普通股票型基金仓位为86.34%,相比前一周下降0.41个百分点,增强指数型基金95.00

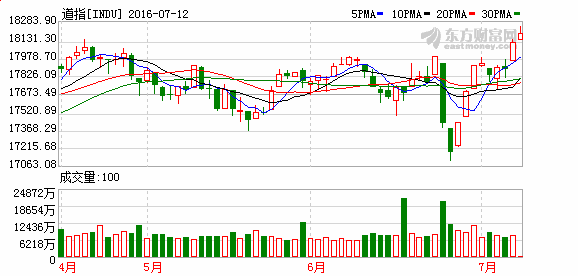

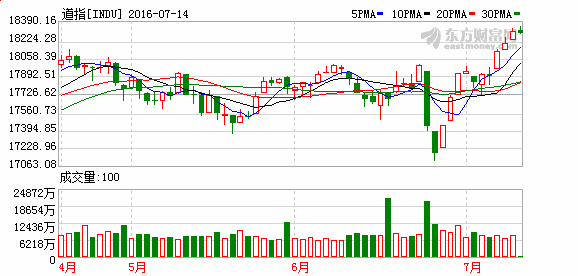

【混合型基金明显减仓】从细分类型看,股票型基金中,普通股票型基金仓位为86.34%,相比前一周下降0.41个百分点,增强指数型基金95.00%,相比前一周大幅上升4.69个百分点。混合型基金中,各细分类型仓位均有明显下降。其中平衡混合型基金下降2.90个百分点,灵活配置型基金下降1.88个百分点,偏债混合型基金下降1.71个百分点,偏股混合型基金大幅下降3.74个百分点。(中国证券报)上周全球资本市场最亮眼的当属美国股市,道指和标普连续创出历史新高,欧洲股市也大幅反弹。A股前半周继续震荡向上,成交量温和放大,后半周沪指在3000点上方缩量整固,收于3054.30点。全周来看,A股各项市场指数都有不同程度的上涨。截至上周五,沪深300指数上涨2.63%,上证综指上涨2.22%,深证成指上涨1.99%,中小板指和创业板指分别上涨1.51%和1.11%。

以简单平均方法计算,上周全部参与监测的股票型基金(不含完全被动型指数基金,下同)和混合型基金平均仓位为58.75%,相比前一周下降2.41个百分点。其中股票型基金仓位为86.46%,下降0.34个百分点,混合型基金仓位55.26%,下降2.67个百分点,下降幅度较大。

从细分类型看,股票型基金中,普通股票型基金仓位为86.34%,相比前一周下降0.41个百分点,增强指数型基金95.00%,相比前一周大幅上升4.69个百分点。混合型基金中,各细分类型仓位均有明显下降。其中平衡混合型基金下降2.90个百分点,灵活配置型基金下降1.88个百分点,偏债混合型基金下降1.71个百分点,偏股混合型基金大幅下降3.74个百分点。

以净值规模加权平均的方法计算,上周股票型基金和混合型基金平均估算仓位为65.81%,大幅高于简单平均仓位,与前一周相比,下降了0.31个百分点。结合加权平均与简单平均来看,上周基金仓位有明显下降。

从监测的所有股票型和混合型基金的仓位分布来看,上周基金仓位在九成以上的占比17.5%,仓位在七成到九成的占比35.0%,五成到七成的占比15.9%,仓位在五成以下的占比31.6%。上周加仓超过2个百分点的基金占比8.6%,21.2%的基金仓位变动幅度在加仓2个百分点以内,42.6%的基金仓位变动幅度在减仓2个百分点以内,减仓超过2个百分点的基金占比27.5%。

上周行情继续升温,市场人气有所聚集,成交量跟随行情上升温和放大。从基金仓位上看,公募基金却集体逆市减仓,尤其混合型基金,仓位下降幅度较大。

在市场行情转暖的大趋势下,公募基金却逐步减仓,可见基金经理们对后市态度谨慎。结合国内外形势来看,当前国内经济企稳仍难以确定,近期世界地缘局势也异常紧张,机构投资者对于行情的持续性存在担忧。

宏观策略上,目前A股估值处于历史较低水平,具有中长期投资机会,深港通、养老金入市等方面的进展也可能对下半年股市形成催化剂作用。近期国内经济数据较为平稳,二季度及上半年GDP同比增长6.7%,增速和一季度持平,确认年初经济好转。6月工业增加值增速从6%上升到6.2%,工业活动平稳运行,社会消费品零售总额同比增速也从10%上升到10.6%,但上半年固定资产投资增速从前5月的9.6%下滑到9%,其中制造业投资增速从4.6%下降到3.3%,房地产开发投资增速从7%下降到6.1%,民间投资增速从3.89%降至2.8%,继续创历史新低,表明经济下行压力加大。6月底M2同比增速11.8%,和上月增速持平,M1同比增长24.6%,增速比上月高0.9个百分点,随着基数提高,M1增速未来将趋于下行。尽管年内仍存在经济下行压力,并可能对上市公司业绩形成考验,但短期内经济运行平稳,可能存在阶段性机会,建议投资者关注中报超预期的板块。

在具体基金品种选择上,投资者依然需要考虑自身风险承受能力来选择基金。建议进取型投资者可跟随市场行情,继续持有优选基金,但也要紧盯市场形势,守护好前期果实。稳健型投资者保持相对均衡配置,股基债基比例把握好,低估值蓝筹基金与善于把握结构性行情的灵活成长基金都是不错的选择。

相关文章

- 混合型基金明显减仓

- 央行:地方无权决定信贷政策 厦门坚持差别化房贷不变

- 钢铁业怪相:好的企业活不好 差的企业死不掉

- 社科院:下半年楼市将迎短期调整

- A股掀机器人概念热潮 布局主题基金机会多(名单)

- 2016年成为“地王”之年 小心地产市场的“地王”盛宴

- 货币政策将直面“流动性陷阱”

- 上半年23家基金公司规模缩水超百亿 易方达成“缩水王”规模达千亿

- 最牛券商系FOF投资路径曝光:三类基金最受欢迎

- 沪指遭遇五连阴 持续低量下方向不易选择

- 货基规模占公募“半壁江山” “年中魔咒”无碍规模增长

- 中邮沦为二季度亏损大户 明星基金经理陨落成缩影

- 成长主题基金业绩分化 上半年首尾相差超50%

- 企业国资交易监管办法出台 国有控股权改变须报批

- 财政政策下半年有望更积极 专家称今年实际赤字超5万亿

- 投基策略:赚钱效应逐步展现 可提升偏股基金仓位

- 国企改革再迎政策密集期 13个专项改革意见或方案已相继制定出台

- 5000亿兑付高峰拉响债市警报 违约风险整体可控

- 千只灵活配置基金任性:半年收益92%VS亏损30%

- 保险资管牌照炙手可热 中小险企欲抱团成立资管公司

随机图文

-

证监会:将启动“谨防违规信披”主题活动 揭幕违规信披行为

摘要 【证监会发布会】近日,证监会将启动第三阶段以“谨防违规信披”为主题的活动,将揭幕 -

规模持续缩水 基金子公司增资不易谋转型

中国证券投资基金业协会近日披露了基金公司及其子公司、证券公司、期货公司、私募机构的二季度末数据,以及各大类机构的前20强。从数据来看... -

智能化造就新一轮投资盛宴 华夏智能车ETF5月21日上市

数据显示,2021上海车展共有165款新车亮相,其中纯燃油车有81款,占比已不足一半,纯电动、插电混动、非插电混动等类型的汽车成为车展当之无 -

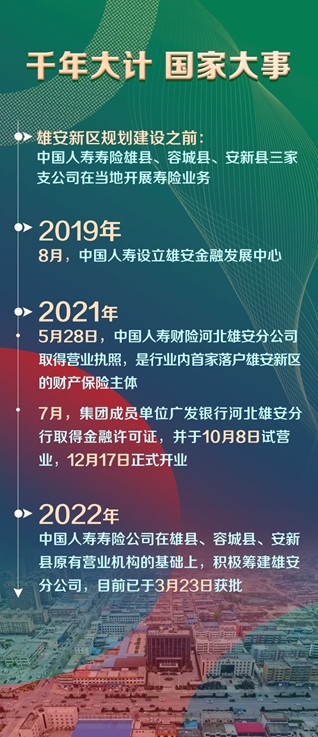

中国人寿服务雄安新区投资存量规模近280亿元

设立雄安新区,对承接北京非首都功能、探索人口密集地区优化开发模式、调整优化京津冀空间结构、培育推动高质量发展和建设现代化经济体系的... -

技术红利助力基金产品价值拓展

周晓明天弘基金副总经理周晓明在题为《技术红利助力基金产品价值拓展》的主题发言中阐释了他对基金产品价值的理解,并从四个层面分析了技术... -

冰与火之歌:新能源、半导体基金上半年“称王”,白酒信仰被打破

2021年上半年,A股市场白酒与新能源、半导体上演“冰与火之歌”,前者整体回落,后两者迎来阶段巅峰,此前投资者自发组团打call的易方达张坤 -

广发基金邱璟旻:两条主线捕捉优质企业成长机遇

2020年主动权益基金上半年业绩出炉,回报超60%的A股主动权益基金有37只,其中有31只属于医药健康、养老、生物等行业或主题类基金。仅有6 -

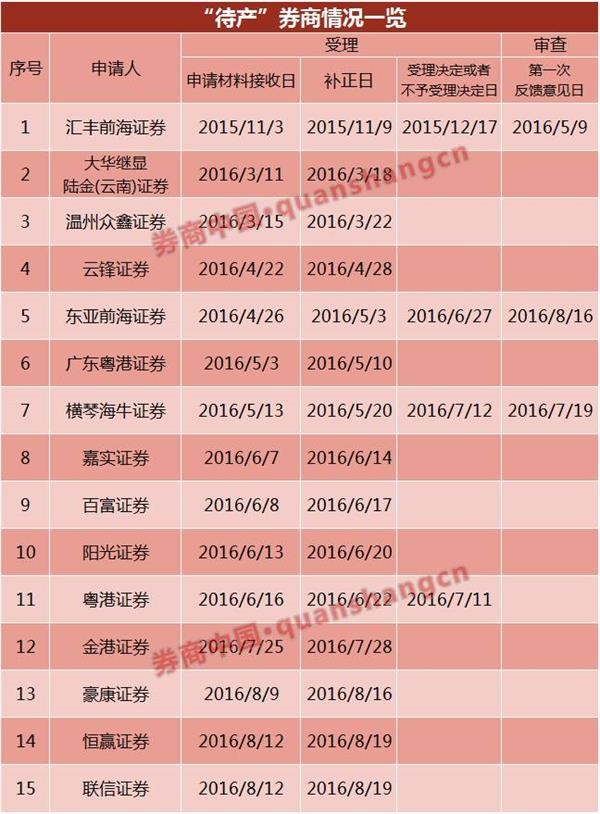

“待产”新券商增至16家 两家券商已获“准生证”

当你的股东你不爽,我干脆自己新开一家证券公司,向你来挑战,而发起挑战的人数也不断增多。当你的股东你不爽,我干脆自己新开一家证券公司...