您的位置:首页 >深度报道 > 深度报道

上半年保险股走势出现分化 下半年保险股行情几何?

![]() 2022-06-30 18:30:18

来源:财联社

2022-06-30 18:30:18

来源:财联社

简介:记者 王宏 站在下半年的关口,寿险业和财险业可抓住哪些发展机遇?该如何看待保险股下半年走势?业内专家表示,对于寿险业,应抓住细分市场需求,开

原标题:上半年保险股走势出现分化 下半年保险股行情几何?

记者 王宏 站在下半年的关口,寿险业和财险业可抓住哪些发展机遇?该如何看待保险股下半年走势?

业内专家表示,对于寿险业,应抓住细分市场需求,开发针对性健康险产品,抓住居民养老需求。此外,在行业转向高质量发展阶段,险企应提升自身核心能力,摒弃曾经粗方式发展的路径依赖。

对于财险行业,车险综改后,面对行业马太效应加剧的局面,中小型险企要聚焦主业和核心市场,完善公司风险管理,提升运营效率降低成本;业务方面,应加快非车险业务发展,保持专注度,增强自身的服务能力,做精做深。

上半年保险股走势出现分化,业内分析师指出,下半年在市场震荡上行的背景下,保险公司投资收益率将企稳,利润有望持续改善,险企保险公司投资收益率和股价均有望向好。

抓住细分市场、养老需求 险企摒弃粗放式发展思路

受疫情影响,中国寿险业遭受较大冲击。数据显示,2021年人身险公司净利润1566亿元,同比下降39%,其中56家寿险公司盈利,21家亏损。2022年一季度,仅有33家寿险公司实现盈利。2022年前5个月,人身险业保费收入18992亿元,同比下降1%。

无论是净利润还是保费收入的同比下滑,业内人士普遍认为,传统的寿险销售模式已经遇到了瓶颈,使得寿险公司必须谋求新的销售模式和结构。

站在下半年的关口,寿险业该抓住哪些机遇?向着何种方向转型?

北京联合大学教师杨泽云表示,人身险企可抓住细分市场需求,开发有针对性的健康保险产品,满足不同健康状况和不同收入水平的居民的医疗保健需求。“商业健康保险支付占药品、医疗产品与服务等直接医疗支出的比重较低,商业健康保险的功能未能有效发挥。此外,我国的主流健康保险产品都缺乏对非标体、医保外及长期的健康保险产品,而这些正是最需要得到保险保障的客户需求。”

杨泽云还建议,人身险企应配合国家顶层设计,开发确实能满足居民养老需求的个人养老保险产品。“今年4月,《关于推动个人养老金发展的意见》发布,明确了个人养老金业务顶层设计。商业养老保险作为最名副其实的个人养老金产品,发展却较为缓慢。此次,借着国家的税收优惠政策的激励,大力发展确实可以满足居民养老需求的保险产品,应是未来很长一段时间人身险公司的发展方向。”

虽然面临着客户需求把握不够、医疗和养老服务融合不深、宏观经济面临较大变化等问题,在杨泽云看来,只要保险公司一方面加深与养老、医疗等机构的合作,既能提升保险服务价值,又能降低服务成本;另一方面科技赋能提升经营效率,既优化客户体验,又提升经营效益,相信险企能够转型成功。

“疫情只是加速了行业问题的凸现。实际上,当前行业转型不缺乏机遇,无论是政策红利,还是养老、大健康的机会,但为何险企没能抓住,归根到底还是能力的问题。” 普华永道管理咨询合伙人周瑾认为,险企需要提升自身的核心能力,而非依靠牌照红利。当前寿险业转型最难的点在于,摒弃曾经粗犷式的发展路径,摒弃短期依靠规模见效的思路。

周瑾表示,当前行业正从高速增长转向高质量发展,所谓的高质量发展,评价标准与以前完全不同。不是看规模,不是看人力,而是看客户价值、客户满意度、股东回报等,满足这些综合条件才能叫走高质量发展道路,这也是当前寿险业转型要达到的目标和方向。

中小型财险公司可做精做深聚焦主业和核心市场

中国保险行业协会的报告显示,财险业整体呈现着净利润下滑,且行业集中度提升的局面。

今年一季度产险公司总体净利润为154.83亿元,同比下降18.55%。83家财产险公司中,45家净利润同比下降,占比54.22%。人保财险的净利润为84.54亿元,占83家产险公司净利润综合的55.89%,超过行业一半,产险公司净利润集中度较高。

毕马威保险行业咨询合伙人、英国精算师刘皓宇指出,中小财险公司未来面临更大的生存压力,一方面市场竞争加剧,业务获取成本居高不下;另一方面融资困难,许多公司只是勉强维持运营,很难有余力投入到转型中。

当行业利润向头部险企集中时,中小型财险公司该何去何从?发展方向又在哪里?

"对很多中小型财险公司而言,车险的收入占据了半壁江山,因此车险的盈利与否直接影响到公司的盈利结果。车险综改以后,中小型财险公司因为受制于规模,车险确实很难盈利,因此导致他们必须要向非车险转型",上海市建纬律师事务所高级顾问王民博士表示。

在非车险业务的发展过程中,健康险、农险和责任险的发展速度都比较快。但王民认为,健康险想实现盈利具有挑战性,农险属于政策性险种,很多资源集中在大公司手中,中小型公司很难有所发展。对中小型险企而言,责任险具有非常大的发展空间。

“中小公司不必追求大而全,应该寻求股东资源的支持,做一些特色的新型险种和产品开发,走向客户端和行业端,做精做深。从国外的保险市场来看,特别是美国,有很多区域性的保险公司活的都很好,主要原因就是定位明确,服务特定的客户群体。”王民表示,保持专注度,增强自身的服务能力,整体相关行业资源和第三方资源,提升服务价值,是未来中小保险公司的发展方向。

对于中小型险企而言,刘皓宇认为,未来首先要从聚焦主业和核心市场,完善公司风险管理,提升运营效率降低成本;从业务场景出发,合理赋能,推动车险、健康险、宠物险、农险等领域的应用。此外有条件的公司可以把握近期不断升温的绿色金融机会,在绿色资产配置和气候风险相关保险产品领域进行试点。

市场上行险企投资收益企稳 保险板块估值有望修复

上半年保险股走势分化。截至6月29日,中国人保年内上涨7.02%,中国人寿上涨1.4%,中国平安下跌4.13%,中国太保下跌13.97%,新华保险下跌18.42%。从行业整体行情看,保险指数经历年初的震荡,3到4月大幅下行,5月中旬触底反弹,今年以来保险指数下跌0.29%。

业内分析师表达了对下半年保险板块的乐观态度。招商证券非银团队指出,在市场震荡上行背景下,保险公司的投资收益率也将企稳,全年保险公司的利润也讲边际持续改善,尤其在稳增长发力见效后价值板块持续有所表现时,保险公司投资收益率和股价均有望向好。

兴业证券非银团队认为,展望后市,资产负债改善预期下,保险板块估值修复趋势或将伴随经济筑底回暖和疫情改善而强化。当前估值在利率和保费修复下震荡触底;预期三季度随着疫情影响减弱保费回暖趋势加强以及中报业绩环比改善,估值开始修复;四季度各家险企开门红启动,销售情况转暖预期叠加三季报业绩的持续验证,或对估值进一步修复形成催化。

相关文章

- 上半年保险股走势出现分化 下半年保险股行情几何?

- 易方达等8只碳中和ETF一次性批出 十万亿投资机会一键布局

- 资金兑现浮盈冲动显现 基金预判成长股分化加剧

- 快讯|公募基金整体规模再次突破26万亿 固收类产品为“主力军”

- 2021年版“沪惠保”总赔款达6.73亿元 赔付率近80%

- 央行逆回购加量呵护半年末流动性 专家认为下半年仍存降准可能

- 扭亏为盈的百信银行,可以高枕无忧了吗?

- 昆仑银行第三大股东拟“清仓”转让股权 净利润连续两年下滑

- 用阅读点亮孩子们的未来 广发基金爱心助力2022年阅读马拉松

- 预制菜搅动餐饮市场“味蕾” 行业发展还需解决哪些?

- 强监管持续 6月份以来超百家上市公司因信披违法违规被罚

- 6月份制造业PMI回升至扩张区间

- 专访:人民币国际化稳中求进潜力足——访清华大学国家金融研究院国际金融与经济研究中心主任鞠建东

- 银行年中揽储静悄悄 有受访者称“薅羊毛”计划落空

- 险企分支布局一退一进 销售分级已成趋势

- 快讯 | 新华保险二季度以来多元产品占比明显提升,业务结构趋于均衡多元

- 步伐加快 两家银行获批定增融资

- 雪杉基金7只基金有3只跌破净值 御金5号垫底亏损一成

- 马上消费:数字金融推动“成渝”发展 助力重庆建设国际消费中心城市

- “团购”最低3.85%!北京部分银行调降消费贷利率揽客

随机图文

-

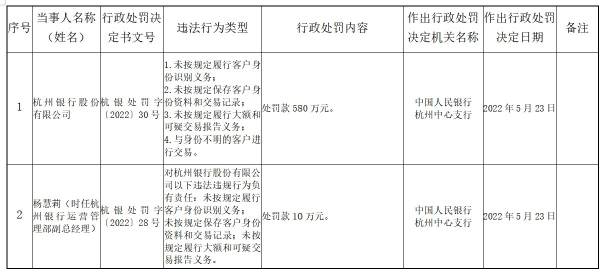

快讯|涉未按规定履行客户身份识别义务等四项违法行为 杭州银行被罚580万元

财经网金融讯 5月31日,央行杭州中心支行行政处罚信息显示,杭州银行因存在以下违法行为:1 未按规定履行客户身份识别义务;2 未按规定保存客 -

全球股市整体反弹 对冲基金连续三个月上涨

在特朗普当选美国总统后股市大幅上涨的带动下,全球对冲基金行业开年表现良好。对冲基金研究公司(HFR)8日发布的最新数据显示,1月份衡量对冲基 -

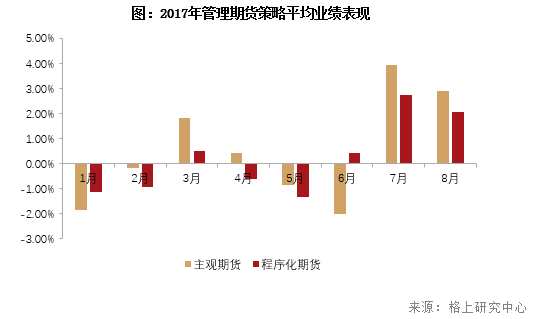

CTA策略8月业绩亮眼,知名私募长期看好商品市场盈利机会

【私募业绩】8月份管理期货策略业绩表现亮眼;供需助推大宗商品持续上涨;知名私募谈未来CTA策略投资机会【调研动向】中小板持续被追捧,潜... -

百亿私募又放榜,“冠军魔咒”再现!大佬纷纷反思

百亿级私募一季度业绩出炉。私募排排网最新数据显示,截至3月底,百亿级私募今年以来平均跌幅超4%。值得注意的是,多家曾登上百亿级私募业... -

基金经理:高估资产仍存消化压力 关注三大板块投资机会

高估资产仍存消化压力广发基金程琨过去几年市场的繁荣依赖于核心资产估值的膨胀。赛道投资其实在过去几年也十分流行,认为这是最好的投资方... -

2月17日华安智能装备主题股票基金怎么样?2020年公司混合型基金规模1307.76亿元

2月17日华安智能装备主题股票基金怎么样?2020年公司混合型基金规模1307 76亿元,以下是南方财富网为您整理的2月17日华安智能装备主 -

公募年报揭露惊天数据:3032只A股 基金一共买了3007只

公募基金2016年年报已经全部披露完毕,年报虽然年年读,但年年都挺有意思。这次单单只看传统项目——基金全部持股,就被惊到了:去年基金一... -

葛兰跌落神坛 机构表态:“吃药”行情不灵“锅”不该葛兰“背”已暗中布局医药板块

葛兰跌落神坛 机构表态:“吃药”行情不灵“锅”不该葛兰“背”已暗中布局医药板块(北京,记者 姜樊)由于旗下基金被支付宝金选周销量榜...