您的位置:首页 >深度报道 > 深度报道

1500亿!大科技ETF成市场重要生力军

![]() 2020-11-16 10:56:43

来源:中国基金报

2020-11-16 10:56:43

来源:中国基金报

简介:今天,4只科创50ETF鸣锣上市,全市场大科技ETF(交易型开放式指数基金)规模将突破1500亿元,在股票ETF市场占比22%。在这场科技投

今天,4只科创50ETF鸣锣上市,全市场大科技ETF(交易型开放式指数基金)规模将突破1500亿元,在股票ETF市场占比22%。在这场科技投资盛宴中,个人投资者为最大买家,较高的个人占比有利于产品保持活跃度和流动性,并在中长期吸引机构资金配置。大科技etf规模超1500亿

Wind数据显示,截至11月13日,已经上市交易的28只大科技ETF规模合计1294.14亿元,加上4只新上市的科创50ETF约210亿的净值规模,大科技ETF总规模将达到1504.77元,在股票ETF市场占比达到22.36%。

目前,有14只科技ETF的规模超过40亿元,其中,华夏基金旗下半导体芯片ETF、两只基金规模都超200亿元,国泰基金旗下芯片ETF规模为155.73亿元,国联安半导体ETF、华宝科技龙头ETF两只基金规模也接近100亿。

科技ETF蓬勃发展,达到如此规模只用了一年半时间。去年5月,首只科技ETF成立,从0到1500亿元,崛起为股票ETF市场最重要的生力军。

“5G建设带来的科技板块的高景气度周期,科创板开板带来的高新技术和战略新兴产业的快速发展,以及随之而来的赚钱效应,是大科技ETF规模大扩容的重要因素。”北京一位大型公募科技股基金经理表示。

从基金投资收益来看,借道ETF,投资者收获了科技赛道高成长带来的贝塔收益。Wind数据显示,截至11月13日,上述28只上市产品今年以来平均上涨29.31%;上市以来平均涨幅达到38.44%。

其中,去年5月成立的国泰芯片ETF、国联安半导体ETF上市以来涨幅分别达到140.73%、112.93%;国泰新能源汽车ETF、申万菱信研发创新100ETF、华宝科技龙头ETF等多只产品上市以来涨幅都超过50%;除了今年下半年新上市的部分基金外,科技ETF都斩获了正收益,显现了不俗的赚钱效应。

随着赚钱效应的发酵,科技ETF上市后交投活跃,基金规模迅速扩容。比如,华夏芯片ETF、华夏5GETF、国泰芯片ETF的最新规模比发行规模增长都超过150亿元,国泰芯片ETF增幅最大,从2.78亿元增至155.73亿元,规模增长了55倍;国联安半导体ETF规模也增长30多倍,达到98.77亿元,平安新能源汽车增幅13.26倍,当前规模比发行规模翻倍的基金数量多达11只。

“这些基金规模的扩张,既有基金净值上涨带来的扩容,也有投资者追捧带来的规模增长。”北京上述大型公募科技股基金经理表示。

除了已经成立的大科技类ETF,目前排队候批的产品也非常多,未来大科技基金市场规模有望进一步扩容。

证监会官网公示数据显示,截至11月13日,今年以来已经有32家基金管理人新申报的大科技ETF数量多达156只,有35只产品批而未发,尚有115只基金正在排队候批,基金公司对科技赛道的布局热情非常高涨。

个人投资者为最大买家

未来机构占比或提升

泛科技ETF快速扩张,市场需求旺盛。与传统宽基ETF机构持有人占比较高不同,科技50ETF个人投资者占比更高。

Wind数据显示,截至今年半年报,大科技ETF的个人持有份额平均占比为64.1%,是大盘宽基指数中个人占比的2倍左右。4只科创50ETF的公告显示,个人投资者持有份额的平均占比高达92.65%,占比最高的达到95%,是个人投资者的天下。

“更多个人投资者关注,为科创50ETF上市后保持良好的流动性提供了基础。加上公司在流动性管理方面做了很多准备,可以给投资者提供更好的交易体验和投资服务。”华夏科创50ETF基金经理荣膺表示,华夏科创50ETF首募有近70万户认购,无论是在新发ETF还是存量ETF中,这个数字都是破纪录的,这背后不仅仅折射了投资者对科创板发展的信心和投资热情,也是多年ETF投资者教育工作的成果体现。

荣膺认为,从今年规模居前的科技类ETF中,可以看到个人投资者的占比逐渐提升,背后是大家对ETF这种投资工具的认识和使用在提升,ETF产品迎来发展机遇。

华泰柏瑞指数投资部总监、华泰柏瑞科创板ETF基金经理柳军分析,科创ETF个人投资者占比高的现象主要有两大原因:一是科创板对个人设置了较高的投资者适当性要求,很多个人投资者无法直接参与科创板个股交易,科创板ETF相当于是为不符合适当性要求的投资者提供了投资渠道;二是科创板相对主板而言弹性较大,较为受到个人投资者的青睐,而机构从风险管理的角度出发,更多会选择主板ETF作为资产配置的核心工具。

“这个现象更多是机构和个人投资流程和风险收益不同的结果。”易方达指数投资部基金经理成曦说。

多位业内人士认为,当前持有人结构有利于产品上市初期保持活跃度和流动性;长期来看,机构投资者的占比有望逐步提升。

柳军认为,参与ETF认购存在较多不确定性,很多机构更倾向于在ETF完成建仓上市后,综合评估产品的流动性、跟踪误差等情况决定是否投资。因此,上市后有投资意向的机构投资者可能会逐渐买入,长期来看机构投资者占比有望提高。

成曦也表示,长期来看,随着机构对科创板的认识和科创板50指数的不断优化,预计大概率机构持有人比例会有所提升。

工银瑞信指数投资中心投资部副总监、工银科创ETF基金经理赵栩也称,科创ETF代表科技创新方向,与传统宽基ETF还是有区别的。对于机构投资者和个人投资者而言,其具有较好的配置价值。长期来看,科创ETF的持有人结构会越来越完善,也会吸引更多的机构投资者和个人投资者参与,发挥投资和配置工具的作用。

相关文章

- 1500亿!大科技ETF成市场重要生力军

- 可转债价格上涨“扮靓”相关基金业绩 年内5只基金收益率超20%

- 押注修复行情 私募渐成“吃货”

- 新能源汽车站上风口 公募看好细分龙头

- 发力指基前瞻性布局 公募“暗战”爆款基金

- 公募配置港股持续升温 今年以来至少12只“港股基金”成立

- 首批6只可投资新三板基金将问世 精选层选股标准曝光

- 单月逾两百万投资者“跑步入市” “顶流”A股期待投资者结构优化

- 根据大小M投研实力优选MOM基金

- 近20亿元大单资金 抢筹94只计算机股

- 外资加速入场!继贝莱德、路博迈后 富达国际也申请外商独资公募牌照

- 7557.27亿元二季度公募基金盈利大增

- 八大机构教你选基金决战四季度

- 私募论剑后市:利好叠加 四季度行情料先扬后抑

- 结构性存款7个月压降4.68万亿元 中小银行完成年度任务难度不大

- 市场分化加剧!基金密集调研这类公司

- 今年以来主动偏股型基金业绩表现突出 最牛百亿级爆款基金收益率达85%

- 外资持续流入 公募看多价值成长板块

- 基金公司前三季度绝对收益排行(附推荐)

- 半年报透露机构持股动向高盛买入海康威视 社保重仓健友股份

随机图文

-

果然普涨!又一投资新品上市,9只REITs最高涨超15%,如何参与?机构咋看?

首批公募REITs今天上午上市普涨。其中,博时招商蛇口(001979,股吧)产业园REIT、中航首钢生物质REIT两只REIT涨幅超过10% -

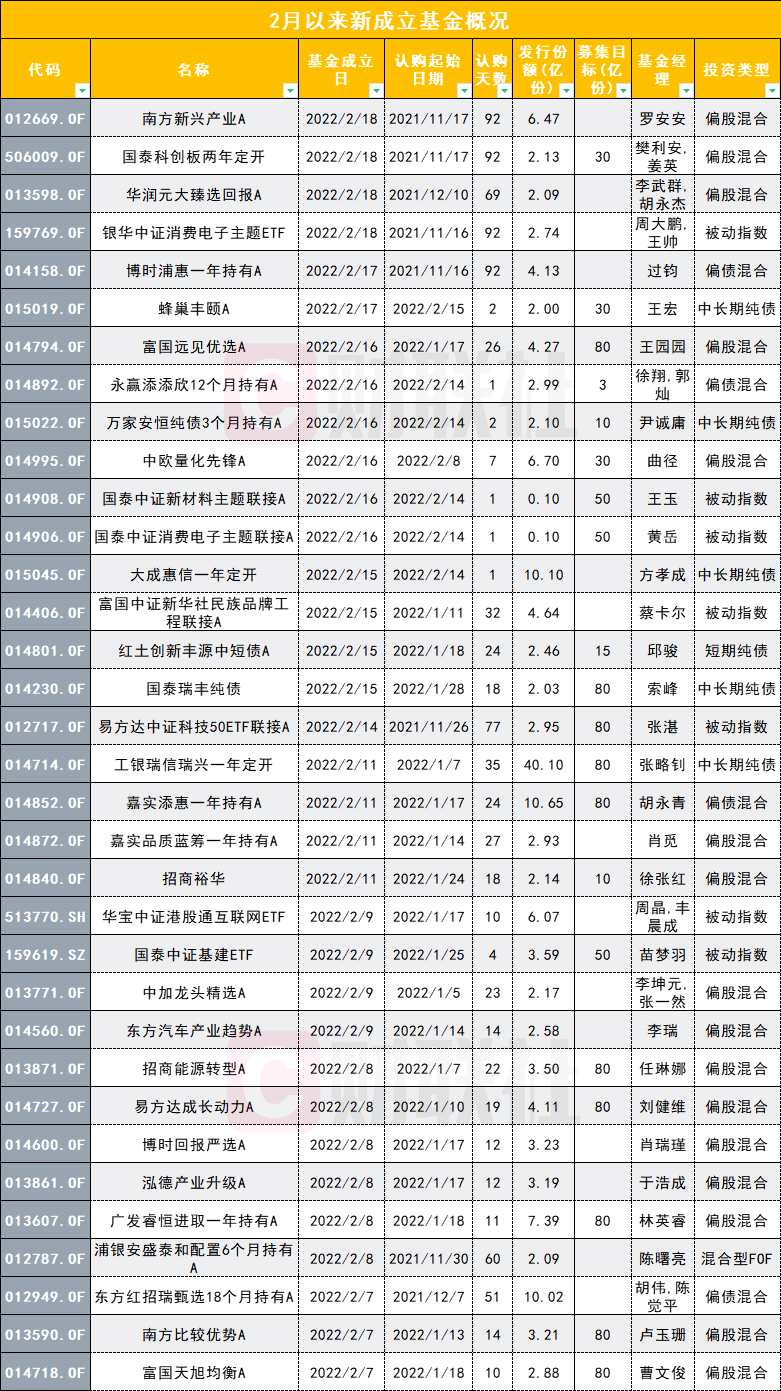

名将出手也暗淡,2月以来新成立基金规模仅去年同期7%,从“争爆款”到“保成立”,寒冬有点长

(深圳,记者 沈述红)讯,基金发行市场的冷淡,已成为行业共识。有渠道人士坦陈,2月份以来,新基金发行都比较难,其中,主动权益产品更... -

天天基金日报(11月12日)

天天基金观点:消息面,核电“十三五”规划已有初步方案。能源局牵头制定的核电“十三五”规划已有初步方案,正在征求意见。规划涉及核电发... -

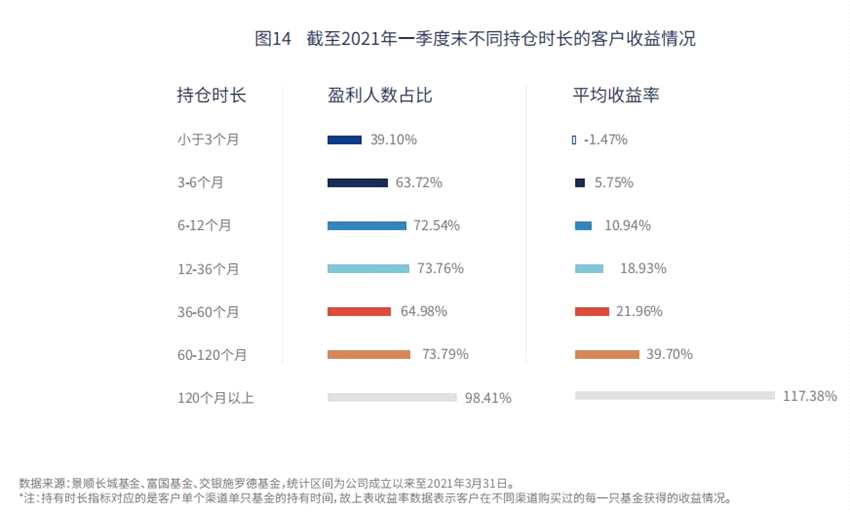

长期持有有助于公募权益类基金投资者提升投资回报

伴随着公募基金行业的快速发展,“基金赚钱,基民不赚”的问题已经成为行业发展痛点。为改善基民盈利体验,让基金收益率真正成为基民回报率... -

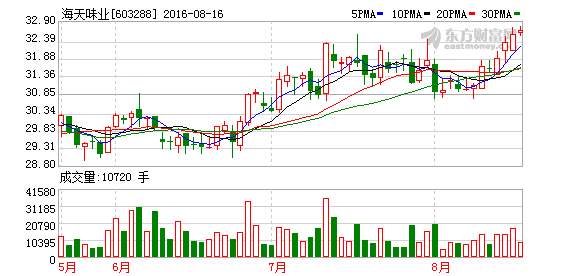

QFII青睐海天味业 阿布达比投资局现身前十大流通股东

【QFII青睐海天味业 阿布达比投资局等现身前十大流通股东】海天味业(603288 SH)最新公布的2016年半年报显示,其前十大流通股东中 -

基金面临年末大考,“冠军基”呼之欲出,明年投资主线在哪?

2021年A股市场风格切换频繁,基金收益头尾分化显着,面对2022年,哪些资产更有投资机会?文 每日财报 楚风2021年A股跌宕起伏,大盘走 -

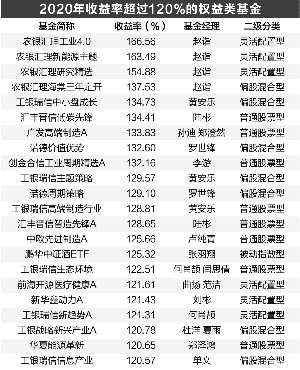

主动权益基金平均收益47% 最牛赚166.56%

周靖宇 制图2020年,公募基金业绩牛气冲天。权益类基金整体收益率达到44 82%,主动权益基金平均收益率达到47 6%;89只权益基金 -

他们正在强势崛起! 偏股基金经理赚钱能力50强

摘要 【他们正在强势崛起! 偏股基金经理赚钱能力50强】针对基金经理和基金管理人的表现