您的位置:首页 >深度报道 > 深度报道

基金观点:从基本面入手挖掘投资机会

![]() 2019-09-29 09:58:55

来源:互联网

2019-09-29 09:58:55

来源:互联网

简介:■博时基金陈鹏扬好的公司应该是具备去垄断某一个赛道能力的公司。市场上3000多只股票,持续跟踪标的的只有不到200家,在每个赛道上选择有竞争

■博时基金陈鹏扬

好的公司应该是具备去垄断某一个赛道能力的公司。市场上3000多只股票,持续跟踪标的的只有不到200家,在每个赛道上选择有竞争力的公司、能创造阿尔法的公司。

从基本面投资角度而言,只有好公司才能在行业里面不断地增长,给持有人带来收益。从趋势上来说,更加管组3-5年维度是在上行通道的标的,我相对看好中国的消费升级和产业升级方面。

风险收益比最好的资产不是估值最低、波动最小的资产,也不是短期看起来涨幅特别大、估值没有安全边际的资产。就笔者而言,风险收益比最好的资产应该是收益空间大于潜在的回撤风险的这种资产,也应该是当期市值远远低于可预期的市值的品种,即潜在上涨空间最大、对应的短期回撤可能最小的这一类资产值得关注。

三季度经济下行压力开始有所加大,尽管外部局势扰动有所缓和,但其带来的负面效应也有所体现。目前整体经济也到了必须要去转型的时候,投资机会主要集中于工程师红利驱动的产业升级,以及人口结构变化带来的消费升级和个性化消费这两类机会,一方面,国内从政府到企业加速自主创新的趋势不变,工程师红利的比较优势驱动的国内产业升级、科技升级。另一方面收入分配向劳动者倾斜下消费提升可期,消费升级趋势未改,老龄化、新兴消费持续存在结构性机会。另外,地产后周期的低估值板块中,部分标的有业绩和估值修复机会。从中周期的角度而言,笔者表示,国内经济增长的动能正在发生不可逆的变化,相应的产业趋势以及投资机会不容忽视,工程师红利驱动的成长类板块迎来较好的布局时点。

从工程师红利驱动的产业升级角度来讲,中国人口红利到目前已经接近尾声,整体的劳动力就业人口每年均有所下降,而国内经济杠杆率也到了相对较高的位置,传统经济增长遇到较大瓶颈。从全球来看我们现在还有一个比较大的比较优势,就是中国的工程师红利,从资源禀赋角度来看,中国的工程师红利较为持续且明显。中国在创新药、电子、新能源及自动化等领域需要靠工程师突破,这个比较优势会持续扩大,孕育出更多的投资机会。

而从消费升级角度来看,人口结构带来的变化将会带来消费领域的投资机会,目前中国老龄化趋势在不断加剧,从中衍生出来的消费机会值得关注。对于个人而言,老龄化来临支出最多的就是医药相关的领域,加上中国医药(600056,股吧)政策向好,能够推动一些创新药的公司真正的走出来。

有色具备长期配置价值

■大成基金李绍

一直以来,大宗商品作为一个特殊的资产类别,在着名的美林投资时钟中占有重要位置。主要大宗商品从2015年底逐渐回暖,走出自2012年以来的下跌通道,在夯实底部的同时,重拾上涨态势,多数商品收益明显。大宗商品的风险收益与股票的相关性较低,投资互补性强,合理配置大宗商品可以有效提高投资组合的风险收益比。

大宗商品属于实物资产。在流动性宽松的环境下,市场对实物资产价格会有一个重估过程,而大宗商品是相对有效的保值标的。流动性进入大宗商品是大概率事件,其中有色金属是大宗商品中体量最大的集群,产业链长且丰富,金融属性在大宗商品中居前,资金流入的可能性更高。过去20年,商品经历了多轮牛熊迭代的过程。就有色金属价格而言,历史走势整体呈现牛长熊短格局,且历次迭代的迹象是底部区域逐级上抬,与流动性宽松相呼应。因此,在目前内外部环境不确定因素相对较多的情况下,相对其它资产,有色金属等大宗商品的安全边际更高。

不过,对于大多数投资者来说,大宗商品现货投资门槛高,商品期货投资规则也比较繁杂,专业性要求高,普通投资者实际操作难度大。如果将商品期货投资模式设计成证券投资基金,投资者不直接参与期货交易,仅通过申购赎回基金份额或二级市场交易即可参与大宗商品投资。如此,规模效应使得单位投资的成本最小,基金改造又使得参与门槛最低,真正做到了低费率、高效率、透明化。

投资风险方面,因为大成有色金属期货指数ETF基本剥离杠杆风险,合同约定持有所有商品期货合约的价值合计不低于基金资产净值的90%、不高于基金资产净值的110%,因此5%-8%的资金购买商品期货合约价值,满足投资约定,剩余90%的基金资产用来做现金管理。而且,由于投资标的资产清晰,与股票相比,有色金属期货ETF投资标的不涉及退市风险、管理层道德风险、财务造假风险、信用风险和长期停牌风险。

市场相对低估看好三大领域

■华商基金李双全

目前市场处在相对低估的位置,后市看好大消费、科技创新和大金融这三个领域。消费板块方面,从行业的景气度来讲,目前处在消费升级阶段,消费者对消费品质追求的提升推动了国内很多品牌的发展,包括高端白酒、纺织服装类和大健康里的创新药公司。另外,外资不断流入A股市场,其大部分资金也配置到大消费领域。随着市场的不断开放,边际资金流入之后,消费板块的行情将会有较强的持续性。

科技创新领域方面,科创板的推出是今年市场的标志性事件。我们越来越意识到科技创新对于整个经济结构调整、产业升级和资源配置的重大意义。具体来看,我们关注包括5G、华为产业链等公司。目前5G还处于基础设施建设阶段,等到5G手机推出,以及5G与AI结合之后,新的应用场景将会产生,整个产业链也会更多受益。另外,不论从政策利好还是行业景气度来看,医疗信息化板块也是非常值得关注的。

对于大金融,重点关注券商板块。从消费升级的逻辑来看,保险的消费属性具有一定优势,但从投资端来看,利率下行对其未来的投资收益会有一定影响,因而投资时点的选择较为关键。至于券商板块,随着各项业务不断松绑,政策上对资本市场也较为呵护,未来整个券商板块的估值或有系统性提升的机会。

相关文章

- 基金观点:从基本面入手挖掘投资机会

- A股ETF近一周净流出约60亿元

- 博时基金魏凤春:A股维持均衡配置 等待时机

- 短债基金再现巨额赎回后延期办理 年内已有三只基金

- 杨德龙:巴菲特实际上是成长股的投资大师对吗?

- 风险资本抢占高端制造机遇

- 奶酪基金罗艳芳:用强风控投资体系构建资产保护盾

- 长城基金向威达:或有阶段性风格切换 建议控制仓位

- 杨德龙:美国国债利率倒挂 中国资本市场吸引力大增

- 养老目标基金一周年:吸引150万投资者、平均收益达4.07%

- 中国基金业协会郑富仕:基金应积极参与衍生品市场

- 奶酪基金解读扩面集采:仿制药杀估值 药企研发能力面临大考

- 金融科技支持量化投资前景广阔

- 持股过节?逾六成私募说“是”!A股很可能这样走

- 富荣基金:市场小幅调整韧性较强 国际指数扩容外资大幅流入

- 建信基金邵卓:看好消费龙头及电子通信

- 光大证券:紧信用、松货币、宽财政的组合有望提前开启A股长牛

- 博时82只基金前三季收益超20% 最高收益80.87%

- 市场调整 借“基”把握中长线行情 “国庆效应”显着

- 上周A股ETF融资余额减少6.22亿元

随机图文

-

创金合信基金陈建军:消费升级和国产替代是消费投资的两大主线

3月底以来,包括医药、新能源车、消费等行业实现了较大反弹,特别是近期食品饮料板块表现强劲。对此,创金合信消费主题基金经理陈建军分析... -

责任担当,共同守“沪”——汇添富基金助力一线抗疫

阳春三月的上海,突如其来的疫情与“倒春寒”一同来袭。在疫情防控的关键时期,无数医护人员在一线日夜奋战。顶着寒风,冒着大雨,他们身着... -

A股连续35天成交超万亿!交银国际洪灏:年线或连续第3年红盘创历史

9月7日,2021新浪财经基金嘉年华线上举行,主题为“拥抱基金大时代,赋能财富增值路”。本次会议共计9月7日、8日、9日三天,超100位大咖 -

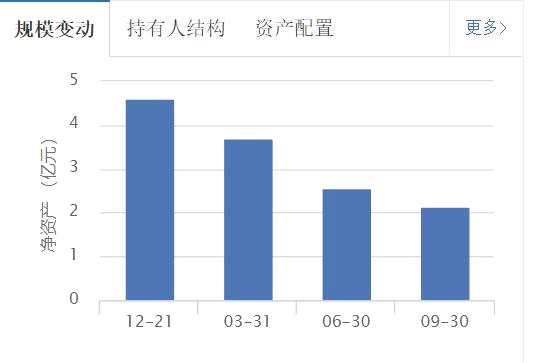

首批债券基金三季报亮相,定开债基杠杆率超1.5倍,利率债基规模连续三个季度缩水

财联社(北京,记者 陈俊岭)10月21日,德邦基金旗下三只债券型及基金三季报揭开神秘面纱。这三只均成立于2020年的“20后”债券基金,交上 -

创业板指数前期涨势如虹 这轮牛市还能涨多久?

最近指数开始小幅回调,前期涨势如此猛烈的创业板指,今天也开始轻微震荡,预知后市如何,来听听长长家长城创业板指数增强的雷俊总怎么看吧... -

博时基金胡海滨:秉持长期投资理念 公募REITs成投资者参与基础设施项目的桥梁

2020年4月30日,中国证监会和国家发展改革委联合颁布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,基础设施 -

“2019浙商最信赖金融机构”发布 华侨基金连续四年荣登榜单

12月20日,2019(第十二届)《浙商》年会在杭州开幕。在年会主报告会上,“2019浙商最信赖金融机构”榜单发布,华侨基金荣膺“2019浙 -

2020:基民赢了股民之后……还有基金赢了基民

2020这个此消彼长的“结构牛”一言难尽。……不少投资者看到媒体上有关基民躺赢股民的报道,追悔莫及上错车,殊不知,还有大量基民,被基金...