您的位置:首页 >深度报道 > 深度报道

杨德龙:巴菲特实际上是成长股的投资大师对吗?

![]() 2019-09-24 18:28:30

来源:互联网

2019-09-24 18:28:30

来源:互联网

简介:周二沪深两市出现较好反弹,多个板块都出现了强劲回升,市场的信心有所恢复。虽然近期由于受到内外部不确定性的影响,市场出现了回调,上证指数再次跌

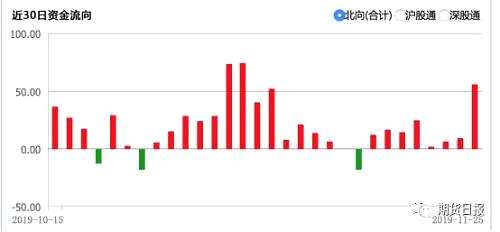

周二沪深两市出现较好反弹,多个板块都出现了强劲回升,市场的信心有所恢复。虽然近期由于受到内外部不确定性的影响,市场出现了回调,上证指数再次跌破3000点指数关口,但是短期回调不会改变中长期向上的趋势,金九银十行情已经确立。

建议大家在当前市场震荡的时候要保持信心和耐心,一方面要对行情的前景有信心,年底前市场还有一波上冲的机会;另一方面要对市场的调整有耐心,这次大盘依靠科技股大涨带动指数回升到3000点之上,这也是年内第3次上证指数站上了3000点,而最近的调整使得大盘又跌破了3000点,周三上证指数再次上冲至3000点,市场多空分歧依然存在,但是市场做多的势头依然强劲。

临近国庆节,很多人又在讨论一个老生常谈的问题,是“持股过节”还是“持币过节”?我认为是否持股过节的关键,取决于你所持有股票的质量,如果你所持有的股票是一些优质的股票,那么持股过节完全是没问题的。因为这个优质股票不用太考虑短期市场波动,即使国庆节期间外围市场出现一定的下跌,对于优质股票的影响也不会很大。但是如果持有的是基本面不好的绩差股、题材股,我认为还是在国庆节前获利了结,或者减仓,因为一旦外围市场下跌,这些绩差股和题材股可能在十一后开盘就会出现补跌,且下跌会很厉害。可见,是否持股过节,最主要的是看你持有的品种。

今年4月份我出了一本书,跟杨德龙学投资-如何穿越牛熊周期,其中就讲到:持有优质股票,做好公司的股东是穿越牛熊周期最根本的办法。因为谁也不可能对市场趋势做出精准判断,你可能会对几次,但是不可能每次都对。这样的话,就需要通过持有一些优质股票来应对市场波动。如果你持有白龙马股,过去3年乃至过去5年,你不用担心市场短期波动,大盘再跌和你也没关系,因为白龙马股的股权价值不断的受到资金的认可,股价不断的创出新高。反过来如果你持有的股票质量不佳,市场短期的波动就可能有致命的影响,甚至有可能会造成股价大幅下挫,深度被套,这一点相信大家都感同身受。

在过去五年时间,前海开源基金从成立到现在,我们已经算做得比较精准了。两次逃顶、三次抄底,抓住了市场大的趋势机会。我们5000点发的很多新基金现在净值已经在1元以上,最高的到1.7元,远远跑赢大盘。但是我们仍然不能保证市场每一次拐点都能够抓住。所以我们在坚持价值投资的的时候,最根本就在于我们配置的标的都是一些优质、有业绩支撑的股票,也就是说我们每次加仓都会加优质股票。而不会为了博弈短期的上涨,去配置一些绩差股,这一点是非常重要的。

我之前提出中国特色价值投资的观点,可能在美国做价值投资,持有大多数的股票都可以,不用理会市场的波动,但是在A股这种大起大落的市场,你不得不做一些大的波段。假如说一年做一次波段,通过仓位的控制来规避回撤的风险。另外,A股能够让你放心持有、穿越牛熊周期的股票的数量并不多,所以对于选股就有个很高的要求。

坚持价值投资就要学会看财务报表,学会基本面研究,从而筛选出可以长期持有的优质股票。我在喜马拉雅上线的价值投资实战课,用大篇幅给大家讲述了如何来看公司的基本面、如何进行行业分析和公司研究、如何看懂三张报表,希望能够教给大家选股的方法。我相信未来价值投资派,会成为市场上最主流、最有价值的投资。技术分析也有用武之地,但是用武之地会缩小,技术分析里面一些短线投资可能会蒙受较大损失。通过价值投资,来获得长期投资的成功,是已经被实践证明有效的投资方法。

价值投资的鼻祖格雷厄姆一直号召大家要坚持价值投资,当然他那个时代的价值投资是一种狭义的价值投资,就是说一定要买一些估值低、分红率高的价值股。实际上,格雷厄姆的学生巴菲特,是继承并发扬了格雷厄姆的价值投资理念,没有机械的在执行。沃尔玛的创始人曾经说过一句很朴素的话,买的便宜才能卖得便宜,这也是沃尔玛能够做到全球零售龙头老大的基本原则。巴菲特在买股票的时候,不仅要考虑它的价格要便宜,更重要的是公司要是一家好公司,要有成长性。

所以有人说巴菲特实际上是成长股的投资大师。无论他买的可口可乐、吉列剃须刀、苹果,还是亚马逊,实际上都是属于成长股。正是这些公司不断成长,从小到大,业绩从少到多,市场份额不断增长,所以巴菲特才获得了巨大的投资回报,所以说巴菲特是成长股的投资大师并不为过。

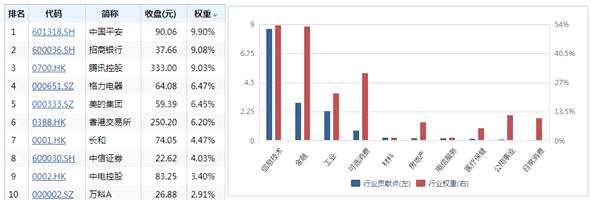

我们在做价值投资的时候,既要投资于传统行业的白龙马股,也要投资于具有成长性的科技龙头股,就是这样的原理。投资于成长股需要有卓越的眼光,需要有前瞻性的布局,能够看到未来公司成长的空间,看到未来的机会。成长股之所以能够实现成长,主要的原因是因为它具有竞争优势,要么有品牌,要么有核心技术,要么有比较高的护城河,这些都是成长股能够实现成长的推动力。

我们在研究公司的时候,就要去看公司的竞争优势在哪里?我们可以用波特五力分析方法来进行分析,或者用其他的一些模型来分析一个公司的投资价值。巴菲特在护城河一书中讲到,一个公司真正的投资价值就是看公司的护城河有多深。只有护城河深了,才不容易被其他竞争对手所攻破,才能够实现持续的成长。如果公司没有很深的护城河,就很容易被竞争对手所冲化,甚至被取代。所以,我们要投资于拥有护城河,并且护城河很深、很稳定的行业龙头公司。

相关文章

- 杨德龙:巴菲特实际上是成长股的投资大师对吗?

- 风险资本抢占高端制造机遇

- 奶酪基金罗艳芳:用强风控投资体系构建资产保护盾

- 长城基金向威达:或有阶段性风格切换 建议控制仓位

- 杨德龙:美国国债利率倒挂 中国资本市场吸引力大增

- 养老目标基金一周年:吸引150万投资者、平均收益达4.07%

- 中国基金业协会郑富仕:基金应积极参与衍生品市场

- 奶酪基金解读扩面集采:仿制药杀估值 药企研发能力面临大考

- 金融科技支持量化投资前景广阔

- 持股过节?逾六成私募说“是”!A股很可能这样走

- 富荣基金:市场小幅调整韧性较强 国际指数扩容外资大幅流入

- 建信基金邵卓:看好消费龙头及电子通信

- 光大证券:紧信用、松货币、宽财政的组合有望提前开启A股长牛

- 博时82只基金前三季收益超20% 最高收益80.87%

- 市场调整 借“基”把握中长线行情 “国庆效应”显着

- 上周A股ETF融资余额减少6.22亿元

- 刘辉:理财子公司与优秀私募机构在多个领域有较大合作空间

- 运作5年光环渐黯 公募事业部制走进2.0时代

- 博时基金王祥:黄金市场维持震荡 下行风险或有限

- 工银瑞信基金:短期建议关注低估值板块阶段性行情

随机图文

-

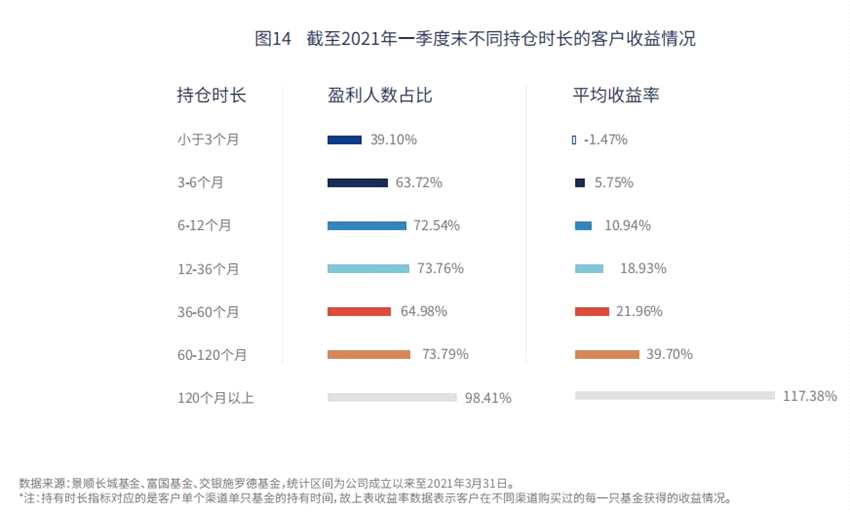

长期持有有助于公募权益类基金投资者提升投资回报

伴随着公募基金行业的快速发展,“基金赚钱,基民不赚”的问题已经成为行业发展痛点。为改善基民盈利体验,让基金收益率真正成为基民回报率... -

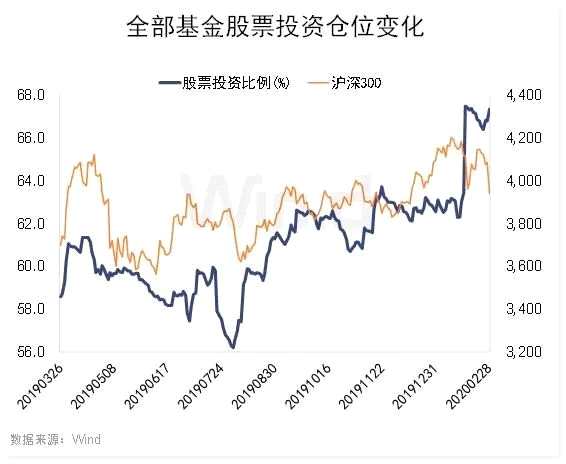

公募基金逆势增仓,年内调研聚焦五行业

受国内外各种突发事件影响,今年全球股市剧烈震荡,A股波动较上年明显加大。不过,公募基金股票配置比例稳步上升,在全部3388只持有股票的基金中 -

博时基金冀楠:一个有趣的灵魂

曲艳丽 | 文博时基金冀楠,依然在做时间的朋友。她是最典型的大消费出身的基金经理:对慢变量更在意,对边际变化相对不敏感。这一类基金... -

东兴证券11只权益基金一季度全部亏损 三只下跌超10%

原标题:东兴证券11只权益基金一季度全部亏损 三只下跌超10%来源:互联网互联网北京4月23日讯 (记者 康博) 在我国整体经济格局面临转型 -

中信建投基金半年度净利同比下降约55%,存续权益产品业绩尚可、规模“寒碜”

随着上市公司中报和公募基金半年报披露结束,部分大股东中包含上市公司的公募基金上半场业绩也一并曝光:权益爆款盛宴导致旗下拥有爆款产品... -

董承非离任基金重仓股大换血,谢治宇四季度重点买入“ 快手-W”

今日,兴证全球旗下基金也披露了2021年四季报,从董承非此前离任的两只基金来看,不仅大举加仓,而且前十大重仓股发生了明显变化。此外,兴... -

布局三大黄金赛道 梁皓新基华商远见价值6月11日即将结募

A股市场震荡拉升,业内人士普遍持续看好市场中期向上趋势,建议提高风险偏好,注重行业成长性。在华商基金权益投资副总监、“成长舵手”梁... -

2021年1-2月全国吸收外资1767.6亿元 同比增长31.5%

原标题:2021年1-2月全国吸收外资1767 6亿元 同比增长31 5%2021年1-2月,全国实际使用外资1767 6亿元人民币,同比增