您的位置:首页 >深度报道 > 深度报道

华宝基金副总经理:五剑齐发 推进实际贷款利率下行

![]() 2019-09-10 09:58:23

来源:中国证券报

2019-09-10 09:58:23

来源:中国证券报

简介:实际贷款利率偏高负债作为现阶段实体部门最主要的筹资手段,资金价格理应与经济周期所处的阶段相适应。但由于过去僵化的机制,利率和经济周期不太适应

实际贷款利率偏高

负债作为现阶段实体部门最主要的筹资手段,资金价格理应与经济周期所处的阶段相适应。但由于过去僵化的机制,利率和经济周期不太适应,影响了经济平稳运行和经济结构调整。静态来看,当前各项经济指标均处于历史区间的较低水平,其中工业增加值(3个月平均)、名义经济增速、固定资产投资增速分别位于历史7%、24%、12%分位数水平,一般贷款加权平均利率处于历史(2008年以来)33%的分位数水平,一般贷款加权平均利率偏高。动态来看,2018年四季度,一般贷款加权平均利率为5.91%,较2017年四季度上升11BP;2019年二季度,一般贷款加权平均利率为5.94%,较2018年四季度上升3BP;如果从利率最大回落幅度来看,2019年二季度离本轮贷款利率的高点2018年三季度也仅下行了25BP。作为对比,10年期国债收益率已经从高点回落了近100个BP,贷款利率的回落远低于市场利率回落的水平。

8月20日,新LPR一年期品种报4.25%,调降了6BP,但幅度仍不够。目前来看,MLF利率下调空间已经打开,应抓住当前有利时机引导LPR下行。2017年以来,央行分别于2017年1月24日、2017年3月16日、2017年12月14日、2018年4月17日4次上调MLF利率,上调幅度分别为10BP、10BP、5BP和5BP,合计上调30BP至3.30%。

笔者认为,美联储9月降息概率极大,为我国央行跟随下调MLF利率打开窗口,首次下调的幅度可能在10BP,预计年内有1-2次下调,合计下调空间15-20BP.2016年为一般贷款加权平均利率的低点,从经济基本面和外部环境等因素来看,考虑到央行对于房地产贷款利率已经有特殊规定,人民币汇率弹性明显加大,明年利率有望下降至更低水平。

政策组合拳有待发力

在疏通货币政策传导机制的同时,如何进一步引导实际贷款利率下行,一系列政策组合拳仍有待发力。

首先,降准为银行补充低成本资金,从而降低银行较为刚性的负债成本,进而有利于引导银行降低LPR报价,在不显着缩减银行净息差的情况下降低实体融资利率。回顾今年以来的降准政策,1月央行进行一次全面降准,降低金融机构存款准备金率1个百分点,5月15日开始又对农商行进行了3次共计2-3.5个百分点的定向降准。经过这次定向降准之后,“三档两优”的存款准备金率新框架基本确立,助力县域农商行更好地服务于本地小微和民营企业。从降准空间来看,对比海外银行,我国银行业降准的空间还是比较大的,而降准的实际效果也是显而易见的。

其次,进一步帮助银行补充资本金,鼓励永续债和商业银行二级资本债的发行。银行资本金也是限制利率下行和信用扩张的约束之一,在资管新规的大背景下,表外回表内需要占用大量的资本金。截至今年7月,中国银行、民生银行、【华夏银行(600015)、股吧】、浦发银行、工商银行五家已合计发行2300亿元永续债,另有13家银行拟发行超过4700亿元永续债。但目前永续债的发行主要集中在国有银行和股份制银行,应该尽快制定更完善的政策保证城商、农商等小银行的资本金的补充落实。

第三,解决银行存款的非理性竞争问题。当前银行“以存定贷”的定价模式制约了贷款利率下行,具有“假结构”特征的结构性存款利率降幅并不显着,截至6月末在3.8%左右的水平,较年初仅下降了16BP,部分中小金融机构为了稳存款而进行的非理性竞争现象非常普遍,这对市场存款定价形成一定扰动。针对这类结构性存款也应该出台相应的监管政策,引导其回归与衍生品挂钩和风险自担的“真结构”模式。

第四,增强商业银行风险定价能力。这要求银行建立更为完善的期限定价体系和风险定价体系。当前我国商业银行内外部评级仍不成熟,信用风险识别、计量、监测的能力有待提升。尤其是中小银行,风险定价能力尤为薄弱,贷款收益率和不良率往往难成正比。未来,银行需要加强客户管理和客户评级,建立内部资金转移定价管理机制、成本分摊机制和经济资本分配机制。

第五,促进直接融资发展,打破金融市场分割。在推进金融供给侧改革,探索货币政策框架转型的过程中,打破信贷市场、债券市场、货币市场等金融市场之间的分割以疏通货币政策传导机制尤为关键。实行LPR制度,并直接选择挂钩MLF等市场化利率模式,有利于打破这一困局。不过,按照海外利率市场化经验,仍需大力发展直接金融,调整经济中直接融资和间接融资比例,丰富企业融资渠道,倒逼银行自发地进行市场化改革。

今年利率市场化改革迈出关键性一步——近期央行发布公告进行贷款市场报价利率(LPR)定价机制改革,未来贷款基准利率政策工具逐渐退出历史舞台,贷款端利率率先实现市场化。

LPR定价机制改革以及贷款利率采用LPR定价,将有助于推进实际利率下行,提升金融服务实体经济的能力。改革后,贷款利率的定价链条为“MLF-LPR-贷款利率”。由此,央行为政策利率引导贷款利率创造了一个新的机制,将有效化解政策利率到贷款利率传导不畅这一约束。

相关文章

- 华宝基金副总经理:五剑齐发 推进实际贷款利率下行

- 茅台和白酒股涨疯了!重仓场内基金却"高兴不起来"

- 拥抱湾区新时代创新引领大未来 工银瑞信湾创100ETF在深交所隆重发布

- 基金早知道:泓德泓益年内涨近40% 每10份分红2.3元

- 博时基金魏凤春:政策预期或进一步提振A股市场情绪 关注结构性机会

- 杨德龙:高净值客户如何进行全球资产配置

- 李少君:宏观“双因素”博弈下 四季度 “避险资产”会重新占优吗?

- 杨德龙:资本市场改革迎来实质性进展 A股韧性在增强

- 曹中铭:A股成功纳入三大指数 价值投资将成为主流

- 杨德龙:美联储再度降息 低利率环境下股市走势值得期待

- 新兴基金将入主跨境通

- 又一百亿基金诞生!国君资管一天募集122亿,超20亿靠自家渠道,券商资管迎来公募时代

- 鞋圈乱象横生 央视:炒鞋有风险 有暴涨就有暴跌

- 大力发展权益类基金 助推资本市场发展和经济转型升级

- 东兴证券公募业务表现惨淡 前8月旗下公募基金全线跑输业绩基准

- 上投摩根基金杜猛:消费和科技板块虽已有较大幅度上涨 但仍具长期投资价值

- 首只沪深港跨境ETF启航 工银瑞信在深交所举行发布会

- 攀亲科创板+“新星”加持 博时3基金涨逾75%跻身前七

- 5000亿ETF市场再传大消息!又一创新品种要来了,竟然自带“小马达”!

- 防大额申购摊薄收益 债基密集颁“限购令”

随机图文

-

金元顺安泓泉纯债3个月定开债基发行失败!近年来多次“踩雷”暴露债券投资问题

又一只基金发行失败。今日,金元顺安基金公告,金元顺安泓泉纯债3个月定开债券基金截止募集期满,未能满足基金合同规定的条件,基金合同不 -

仅上任13天基金即清盘?基金经理超短任期大揭秘!近半个月已有16只基金进入清算期!

近日,人保安惠三个月定开债公告称,因基金资产净值低于2亿元,触发合同约定的终止条件,将直接进入清算程序。有意思的是,11月25日,该基金刚刚 -

与王亚伟齐名者或重现江湖 2020公募“新科状元”花落谁家初现端倪!

记者 | 张桔2020年仅剩下一个半月时间,公募基金年度状元即将出炉。与去年刘格菘一枝独秀早早让冠军头衔失去悬念不同,今年的权益类产品竞争扑 -

医药板块回调明显 相关主题基金集体下跌

8月20日至8月26日,三大股指表现稳定,上证指数涨幅为1 04%,创业板指和深证成指分别跌0 42%、0 50%。从基金表现来看,数据显示 -

董承非仍留职兴证全球 调研踪迹曝光最新动态

10月19日,公募基金行业的名将——兴证全球基金副总经理董承非撰写的致基金持有人的一封信突然曝光。信中,董承非表示:“我也想做出一些改... -

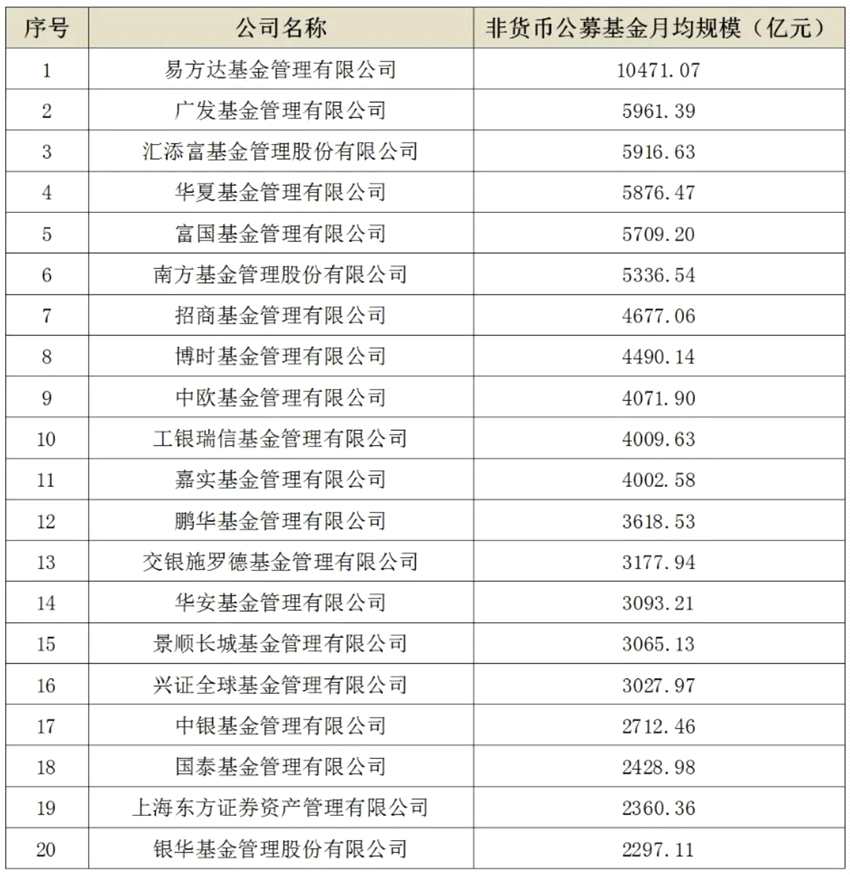

三季度公募月均规模出炉,易方达非货币基金规模再站万亿之上,5000亿俱乐部排序生变

三季度公募非货币基金月均管理规模出炉,易方达再站万亿大关之上,广发、汇添富、华夏、富国及南方基金继续巩固行业头部地位。与此同时,基... -

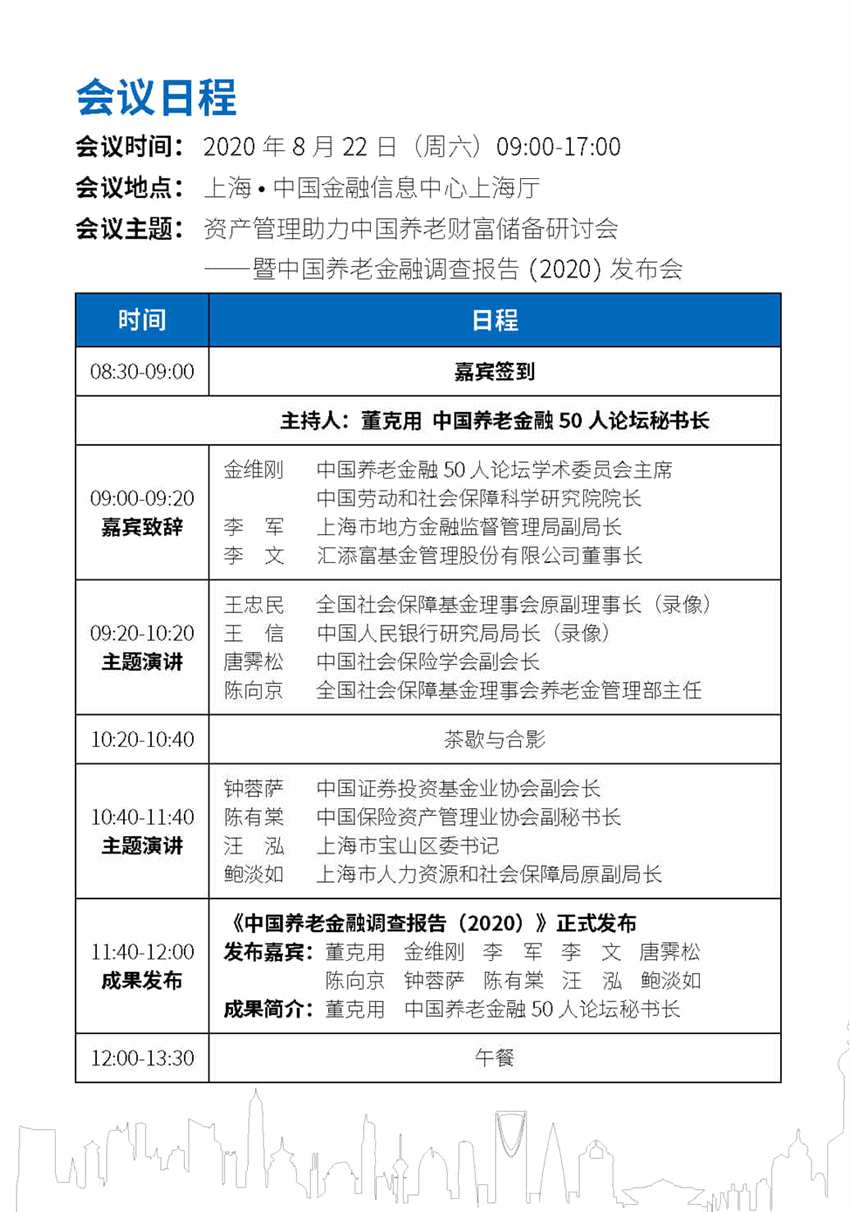

资产管理助力中国养老财富储备研讨会即将召开

8月21日,为迎接中国长寿时代,夯实国民养老储备,中国养老金融 50 人论坛将于 2020 年 8 月 22 日在上海举行峰会。本次会议由汇 -

辛丑牛年春,“国民基金经理”—鹏华基金副总经理王宗合上演“现形记”!

作者|易水编辑|日日股市教做人。如果说每次牛市都能让追高的投资者获得一次深刻的投资者教育,那么买了鹏华基金王宗合产品的基民简直可能...