您的位置:首页 >深度报道 > 深度报道

基金积极筹备浮动管理费率产品 静待指引出台

![]() 2019-08-12 09:19:22

来源:中国基金报

2019-08-12 09:19:22

来源:中国基金报

简介:“打破管理费旱涝保收,实现管理人和投资者利益捆绑”,浮动管理费率基金的一举一动受到行业的高度关注。有业内人士透露,浮动管理费率基金正式指引即

“打破管理费旱涝保收,实现管理人和投资者利益捆绑”,浮动管理费率基金的一举一动受到行业的高度关注。有业内人士透露,浮动管理费率基金正式指引即将出炉,多家大型基金公司已在筹备相关产品,只待正式“开闸”。积极筹备浮动管理费率基金

据了解,【华泰证券(601688)、股吧】资管旗下的华泰紫金丰泰债基采用的“或有管理费”模式引起业内关注。据中国基金报记者了解,近期行业就传出多家基金公司上报此类产品。

“上海一家基金公司近期上报了一只灵活配置型基金,采取浮动管理费模式,固定持有到期,并安排近两年业绩领先的基金经理管理,不过产品尚未获得受理。”一位基金公司产品部人士介绍。

另一位基金公司产品设计人士表示,已有不少基金公司上报了浮动管理费基金。“上报是可以随便报,但要等指引出来才会受理。有消息称浮动管理费率基金指引即将出台”。

此前监管层下发的浮动管理费基金指引征求意见稿,根据收费方式不同,将浮动管理费基金分为两类:一是“支点式”上下浮动管理费基金。基金管理人实际收取的报酬(管理费)与基金的业绩表现直接挂钩。当基金业绩高于比较基准时,管理费向上浮动,否则要向下浮动。二是提取“业绩报酬”浮动管理费基金。基金管理人在收取固定管理费的基础上,当基金的业绩超越预先设定基准时,按照超额收益的一定比例收取附加管理费。

多位基金公司人士表示,相对来说,“支点式”收费模式更适合固定收益类产品,“业绩报酬”式更适合权益类基金。记者了解到,目前业内筹备的相关产品基本都是权益类品种,且带有一定的持有期限。

一家大型基金公司产品部人士表示,浮动费率基金鼓励基金管理人与投资者利益捆绑,在非牛市环境中尤其会收到更好的效果,可以避免投资者认为管理人旱涝保收。

一位基金公司人士表示,基金费率与业绩挂钩,主动管理能力强的公司更有积极性上报浮动管理费基金。

一位基金公司产品设计人士认为,浮动管理费基金涉及管理费提成,这一模式在推行事业部制或自然人持股的基金公司更易实现。

“基金公司需要固定管理费收入,‘不赚钱不收管理费’的理念,在引导长期投资方面更有价值,比如可以尝试随着投资者持有期限增长,管理费逐渐减少。”一位基金经理说。

现有浮动管理费率基金

表现差异大

实际上,早在2013年,国内首只浮动费率基金就已诞生。与传统固定费率基金相比,浮动费率基金并未体现出明显优势。业内人士期待新规出台之后,新一代的浮动费率基金给行业带来新的变化和惊喜。

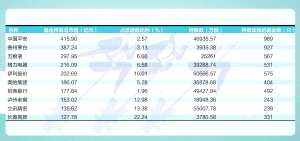

Wind数据显示,截至8月9日,目前市场上共有37只浮动管理费基金,包括10只股票多空基金、12只灵活配置混合基金、7只中长期纯债基金;股票及偏股混合基金各有一只———安信价值精选和九泰锐富事件驱动基金;除此之外,还有部分货币基金、短期债券基金和混合债券基金。

从业绩表现来看,2014年至2018年,采取浮动费率的中长期纯债基金,5年的平均收益率分别为11.34%、7.06%、1.37%、2.10%、6.85%,仅2017年及2018年跑赢全市场中长期纯债基金。灵活配置混合型基金中,浮动费率基金也仅2015年及2017年跑赢灵活配置混合基金的平均水平。

尽管整体表现并不突出,单只基金方面,浮动费率基金不乏出色的产品。截至8月9日,东方红睿元三年定开、中欧精选、东方红产业升级最近3年累计收益分别为78.49%、40.40%、40.37%,排在同类基金前列。

业内人士表示,过去浮动管理费基金是一种尝试。未来新规开始执行,浮动费率基金的发展仍要取决于基础市场表现和基金经理的能力,但“业绩好多收费、业绩差少收费”的模式更有利于将基金公司、基金经理、持有人利益捆绑一致,伴随着资本市场越来越成熟,此类产品的优势会逐渐发挥出来。

“浮动费率基金也有局限性,一直都有一些争议,在国外也并不是主流的基金产品模式。”上海证券基金评价研究中心负责人刘亦千表示。首先,主动型基金设置浮动费率的目的是希望加强基金经理的激励作用,而公募基金经理要按照业绩及管理规模进行考核,激励机制本身就存在,是否需要进一步激励仍值得探讨;其次,在收取业绩报酬模式的浮动费率机制之下,容易引发基金经理的过度冒险行为。毕竟做得再差就是不收管理费,做得好还可收取更高的管理费;第三,海内外研究证明,基金收益的主要来源是市场系统性表现,即贝塔收益,市场上涨时收取更高的费用并不合理。

相关文章

- 基金积极筹备浮动管理费率产品 静待指引出台

- 下周933家公司拟披露半年报 逾5家机构扎堆推荐11只大盘股

- 年内新成立基金723只 总募集规模超7700亿元

- 自掏腰包也不能保证业绩 这只产品基金经理无奈“下课”!调仓换股屡换屡错

- 股票型ETF份额缩水 宽基指数ETF首当其冲

- 前三季冠军就在他们中间 “牛基”舵手透露下一步操盘思路

- 最高暴涨近10%!这类基金彻底火了:不仅业绩规模飙升 更有“弯道超车”拿下偏股基金冠军!

- 爆款演绎“连续剧” 新基金料踊跃建仓

- 资金抢筹明显 公募新一轮布局重点浮现

- 洞悉创新路径 基金经理:甄别科技股真假龙头

- ETF开启发展新纪元 差异化成基金公司突围方向

- 配合经营和战略布局 基金公司股权变更频现

- 机构建议投资者谨慎参与区块链概念投资

- 5家基金公司年报率先出炉 合计净利超5亿元

- 机构调研:昨日机构调研2家 长高集团订单爆发式增长

- 今年以来ETF净值规模大增近900亿:头部公司继续发力 黑马公司异军突起

- 3000亿违约债催生高收益债市场 公募看好投资机会

- 基金:看好估值合理绩优标的

- A股国际化加快 科创板股票进入MSCI

- 公募深挖三季报 硬科技成香饽饽

随机图文

-

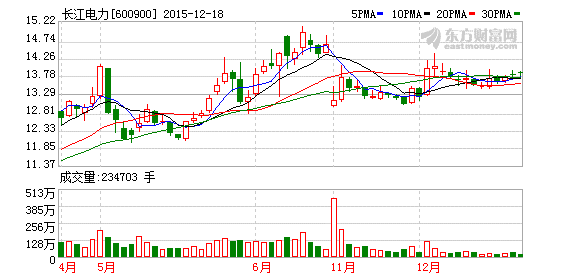

长江电力超千亿元重组:重阳系豪掷32亿潜伏三年

【长江电力超千亿元重组:私募大佬旗下重阳系豪掷32亿元潜伏三年】今年,国企改革如火如荼。其中,提高资产证券化率是国企改革的主题之一。... -

“酒庄”弃酒养猪?猪肉股会成为张坤、萧楠的新重仓吗

财联社8月2日在经历了7月整整一个月的单边下跌之后,畜牧ETF似乎迎来了一线曙光。成立于今年一季度春节后的行业主题指数基金,鹏华中证畜牧养殖 -

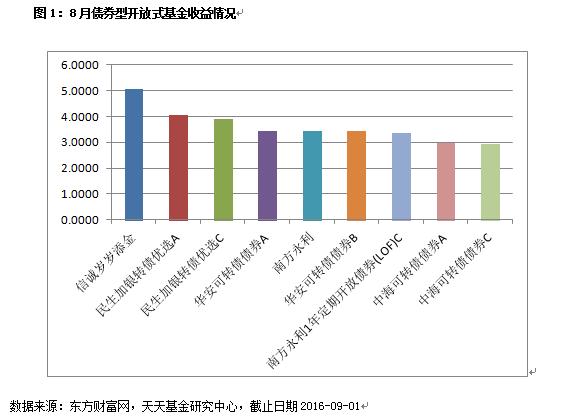

赚钱效应凸显 债基等固收类产品受市场追捧

8月份行情已然结束,股票型基金3 41%的月涨幅表现非常出色,而债券基金平均收益率为1 15%,在1228只债基中,1153只债基收益为正, -

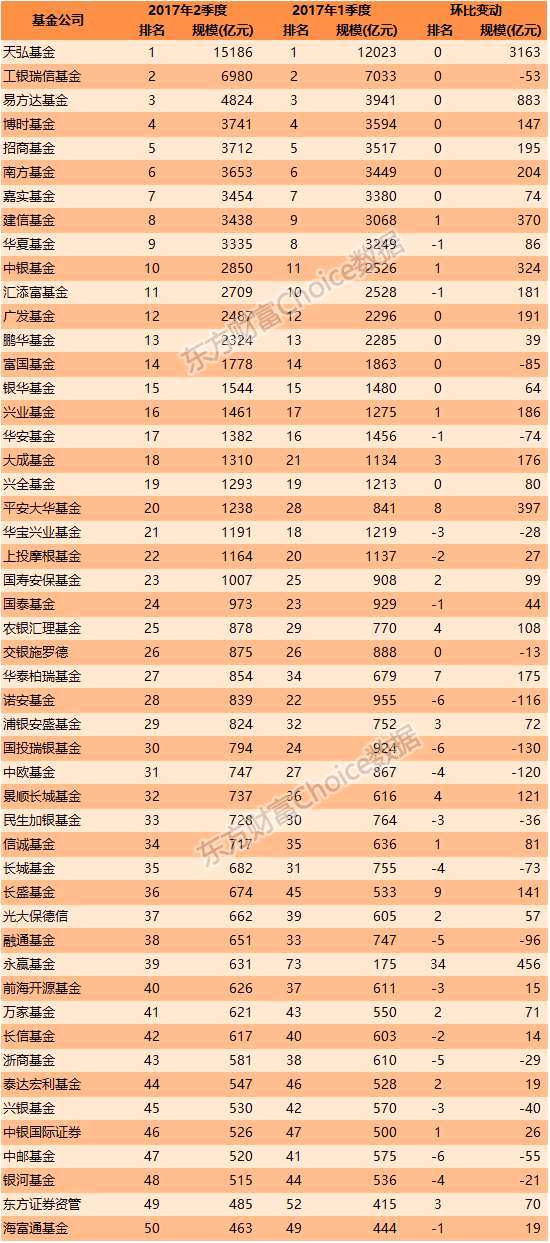

2017年半年度公募基金规模排名抢先报(更新中)

摘要 【2017年半年度公募基金规模排名全揭秘】2017年7月1日,除少部分基金未公布最新数据,百大公募基金公司规 -

人民币单日疾贬近1% 央妈意在防止升值预期过度膨胀

人民币单日疾贬近1% !央妈刚教训完空头,又来教训多头?单日贬值近1%,莫不成,央妈刚教训完空头,又来教训多头?9月11日,在岸人民币兑美元 -

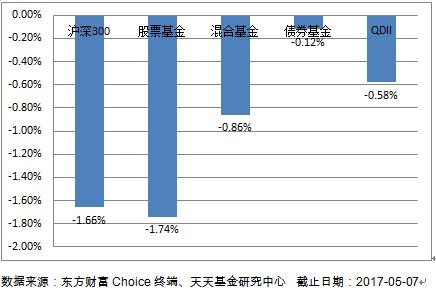

天天基金周报:业绩回调 消费、环保主题收益领先

市场概况:股票市场方面,本周A股市场出现了震荡中重心下移的态势,上证指数周五一度击穿3100点,尾盘在银行股拉升下3100点失而复得,新一轮 -

信号很明显!顶流基金大额放宽限购,超百亿资金在抄底

全面普涨的市场让投资者们在连续大跌的阴霾下扬眉吐气了一把。上涨的原因显而易见,2月金融核心数据出来了,超出预期。基金君在这周发现,... -

2020:基民赢了股民之后……还有基金赢了基民

2020这个此消彼长的“结构牛”一言难尽。……不少投资者看到媒体上有关基民躺赢股民的报道,追悔莫及上错车,殊不知,还有大量基民,被基金...