您的位置:首页 >深度报道 > 深度报道

监管新规落地规模天花板隐现 基金子公司野蛮生长时代终结

![]() 2016-12-05 07:38:44

来源:互联网

2016-12-05 07:38:44

来源:互联网

简介:12月2日下午,证监会公布《基金管理公司子公司管理规定》及《基金管理公司特定客户资产管理子公司风险控制指标管理暂行规定》(简称“两规”),对

12月2日下午,证监会公布《基金管理公司子公司管理规定》及《基金管理公司特定客户资产管理子公司风险控制指标管理暂行规定》(简称“两规”),对基金子公司的监管生态做出调整和改进,业内人士称,基金子公司野蛮生长的时代或正式宣告终结。直面规模“天花板”

随着基金子公司的股权质押、私募通道、结构化配资、类信托融资等功能在市场上的广泛利用,业内对基金子公司业务的整顿和风险防控早已呼声一片。公开数据显示,2013年底,基金子公司的规模仅有9700亿元,而不到三年时间内,这一规模增长超过10倍。截至今年三季度末,基金子公司规模已达11.15万亿元。

不仅如此,2013年以来,基金子公司还在商业银行同业、理财等影子银行体系中扮演通道角色,并帮助银行实现风险出表。没有资本金约束的基金子公司规模,也如同一匹脱缰的野马,其规模增长的速度远超想象,其一度被视为市场中的“万能神器”。其中,以银行为委托人的通道业务占了绝大部分比重。相关数据显示,在上述11.15万亿元规模中,其中8.45万亿元主要来自于一对一产品,该产品主要服务于通道业务。

除规模本身外,类信托业务的信用风险、投顾外包业务的合规风险、结构化产品在去年A股震荡中的配资、爆仓问题亦被监管所关注。

据悉,“两规”文件的修订、起草,主要着眼于以下几个方面:一是加强监管、防控风险。主体监管上,系统性规制基金管理公司子公司组织架构和利益冲突,强化“子”公司定位和母公司管控责任;风险防控上,构建以净资本为核心的风险控制指标体系,推动行业建立全面风险管理体系,增加风险抵御能力;二是扶优限劣、规范发展。分类处理基金管理公司子公司现有业务,引导行业回归资产管理业务本源,强化对风险突出领域的监管力度,支持基金管理公司子公司依法合规进行专业化、特色化、差异化经营,培育核心竞争力,促进业务有序规范发展;三是循序渐进、平稳过渡。立足相关市场环境和基金管理公司子公司实际特点,给予充分的法规适用过渡期,促进政策平稳落地。特别是《风控规定》采取逐级达标的过渡期安排,总体给予18个月过渡期,但自规定颁布实施后12个月、18个月内,各项风险控制指标应分别达到规定标准的50%和100%以上。

虽然新规也对部分存量业务进行“新老”划断,但这意味着相关业务的过往增速仍将面临停滞甚至消解。“基金公司都是轻资产的,而新政中,子公司又要股东保持控股地位,这决定了基金子公司的规模天花板。”北京一家基金子公司负责人坦言。

助推基金子公司优胜劣汰

根据中国证券投资基金业协会最新公布的数据,截至今年三季度末,管理规模排名前20的基金子公司合计管理资产7.228万亿元,与二季度的7.3821万亿元相比,减少了1541亿元。这是自2015年6月开始“井喷”以来,基金子公司资管规模首次出现缩水。

此前,部分公司是因涉嫌违规开展资金池业务,被中国证券投资基金业协会暂停资管计划备案三个月,但处分未公开;有的公司是因前期管理规模过大,被窗口指导不让新增备案规模;另外,也有谋求转型、主动停止资管计划备案的情况。

深圳一家基金子公司的副总经理告诉记者,几家此前业务较少占用资本金的公司,为了抢占市场先机,已经开始对照征求意见稿的要求积极发产品;还有一些公司在主动清理通道业务后,腾挪出净资本的利用空间。

“意在倒逼基金子公司减少通道类业务,向主动管理方向转型,对现金类业务和业务是比较敢放手的。资本金稍微少一点的基金子公司,其他业务都不敢轻易开展。”北京某基金子公司总经理认为,由被动的通道业务转向主动管理是大势所趋,基金子公司正在回归资管业务本源。

总体来看,目前的基金子公司仍然存在数量繁多、风格迥异的特点,结合此次“两规”落地,有部分人士认为应该加强合规管理和风控管理,搞好内部建设指引到位。“如果从流程和制度管理上切入到业务管理上,这是管不过来的,因为业务变化太快。”深圳某基金子公司副总经理表示,对大型的基金子公司来说,整体上是利大于弊,留下来的是风险抵御能力较强的基金子公司,小的会被淘汰。

相关文章

- 监管新规落地规模天花板隐现 基金子公司野蛮生长时代终结

- 定增基金神话不再 机构痴心不改

- 业绩寒冬难捱 新三板私募盼春来

- 2016基金概览之基金公司篇:私募大佬打响百亿“回马枪”

- 31只基金“过半身家” 重仓深港通潜在标的股

- 分级基金业务管理 市场开启倒计时模式

- 三季度公募领跑秘笈:超配制造业 青睐银行股

- 股债双杀保本基金压力大:都只求安全不求排名了

- 基金观点:2017楼市持谨慎态度

- QDII基金全年业绩上涨6.69% 投资区域待拓宽

- “人工智能”挑战基金主动投资 大资金投资模式悄然转变

- 2016QDII基金成最佳基金类型 2017偏股型基金遇机会

- 机构调研热情未减 碧水源最受青睐

- 逆回购再次炸天,比高利贷还要猛!抓紧,今天还有机会

- 成立数量迭创新高 权益类升温、新基发行节奏加快

- 基金存量较多 A股市场近期整体上涨

- 光伏产业化效率提升 175只基金重仓持光伏概念股

- QDII“额度荒”是公募基金难题 深挖”额度潜力

- 美欧股指大反弹 QDII基金量价齐升

- 今年首例公募基金正式清盘 216只基金低于清盘警戒线

随机图文

-

300家失联私募就是300个坑 教你“防坑秘籍”

从2015年11月至今,中国证券投资基金业协会公布了十三批失联私募机构名单,数量将近300家,大多涉及非法集资、出现兑付问题、高管跑路等。3 -

果然普涨!又一投资新品上市,9只REITs最高涨超15%,如何参与?机构咋看?

首批公募REITs今天上午上市普涨。其中,博时招商蛇口(001979,股吧)产业园REIT、中航首钢生物质REIT两只REIT涨幅超过10% -

洞察|招联金融侵害消费者权益遭监管通报 公司上半年净利润同比下滑近20%

10月22日,中国银保监会消费者权益保护局发布《关于招联消费金融公司侵害消费者合法权益的通报》。《通报》指出,招联消费金融公司(以下简... -

平均涨幅22% 这10只新基金成功抄到黄金底

【平均涨幅22% 这10只新基金成功抄到黄金底】今年的新发基金战场可谓冰火两重天。上半年新发基金汹涌如潮,不过,那些5、6月份发行的新基金大 -

天弘基金固收+产品再创佳绩,最新非货管理突破3000亿

近年来,随着市场风险偏好逐年降低,以固收类资产配置为基础、可转债及权益类资产增加收益弹性的“固收+”类产品取得了不错的发展。回顾2021年, -

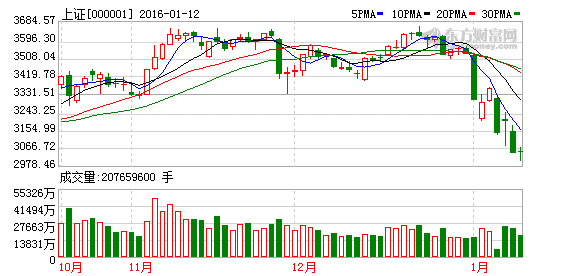

盘面藏三大积极信号

【盘面藏三大积极信号】周二大盘承接周一暴跌之势,一度跌破3000点整数关口,空头杀跌力量仍不可小觑。不过尽管大盘跌势未止,但困境中却暗... -

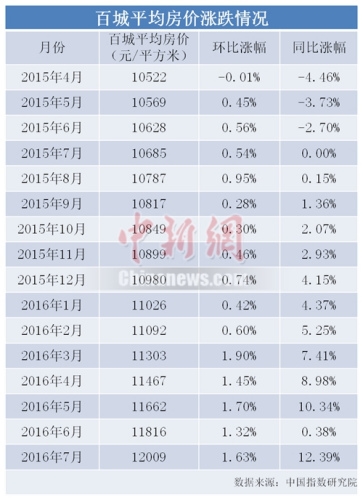

一年来房价涨跌分布图:深圳涨价超四成 三亚跌幅最大

中新网北京8月6日电从多数城市房价下跌,到多数城市房价上涨,一年多时间里,中国楼市又完成了一轮涨与跌之间的博弈。中国指数研究院日前发... -

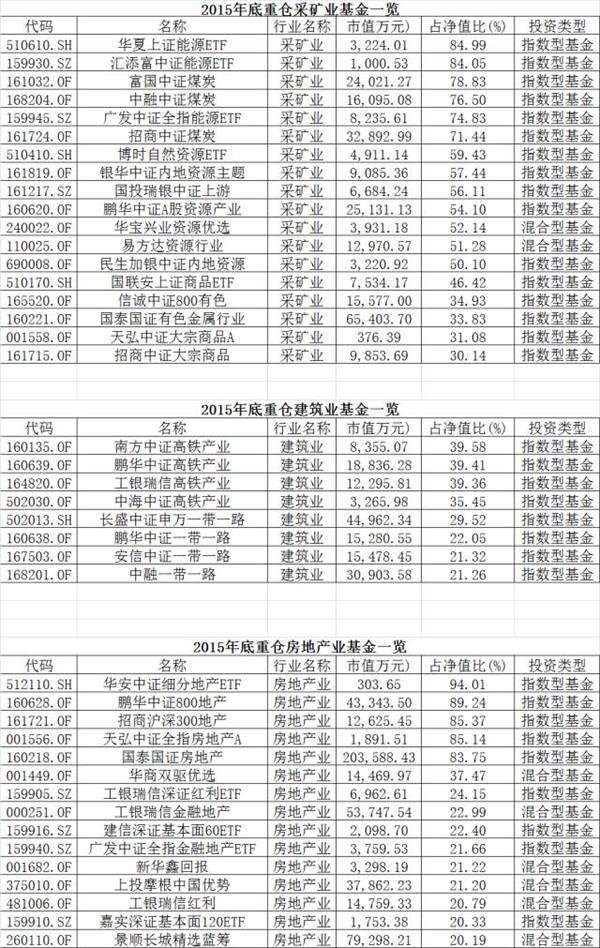

两会行情启动 看好供给侧改革就买这些基金(附名单)

【两会行情启动 看好供给侧改革就买这些基金(名单)】供给侧改革将成为两会的热点,今天相关板块的大涨即是印证。供给侧改革板块的很多个...