您的位置:首页 >财经评论 > 财经评论

近8个月仅成立2只 货币基金发行怎么了

![]() 2018-05-28 08:56:50

来源:证券日报

2018-05-28 08:56:50

来源:证券日报

简介:公募基金队伍不断扩张,却少有货币基金新兵“入伍”。从去年四季度起截至今年5月26日,公募基金市场上仅成立了2只货币基金,今年以来也仅有1只货

公募基金队伍不断扩张,却少有货币基金新兵“入伍”。从去年四季度起截至今年5月26日,公募基金市场上仅成立了2只货币基金,今年以来也仅有1只货币基金成立;而在去年前9个月,共成立了71只货币基金,平均每个月有8只货币基金成立。近8个月,货币基金发行突然踩下“急刹车”,主要是受监管政策的影响。尤其是4月底资管新规的正式出台,明确要求金融机构的资产管理业务不得承诺保本、保收益,打破“刚性兑付”,使得采用摊余成本法计算收益的货币基金受到很大的限制。从证监会的审批进度中,《》记者注意到,已经有基金公司申报了采用“市值法”计算收益的货币基金。

货基发行数量骤减

近8个月仅成立2只

公募基金市场上基金产品的数量仍在稳步扩张,今年以来截至5月26日,已经成立358只基金成立,而作为公募基金市场上规模最大的货币市场型基金,在今年以来却仅成立了1只。

实际上,以去年10月份为分割线,货币基金的发行发生了很大的变化:去年前9个月共成立了71只货币基金,平均每个月有近8只货币基金成立;去年四季度以来截至今年5月26日,近8个月的时间内近有2只货币基金成立。

资深市场研究人士对《》记者表示,货币基金发行数量迅速骤减,主要是监管政策趋严的影响。实际上,在去年11月份,人民银行会同银监会、证监会、保监会、外汇局等部门联通发布的《关于规范金融机构资产管理业务的指导意见(征求意见稿)》就明确提出了要打破刚兑,并首次对刚性兑付做出了明确认定。

另外,今年以来货币基金的收益率下行,投资者对货币基金的申购热情也不高。融360监测的数据显示, 5月11日-5月17日,74只互联网宝宝产品的平均七日年化收益率为3.89%,今年以来首次“破4”,创下自去年6月份以来的新低。

记者据Wind资讯数据统计,公募基金市场上786只货币基金的平均收益率在呈下滑的态势:7日年化收益率平均值为3.66%,中位数为3.85%;在上一个区间内,7日年化收益率均值和中位值则分别是3.72%和3.82%,再往前追溯一个区间,7日年化收益率均值和中位值则分别是3.91%和5%。

5家基金公司已申报

“市值法”货币基金

资管新规正式出台,理财产品今后将不再“保本保息”,这其中也包括了基金公司发行的货币基金。

以往常用的货币基金收益计算方法是摊余成本法,也就是把收益平摊到每一天,让投资者看到每天都有收益进账。比如,某只货币基金7日年化收益率为3.9%,就是把最近7日的收益率作个平均,再折算成年化收益率,得出结果。

资管新规终于落地,市值化管理是明确的鼓励方向,也允许有条件地使用摊余成本法。但对于近8万亿元货币基金未来是否还可继续使用摊余成本法,文件尚未给出明确的表述。对此,业内人士的观点比较统一,虽然货币基金市值化管理是未来监管鼓励的方向,但应该并不会“一刀切”,要求所有货币基金均使用市值法,大部分货币基金仍然可以使用摊余成本法估值,只有很少部分不适合。

据了解,以“市值法”计算收益的货币基金与采用摊余成本法计算收益的货币基金有着很大的差别:这种货币基金在计算收益时不会将收益平摊,而是根据投资产品价格的波动计算收益,并用“净值”的形式显示。这也就意味着,这类货币基金的净值是波动的,如果净值为负,就表明这只货币基金亏钱了。

摊余成本法是货基实现T+0快速赎回的重要制度基础,但是摊余成本法计价忽略了市场波动,这使得货币基金演变成了事实上的保本型产品。

对此,有固收分析师表示,“此前颁布的资管新规,从行文上看将摊余成本法使用情形限定于满足条件的封闭式私募资管产品,这意味着新设货币基金可能无法适用摊余成本法,而对于存续的货币基金到底还能否使用摊余成本法,有待监管层进一步明确。”

值得注意的是,在证监会披露的最新基金募集申请核准进度公示表中,《》记者注意到已经有5家基金公司已经申报了5只“市值法”货币基金,分别为易方达市值法货币市场基金、富国安惠市值法货币市场基金、中融市值法货币市场基金、建信日日鑫市值法货币市场基金和华宝市值法发起式货币市场基金。

从审批进度上看,5只“市值法”货币基金进度也比较统一:证监会已经完成这5只基金的第一次反馈意见,目前尚未接受到第一次反馈材料。

相关文章

- 近8个月仅成立2只 货币基金发行怎么了

- 主动管理超额收益明显 公募基金20年贡献稳健回报

- 白酒股迎关键时点资金忙加仓 机构力挺五粮液冲击百元大关

- 一季度逾两千亿私募股权基金入市 募资压力仍持续加大

- 本周内上报资管新规整改计划 基金公司全方位梳理资管产品

- 资管新规靴子落地 两大条件限制分级基金发展

- 百亿私募沉浮录

- 五大平台中FOF谁领先?五招偷师手到擒来

- 调研63家公司 机构节前关注“大消费”板块(附股)

- 机构调研犹爱医药和化工

- 公募基金二十年:厚积薄发 百花齐放

- 信用债违约常态化 基金投资者如何“避雷”

- 第三支柱起航 机构打造个人养老金投资服务生态

- 蓝筹OR“成长” 海外资金偏好谁

- 严控流动性风险 单一持有人份额超30%或需出具“承诺函”

- 限售股解禁再迎高峰 私募普遍淡定应对

- 川大智胜进入增长期 基金出手加仓

- 募集失败案例频现 基金发行失败或常态化

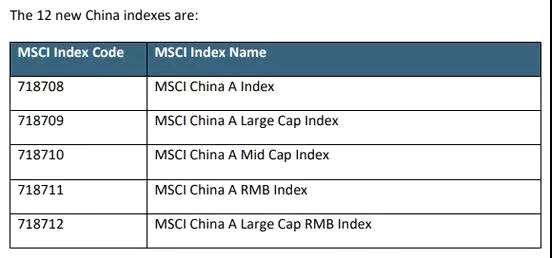

- 公私募瞄准“入摩”积极布局

- 传媒板块表现亮眼 这些基金或将受益!

随机图文

-

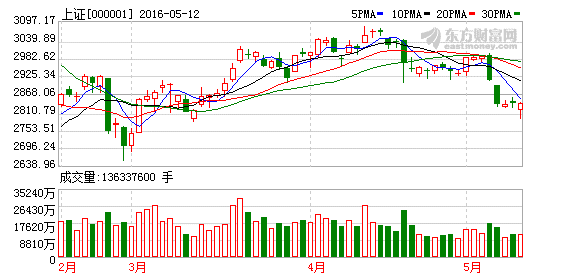

权重股护盘沪指探底回升 2800点失而复得

【收盘播报】沪指探底回升,平盘报收,权重股发力护盘,2800点失而复得。沪指今日早盘大幅低开0 88%,开盘后直线下行,盘中跌幅一度逼近2% -

宝藏黑马一骑绝尘 华泰柏瑞医疗健康近三年回报同类第一

作为长坡厚雪的经典赛道,医药一直是机构投研竞争最为充分的领域之一。而据晨星截至7月数据,华泰柏瑞医疗健康A(005805)在一众开放式医药行 -

35家基金公司去年净赚162亿 同比增13%

数据来源:上市公司公告 方丽 制表 吴比较 制图证券时报记者 方丽据证券时报记者统计,截至昨日,共有35家基金公司2019年经营情况浮出 -

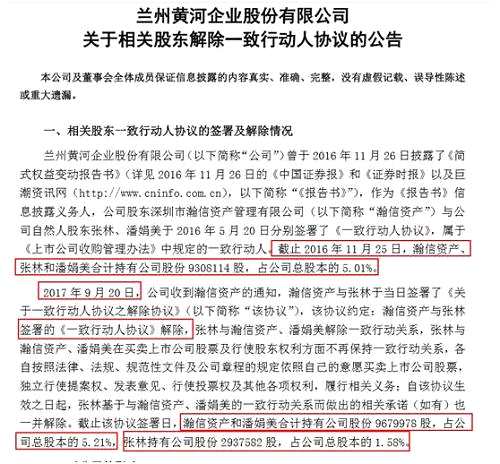

精准减持到4.9999%!私募如今不想当持股5%的举牌股东

本文首发于微信公众号:中国基金报。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。导语:持股不到5%,买卖方便... -

嘉实“超聪明”指数再添新成员 嘉实中证科创创业50ETF联接基金即将发行

伴随着国内经济转型加速,科技作为第一生产力的作用越来越重要,并获得资金的追捧。在今年A股市场宽幅震荡的背景下,科技成长类板块表现亮... -

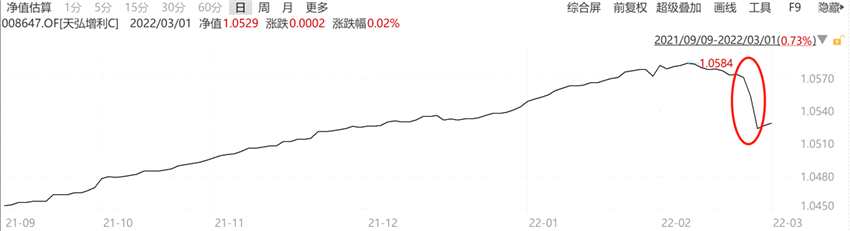

踩雷了?这只债基2天吃掉3个月收益,龙光集团股债双杀,引一众债基忐忑,买债基真要谨慎了

2月24日到25日,仅两天时间,天弘增利短债回撤幅度达0 44%,对于债基这不是个小幅度。进一步而言,若以其2月25日的净值1 0524来看 -

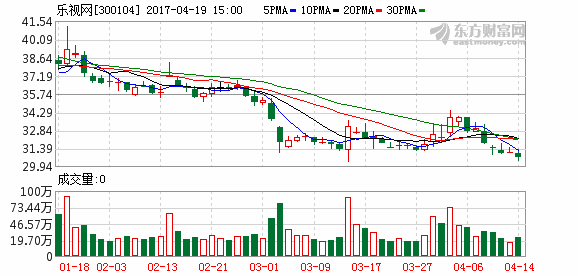

乐视网:与易到事件无直接关联 与易到公司业务往来正常

摘要 【乐视网:与易到事件无直接关联 与易到公司业务往来正常】乐视网公告称,与易到事件并无直接关联,与易到公司之间 -

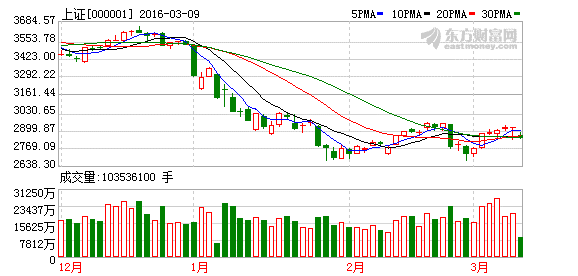

沪指跌近3% 资源股重挫

沪指低开低走,下跌2 90%;创业板跌1 54%,资源股集体重挫。受外围股市及商品期货大跌影响,今日两市大幅低开,沪指开盘下跌2 14%,创