您的位置:首页 >财经评论 > 财经评论

800亿沪港深基金明日迎新规 人员不达标者将暂停申购

![]() 2017-12-11 09:04:14

来源:中国基金报

2017-12-11 09:04:14

来源:中国基金报

简介:各地证监局陆续下发的通知明确要求在12月12日之前配备相适应的投资管理人员,确保人员到位。80%(含)以上的非现金基金资产投资于港股的基金产

各地证监局陆续下发的通知明确要求在12月12日之前配备相适应的投资管理人员,确保人员到位。80%(含)以上的非现金基金资产投资于港股的基金产品,基金管理人应当配备不少于2名具有2年以上香港市场投资管理相关经验的人员(至少有1名为基金经理);

80%以下的非现金基金资产投资于港股的基金产品,基金管理人应当配备不少于1名具有2年以上香港市场投资管理相关经验的人员(基金经理或者相关投研人员)。

各地证监局陆续下发的通知明确要求在12月12日之前配备相适应的投资管理人员,确保人员到位。

沪港深基金12月12日将迎来新规。根据今年6月份证监会发布的《通过港股通机制参与香港股票市场交易的公募基金注册审核指引》的规定,12月12日之前需要人员到位,否则应暂停相关产品的申购。

Wind数据显示,2017年三季报沪港深基金总规模约800亿元,其中,东方红资管、前海开源和嘉实基金的此类基金规模排名前三,均超过100亿元。

受益于港股强势表现,沪港深基金今年业绩表现亮眼,引发行业内对这类基金的追捧,目前约有100只此类基金。业内人士表示,相关监管新规之后,部分基金公司已经开始密集招聘、变更基金经理等。此外,业内人士预计,拥有港股投研人才较多的基金公司未来可能继续大力发展沪港深基金,最后呈现强者恒强的马太效应。

“双12”之前人员须到位

今年6月中旬证监会颁布新规,明确对管理港股的基金经理资质提出要求,并给与6个月过渡期,也就是12月12日前基金公司需要补足人才短板,人员到岗。

《通过港股通机制参与香港股票市场交易的公募基金注册审核指引》明确规定:80%(含)以上的非现金基金资产投资于港股的基金产品,基金管理人应当配备不少于2名具有2年以上香港市场投资管理相关经验的人员(至少有1名为基金经理);80%以下的非现金基金资产投资于港股的基金产品,基金管理人应当配备不少于1名具有2年以上香港市场投资管理相关经验的人员(基金经理或者相关投研人员)。

今年12月1日,证监会新闻发言人高莉曾表示,部分带有“港股”字样的公募基金产品并未实际投资港股,引起各方质疑。为保护投资者合法权益,证监会向行业发布《通过港股通机制参与香港股票市场交易的公募基金注册审核指引》,进一步明确了相关基金参与港股通交易的投资比例、信息披露、人员配备等要求。

在各地证监局陆续下发的《关于进一步加强辖区通过港股通机制参与香港股票市场交易的基金产品监管的通知》,明确规定人员配备的相关要求在12月12日之前配备相适应的投资管理人员,确保人员到位。基金管理人的人员配备未在规定期限内到位的,应暂停相关产品的申购。人员配备情况符合条件后方可继续开放产品的申购。

记者发现,此前拥有合格境内机构投资者(QDII)资格的大中型基金公司基本都满足条件,而很多涉足港股时间偏短的中小型基金公司在新规发布时不符合条件。

有基金公司人士表示,该公司早已按照监管要求修改基金合同和增聘相关基金经理,主要是从外部引进人才。而行业内也确实出现基金公司从各个渠道想方设法补足人才短板。

数据显示,今年6月份以来,不少沪港深基金经理调整,其中部分原因也与新规有关。而从内部增聘有相关港股投资经验人员、从香港子公司抽调人才也是“补血”方法。

港股投研人员仍短缺

近期一则有关沪港深基金的通知在银行渠道传播:上海一家金融机构旗下两只沪港深基金即将暂停申购,原因是沪港深基金监管新规,这些基金要到明年1月20日才能满足相关要求。

截至记者发稿,仍未见到相关基金公司旗下基金暂停申购公告,这两只基金是否真的会暂停申购,等过了12月12日即可知晓。

业内人士预测,因为沪港深基金火爆,众多基金公司都积极布局了沪港深基金,但也存在人员资质不足的问题。自6月份以来,不少公募基金都在重金招聘港股基金经理、港股研究员、港股交易员等职位。

例如,一家大型公募基金招聘具有两年以上投资经验,并获得中国基金业从业资格或香港证监会持牌人资格的港股基金经理,并开出百万年薪。而类似大中型基金公司均在积极招聘拥有多年港股投资经验的人士,给出年薪也逐渐水涨船高。

一位香港地区的基金经理表示,业内招聘港股投资人才在他看来已经“火”了一年,主要是整个公募基金面临港股人才缺口,尤其是沪港深基金对港股投研人员有要求,此前行业在这一块的人员储备相对不足。

“市场上有管理港股经验的基金经理数量不多,目前对于认定港股投资经验也较为严格,需要实际投资经验和过往业绩作为证明,港股在投资人结构、交易机制等方面与A股差异巨大,目前不少基金经理对港股的了解度很低,甚至对一些基本的交易规则都不了解,确实需要对投研人员严格要求。”另一位人士表示。

相关文章

- 800亿沪港深基金明日迎新规 人员不达标者将暂停申购

- 转ABS、“非非标” 机构谋求非标资产转型

- 首批FOF规模166亿正式成立 历时2个月五宗“最”

- 可转债“债性”渐成估值重点

- 新规挤掉水分 千亿级规模基金公司减半

- 行业热捧封闭运作 爆款能否做成行货?

- 从四季报看银行股基金持仓 哪些银行股被基金重仓持有?

- 千亿元国家级混改基金有望上半年面世 “双向混合”大势所趋

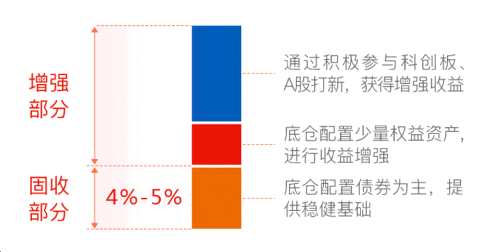

- 新股收益下降 打新基金收益靠底仓

- 其他类私募:规模爆发增长难掩发展尴尬

- 基金看市:沿消费和高端制造布局

- 债基收益逐渐回暖 长久期利率债迎配置良机

- 四因素共振芯片概念屡上风口 五路资金持续涌入抢牛股

- 白酒股持续调整 基金依旧看好

- 首只比特币基金问世 数字代币闯入主流投资圈

- 年报预期激发银行股走强 多家机构称该板块是2018年标配

- 流动性新规影响发酵 部分场内货基暂停大额申购

- 收益有限 机构打新料趋理性

- 一月基金募资规模大增 数百亿增量资金投向引人关注

- 好发不好做 爆款基金业绩往往难如人意

随机图文

-

躺赚行情!不足30天,已有基金大赚40%!政策利好不断,创业板成公募加仓方向

在家躺着赚钱,看来是真的,至少今年以来真如此。虽然许多基民所处的行业因疫情尚未复工,但部分公募基金经理已为不少基民赚了足足一年的收... -

复星郭广昌回应股价异动 称有人故意造谣

摘要 【郭广昌电话回应】复星利润非常好,今日股价波动,肯定有人恶意造谣,谁是责任者,一定会追究。7月6日下午17: -

私募基金是什么及其特征,私募基金与公募基金的区别

私募基金是什么,私募基金主要是指在我国境内以一种非公开的方式向投资者募集资金设立时投资的投资基金,私募基金是以大众传播以外的手段招... -

博时基金:高阳正式任职博时基金总经理

2月6日,博时基金发布公告,高阳正式就任博时基金总经理,任职日期为2021年2月5日。公告内容显示,高阳。1998年7月至2000年2月在中 -

科创打新基金到底能赚多少?最新收益测算来了!

6月27日,科创板“第一股”华兴源创正式开启申购,发行价24 26元 股,对应的发行后市盈率为41 08倍,高于专用设备行业31 1倍的市盈 -

行业主题ETF成新发主角 细分与创新成主旋律

近两年,交易型开放式指数基金(ETF)持续火爆,行业和主题型ETF成为基金公司布局的重点。数据显示,截至7月30日,A股ETF总规模已接近7 -

首批9只双创50ETF今起发售 南方基金双创ETF一日售罄

首批9只科创创业50交易型开放式指数基金(ETF)今日正式发售。9只产品全部设置了30亿元至35亿元的募集上限。根据公告,易方达、富国、华宝 -

“全国最大老鼠仓案”改判 主犯被判3年有期徒刑

【“全国最大老鼠仓案”改判 主犯被判3年有期徒刑】最高人民法院对该院再审的“全国最大老鼠仓案”——基金经理马乐利用未公开信息交易一...